Анализ финансового состояния предприятия на сегодняшний день требуется практически во всех сферах бизнеса, так как является одним из незаменимых элементов развития любой компании.

Благодаря этой процедуре руководство организации может понять, насколько эффективными являются предпринимаемые ей действия, в то время как ее потенциальные партнеры могут узнать о ее платежеспособности и возможности исполнять взятые на себя обязательства.

Главное – уметь правильно проводить анализ финансового состояния предприятия и понимать, для чего это вообще может потребоваться.

В чем суть процедуры

Финансовое состояние предприятия представляет собой определенную экономическую категорию, которая демонстрирует, в каком состоянии находится капитал в процессе его обращения, а также наличие у субъекта хозяйствования способности к саморазвитию в определенный промежуток времени.

Финансовое состояние может быть устойчивым, неустойчивым или кризисным. Если предприятие может своевременно выполнять свои платежные обязанности, расширять финансирование своей деятельности, а также свободно переносить какие-то непредвиденные ситуации, поддерживая свою платежеспособность на должном уровне, это говорит о том, что оно находится в устойчивом финансовом состоянии.

Для того, чтобы обеспечить финансовую устойчивость, у компании должна быть гибкая структура капитала, а руководство должно уметь организовывать движение своих средств так, чтобы достичь непрерывного превышения доходов над расходами, сохранения своей платежеспособности и формирования всех необходимых условий для самовоспроизводства.

Главная суть анализа финансового состояния предприятия является именно проверка того, насколько деятельность компании соответствует указанным выше показателям, и является ли положение организации действительно устойчивым.

Существующие виды

Если говорить о видах проведения анализа, стоит отметить несколько основных:

| Горизонтальный | Каждая позиция отчетности сравнивается с предыдущим периодом. Процедура заключается в построении специализированных аналитических таблиц, в которых абсолютные показатели дополняются темпами роста. При этом стоит отметить, что в условиях инфляции общая ценность результатов проведения такого анализа существенно снижается. |

| Вертикальный | Определяется структура итоговых финансовых показателей с определением того, насколько каждая позиция отчетности сказывается на конечном результате. |

| Трендовый | Каждая позиция отчета сравнивается с теми показателями, которые были установлены в предыдущих периодах, после чего определяется тенденция динамики, очищенная от каких-либо случайных влияний извне или же характерных особенностей определенных периодов. |

| Коэффициентов | Рассчитывается соотношение данных отчетности, а также определяется то, как именно показатели взаимодействуют между собой. Стоит отметить, что для руководителя такие коэффициенты должны представлять большой интерес, так как за счет них можно определить перечень информации, которая является важной для пользователей финансовой отчетности, а также максимально глубоко оценить то, в каком положении находится эта отчетная единица в используемой системе хозяйствования. |

| Сравнительный | Представляет собой внутрехозяйственное сравнение по определенным показателям компании, ее дочерних организаций, цехов и определенных подразделений, а также предусматривает сравнение полученных результатов с аналогичными параметрами конкурентов или среднеотраслевыми показателями. |

| Факторный | Изучение того, как определенные факторы сказываются на результате деятельности путем использования стохастических или же детерминированных методов исследования. Стоит отметить, что факторный анализ может быть прямым, то есть таким, который заключается в раздроблении результативного показателя на несколько составных факторов, так и обратным, когда производится объединение нескольких элементов в общий результативный показатель. |

Центральные моменты процедуры

Для того, чтобы анализ финансового состояния компании был проведен правильно и принес максимально эффективный результат, стоит разобраться с ключевыми особенностями его проведения в каждой отдельной ситуации.

Задачи рассмотрения

Есть несколько задач, которые выполняются за счет проведения такого анализа:

- Своевременное обнаружение и исключение всевозможных недостатков, присутствующих в финансовой деятельности организации, а также поиск резервов, которые позволят улучшить финансовое состояние компании и ее платежеспособность.

- Предсказывание возможных результатов в ближайшем будущем, а также определение экономической рентабельности организации в соответствии с ее реальными условиями хозяйственной деятельности.

- Разработка определенных мероприятий, которые позволят более эффективно использовать финансовые ресурсы и укреплять финансовое состояние компании.

При этом стоит отметить, что для оценки финансового состояния компании и ее устойчивости учитывается достаточно большое количество параметров.

Цели и методика

Одним из наиболее важных приемов – это анализ финансовой отчетности с последующим изучением всех абсолютных величин, которые в ней указаны. При этом стоит отметить тот факт, что, несмотря на свою значимость, эти данные недостаточны, так как только на их основе нельзя определить динамику основных показателей, а также уточнить место компании среди своих конкурентов, что является особенно важным в условиях современного рынка.

Обеспечивается за счет:

- построения сравнительных таблиц с последующим определением относительного и абсолютного отклонений;

- учет исчислений показателей за определенный промежуток времени к конечному показателю в процентах;

- учет исчислений относительных отклонений относительно базисного года в процентах.

Помимо абсолютных показателей, которые непосредственно относятся к разным элементам финансового состояния, могут также использоваться и финансовые коэффициенты, то есть относительные показатели, распределяющиеся на коэффициенты координации и распределения.

Последние используются при необходимости определения того, насколько сильно определенный показатель влияет на итог своей группы, и используются они в основном только в процессе проведения предварительного анализа. Коэффициенты координации же используются для того, чтобы выразить, насколько соотносятся между собой разные абсолютные показатели.

Помимо финансовых коэффициентов, в процессе проведения анализа учитываются и абсолютные, расчет которых осуществляется на основании отчетной информации. За счет этих показателей формируются критерии, с помощью которых организация может оценить качество финансового состояния своей или чужой деятельности.

Объект оценки

Финансовое положение компании основывается на образовании, распределении и применении имеющихся у нее финансовых ресурсов, то есть непосредственных финансовых средств, которые поступают за счет реализованной продукции, различных займов и кредитов, временно свободных средств, а также задолженности поставщикам и специальных фондов. Денежные ресурсы компании включают в себя комплекс собственной прибыли с внешними поступлениями, в связи с чем они распределяются на внешние и внутренние.

Амортизационные отчисления – это стоимость износа материальных активов и всевозможных производственных фондов, указанная в денежном выражении. Стоит отметить, что этот показатель имеет двойственный характер, так как он входит в себестоимость продукции и в составе прибыли, полученной от ее реализации, возвращается на расчетный счет компании, превращаясь во внутренний источник финансирования.

Все внешние источники финансовых ресурсов также разделяются на заемные, бюджетные и собственные, что непосредственно зависит от формы вложения капитала. Если в компанию вкладывают деньги внешние инвесторы, то в таком случае данное вложение превращается в привлечение собственных финансовых ресурсов.

Предпринимательский капитал – это средства, вкладываемые в уставной капитал другой компании для того, чтобы извлечь прибыль или же обеспечить себе возможность управления данной организации. В то же время ссудный капитал предоставляется предприятиями во временное пользование на платных и возвратных условиях, и сюда относятся всевозможные банковские кредиты, а также деньги других компаний, полученные в виде облигационных займов или векселей.

Бюджетные ассигнования могут применяться как на возвратной, так и на безвозвратной основе. В преимущественном большинстве случаев их выделяют для того, чтобы вести финансирование государственных заказов, разрабатывать отдельные инвестиционные программы или предоставлять в виде краткосрочной государственной поддержки организаций, которые занимаются изготовлением продукции общегосударственного значения.

Помимо всего прочего, существует также оборотный капитал, то есть определенные средства, которые используются для обслуживания хозяйственной деятельности организации, и одновременно принимающие участие как в производственных, так и в реализационных процессах.

Для того, чтобы обеспечить ритмичность и непрерывность производственного процесса, составляется основное назначение оборотного капитала, а сам он распределяется на фонды обращения и производственные фонды.

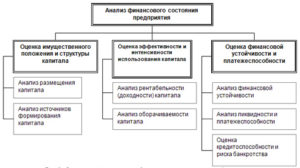

Структура анализа финансового состояния предприятия

Анализ финансового состояния компании включает в себя несколько элементов:

- общий анализ;

- анализ устойчивости;

- анализ ликвидности;

- анализ коэффициентов финансового состояния;

- анализ коэффициентов финансовых результатов.

Стоит отметить тот факт, что наиболее важным в условиях рыночного взаимодействия является анализ финансового состояния, так как в случае приобретения полной самостоятельности компания несет полную ответственность за любые результаты, полученные в процессе своей деятельности, и в первую очередь, это касается ответственности перед акционерами, банковскими организациями и собственными сотрудниками.

Если человек решил заняться частной предпринимательской деятельностью, ему лучше заранее изучить бухгалтерский учет для чайников.

Если человек решил заняться частной предпринимательской деятельностью, ему лучше заранее изучить бухгалтерский учет для чайников.

Не знаете как определить величину накладных расходов в смете — читайте нашу статью.

Что входит в общий план

Общий план анализа финансового состояния организации включает в себя массу элементов, но при этом есть несколько из них, которые являются наиболее важными для дальнейшего принятия каких-либо решений.

Особенности баланса

Финансовое состояние и устойчивость любой компании непосредственно зависит от того, насколько оптимальной является структура ее источников капитала, а также активов, и в первую очередь это касается соотношения оборотного и основного капиталов.

Необходимость получения собственного капитала обуславливается потребностью в самофинансировании, так как это является неизменной базой для их независимости и самостоятельности. Главной особенностью собственного капитала является то, что такая инвестиция осуществляется на долгосрочной основе и является наиболее рискованной, но при этом, чем большей будет его доля в общей сумме капитала, тем больше будет и объем буфера, защищающего кредиторов от убытков.

При этом стоит отметить, что финансирование компании только за счет собственных средств далеко не всегда оказывается выгодным, и в особенности это касается тех ситуаций, когда производственные процессы отличаются своей сезонностью, так как в этой ситуации в определенный промежуток времени в банках будут накапливаться крупные счета, в то время как в другое время их будет просто не хватать.

Если же компания обеспечивает свои средства в основном только путем оформления краткосрочных обязательств, она будет характеризоваться неустойчивым финансовым положением, так как с такими капиталами нужно непрерывно и оперативно работать, контролируя своевременный возврат и привлечение новых средств.

Учитывая это, можно сказать, что от степени оптимальности соотношения собственного и заемного капитала финансовое положение компании зависит самым непосредственным образом, и разработка грамотной финансовой стратегии в данном направлении поможет увеличить эффективность работы любой организации.

Платежеспособность

Платежеспособность относится к одному из наиболее важных параметров оценки финансового состояния компании. Разделяется она на два основных типа – текущая и долгосрочная. Текущая платежеспособность демонстрирует, насколько компания может рассчитываться по всем имеющимся у нее краткосрочным обязательствам.

На этот параметр непосредственно влияет ликвидность оборотных активов компании, в связи с чем для того, чтобы оценить текущую платежеспособность, в преимущественном большинстве случаев принято использовать основные показатели ликвидности, а именно:

- коэффициент абсолютной ликвидности;

- коэффициент быстрой ликвидности;

- коэффициент текущей ликвидности.

Для того, чтобы правильно проанализировать текущую платежеспособность, крайне важно определить динамику показателя, который указывает разность оборотных активов и имеющихся у компании краткосрочных обязательств.

Долгосрочная же платежеспособность предусматривает наличие у компании возможности рассчитываться по своим денежным обязательствам в долгосрочной перспективе с использованием собственного или заемного капитала. При этом стоит отметить, что показатели, с помощью которых оценивается долгосрочная платежеспособность компании, также демонстрируют ее финансовую устойчивость.

Выводы об устойчивости

Самые важные показатели, демонстрирующие финансовую устойчивость компании – это:

- соотношение собственного капитала к общей сумме средств организации;

- доля займов в общем капитале;

- соотношение заемного капитала к собственным вложениям.

Соответственно, при увеличении уровня первого показателя и снижении остальных увеличивается устойчивость финансового состояния компании. Именно поэтому, правильно определяя соотношение этих показателей, в конечном итоге можно прийти к выводу о том, насколько правильные решения принимает руководство организации и как действует в целом.

Пути оздоровления

Одним из наиболее важных элементов антикризисного менеджмента является обеспечение максимально четкого контроля за всеми источниками прибыли и расходов, то есть оттоками и притоками денежных средств, и в первую очередь, это касается, конечно, поступлений от основной деятельности компании.

Бывает и так, что даже прибыльные организации могут испытывать недостаток в средствах по причине каких-либо ошибок, допущенных в политике ведения продаж или маркетинга.

Таким образом, из-за очередной отсрочки дебиторской задолженности у компании может появиться необходимость в поиске дополнительного источника финансирования, отложить которые не получится. При этом затраты, требуемые для обслуживания такого кредита, уже не будут компенсироваться последующей прибылью, потому что полученные деньги не были направлены на инвестиции.

Чтобы улучшить управление денежными потоками, рекомендуется модернизировать финансовую структуру, создавать центры финансового учета в фирме и обеспечивать их взаимодействие между собой.

Источники информации

Есть несколько ключевых источников информации, по которым преимущественно проводится анализ финансового состояния организаций в 2020 году:

- бухгалтерский баланс, благодаря которому собственники, менеджеры и другие управляющие лица могут ознакомиться с имущественным состоянием компании и возможностью выполнения своих платежных обязательств в краткосрочной перспективе;

- отчет о прибыли и убытках, который демонстрирует аналитикам и инвесторам динамичную информацию о достижениях компании на протяжении определенного промежутка времени;

- пояснения к бухгалтерскому балансу или же отчету о прибылях и убытках, в которых расшифровываются определенные показатели;

- пояснительная записка, прикладываемая к годовой отчетности, которая предоставляет краткую характеристику деятельности организации и отражает ее ключевые параметры.

Таким образом, анализ финансового состояния компании представляет собой достаточно сложную процедуру, которая требует к себе пристального внимания и профессионального подхода, но при этом позволяет определить основные показатели деятельности любой компании, ее ликвидность, а также эффективность менеджмента в целом.

Отображается дебиторская задолженность в балансе за вычетом резерва по непогашенным расчётам.

Отображается дебиторская задолженность в балансе за вычетом резерва по непогашенным расчётам.

Примеры расчетов коэффициента фондоотдачи и фондоемкости смотрите здесь.

Кто платит земельный налог в 2020 году — читайте в нашем материале.