Частные предприниматели часто стараются оформлять свой бизнес на различные упрощенные системы налогообложения, чтобы не только сэкономить на выплатах, но еще и упростить себе оформление бухгалтерской отчетности.

В связи с этим многие бизнесмены, которые изначально знают о том, что ее в принципе нужно составлять, и законодательством для нее устанавливаются достаточно жесткие требования, которые касаются не только составления всех бумаг, но еще и крайних сроков их подачи в налоговые органы, стараются понять, как им не нарушить установленные правила.

Действующее законодательство еще и постоянно подвергается различным изменениям, в связи с чем предпринимателям приходится постоянно следить за тем, как правильно оформлять бухучет ИП на ЕНВД.

Центральные вопросы

Существует несколько самых распространенных вопросов касательно ведения бухгалтерского учета для частных предпринимателей. В первую очередь многие стараются понять, нужно ли вообще его вести, и если да, то как это делается.

Нужно ли его вести

В соответствии с положениями действующего законодательства все юридические лица, которые переходят на использование ЕНВД, должны в обязательном порядке вести бухгалтерский учет в полном соответствии с правилами, установленными контролирующими органами, но частные предприниматели избавляются от такой обязанности. При этом они даже не могут ставить контрольно-кассовое оборудование, а также пользоваться бланками строгой отчетности.

Предприниматели, которые работают ЕНВД, должны в любой момент при поступлении ему требования со стороны представителей государственных органов передать им документы, которые подтверждают его право работать на данной системе.

Таким образом, ему нужно вести постоянно учет физических показателей, на основании которых будет рассчитываться точная сумма налоговых платежей, перечисляющихся в бюджет. При этом, если предприниматель выступает на правах налогового агента, он должен сохранить документы, подтверждающие выполнение взятых им обязательств.

Перечень таких физических показателей непосредственно зависит от того, в какой области работает частный предприниматель. К примеру, для розничной торговли одним из таких показателей является площадь зала, в котором демонстрируются товары, в то время как для бытовых услуг данным показателем является общее количество нанятых сотрудников и т.д.

Законодательство не имеет каких-либо четких пояснений касательно того, как правильно должен вестись учет физических показателей. Некоторые предприниматели предпочитают выполнять эту задачу с помощью стандартной школьной тетрадки, в которой указывается перечень всех изменений в их количестве. При этом важно обеспечить сохранение подтверждающей документации, таких как регулярные расчеты среднемесячного количества сотрудников, свидетельство о праве собственности на имущество и другие важные документы.

Сотрудники налоговой службы достаточно часто подают частным предпринимателям требования о том, чтобы те передавали им Книгу учета доходов и расходов. На самом же деле данное требование является незаконным, так как предприниматель имеет право в принципе не вести данную форму, а подать только отчетность по тем физическим показателям, которые были предписаны ему законом.

Законодательство не освобождает предпринимателей от обязанности ведения учета, относящегося к выплате зарплаты нанятым сотрудникам. Он должен подавать отчетность в те внебюджетные фонды, подавать информацию о прибыли своих сотрудников в налоговую инспекцию. Также стоит отметить, что ведение карточек по всем страховым взносам и принцип расчета зарплаты тоже должен оформляться соответствующими документами и хранить в специально оборудованных архивах.

Правила контроля

Налоговая база при использовании ЕНВД будет рассчитываться в качестве произведения базовой прибыльности, прописанной в Налоговом кодексе, а также точной величины физического показателя. Чтобы правильно оформить налоговый учет, нужно записывать физические показатели и изменения, которые в них происходят на протяжении отчетного периода, в то время как бухгалтерский учет в принципе не должен вестись, а отчетность не должна подаваться в налоговую службу.

Если величина физического показателя изменяется, то данное изменение будет учитываться с начала того месяца, в котором оно возникло, и в законодательстве не указывается, как именно должен вестись такой учет, в связи с чем лучше всего заранее в налоговой учетной политике указать, какие именно показатели будут использоваться по каждому отдельному виду вмененной деятельности и в каком количестве, в то время как изменения должны учитываться в специально разработанных таблицах, что подтверждается соответствующей документацией.

Набирая работников, предприниматель должен с каждым из них оформить трудовой или же гражданско-правовой договор, причем на каждого из них должны быть заведены все соответствующие кадровые бумаги, а также должна проводиться процедура регистрации в пенсионном и страховом фондах для дальнейшего перевода в них доли с выплат. В сами же фонды каждый квартал нужно будет подавать отчетность по всем рассчитанным и выплаченным взносам.

У предпринимателя должны разрабатываться общие кадровые документы, такие как график отпусков, должностные инструкции, расписание, правила внутреннего распорядка и еще множество других бумаг. По всем штатным сотрудникам, помимо официально заключенного соглашения, нужно также указать приказы об отпуске, приеме или увольнении, а также хранить личные карточки и табеля, в которых ведется учет рабочего времени.

Платежные ведомости по заработным платам, кадровые регистры, табель и другая документация, по которой может отслеживаться движение работников, если это является физическим показателем, который требуется для ЕНВД.

Основные принципы

Бухгалтерский учет при едином налоге на вмененный доход никоим образом не отличается от прочих систем налогообложения, и принципы его введения подробно прописаны в первой главе Федерального закона 402-ФЗ.

Таким образом, в процессе оформления отчетности нужно учитывать следующие моменты:

- объектами учета является прибыль и затраты, обязательства и активы, а также все имеющиеся источники финансирования и хозяйственные операции;

- учет должен быть правильно организован со стороны руководителя компании, который должен делать это самостоятельно или нанимать на работу профессионального специалиста в этой области;

- компания должна иметь собственную учетную политику с утвержденным рабочим планом счетов;

- каждая хозяйственная операция должна иметь документальное оформление с использованием собственных или унифицированных форм, в которых должен присутствовать необходимый перечень реквизитов;

- регистры бухгалтерского учета должны в обязательном порядке включать в себя полный перечень всех хозяйственных операций;

- бухгалтерский учет при использовании системы ЕНВД должен контролироваться как государственными, так и внутренними органами компании.

Условия отчетов и налогов

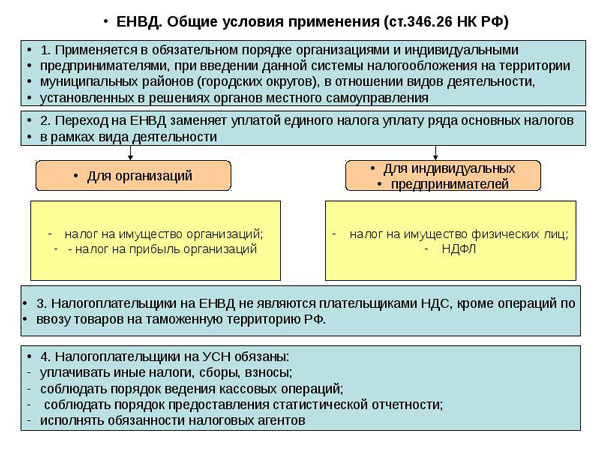

Использование данной системы налогообложения предусматривается для тех предпринимателей, которые ведут деятельность, указанную в перечне Налогового кодекса.

Средняя численность работников предпринимателя должна находиться в пределах 100 человек, причем с недавнего времени вместо среднесписочной численности работников должен учитываться средний показатель, в котором указываются также внешние совместители и те сотрудники, которые выполняют свои обязанности в соответствии с гражданско-правовыми соглашениями.

Перейти на эту систему можно добровольно, но сделать это можно только с начала нового года, и действовать ЕНВД будет как минимум на протяжении 12 месяцев.

Подавать отчетность нужно в налоговые органы до 20-го числа того месяца, который идет первым за последним налоговым периодом, причем все участники этой системы полностью освобождаются от выплаты таких налогов:

- на доход физических лиц;

- на добавленную стоимость;

- имущественный;

- страховой.

Все принятые налоговые выплаты полностью меняются единым налогом, который должен быть перечислен государству до 25 числа того месяца, который идет за отчетным периодом. При этом сумма этого налога устанавливается в соответствии с потенциально возможными доходами, которые устанавливаются в соответствии с физическими показателями компании.

Повышение ЕНВД в 2020 году будет основано на К2.

Повышение ЕНВД в 2020 году будет основано на К2.

Подробнее про КБК при ЕНВД в 2020 году мы пояснили в этой статье.

Что входит в бухучет ИП на ЕНВД

Частные предприниматели, ведущие свою деятельность по системе ЕНВД, могут вести бухгалтерскую отчетность по упрощенному порядку или же основываясь на общих данных. Первый способ имеет преимущество по той причине, что в нем не нужно детально раскрывать всю информацию, а помимо этого, те изменения, которые произошли в течение предыдущих периодов, не становятся основанием для проведения перерасчета. Помимо этого, корректировка существенных ошибок за предыдущие периоды никоим образом не сказывается на информации по текущей прибыли и затратам организации.

В отчетной документации должна присутствовать следующая информация:

- сумма прибыли от деятельности;

- сумма затрат от себестоимости всех операций, связанных с продажами, а также управленческими или коммерческими затратами;

- проценты, которые должны уплачиваться по имеющимся кредитам;

- информация о других затратах;

- точная сумма рассчитанного налога на прибыль.

Обязательные моменты

Для того, чтобы вести бухгалтерскую отчетность в полном соответствии с действующим законодательством, лучше всего заранее разобраться в том, какие правила для нее предусмотрены государственными органами.

Учет показателей и страховых взносов

Учет физических показателей должен осуществляться на основании определенных документов, таких как ведение розничной торговли с физическими показателями в виде общей площади торгового зала – это экспликации БТИ, договоры аренды и правоустанавливающая документации.

Для автотранспортной деятельности такой документации могут быть соглашения, которые подтверждают наличие у предпринимателя права собственности на автомобильный транспорт. Таким образом, отдельный перечень бумаг предусмотрен для всех видов деятельности.

Если же частный предприниматель регистрируется по месту ведения деятельности одновременно в разных муниципальных образованиях, то в таком случае ему нужно будет оформлять и подавать отчеты отдельно. Также раздельную отчетность нужно подавать и тогда, когда по отношению к деятельности предпринимателя применяются различные корректирующие коэффициенты К2.

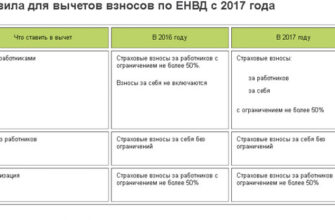

Еще одним сложным вопросом является распределение страховых взносов в случае использования разных режимов налогообложения или видов ЕНВД, и это достаточно важно по той причине, что в конечном итоге можно сократить налог на общую сумму таких взносов. При этом сразу стоит отметить, что сокращение суммы налогов предусматривается не более чем на 50% от взносов, которые были сделаны за всех наемных работников, и в такой ситуации предприниматель не сможет учесть взносы за себя. При самостоятельной же работе сокращать налоги можно без каких-либо ограничений.

Если работники занимаются разными видами деятельности и деление суммы взносов возможно, то затраты нужно относить к той деятельности, в которой заняты эти работники, и такой же подход используется не только в случае использования разных систем налогообложения, но еще и при разных видах деятельности.

Если же разделить страховые взносы невозможно, потому что некоторые работники одновременно занимаются разными видами деятельности, то в таком случае придется пользоваться расчетным принципом, в соответствии с которым будут распределяться сделанные взносы.

Ведение на вмененке

Начиная с 01.01.2013 ведение бухгалтерского баланса является обязанностью всех юридических лиц вне зависимости от того, на каком они работают режиме обложения. При этом в процессе ведения полноценного бухгалтерского учета все компании, которые являются представителями малого бизнеса, имеют право подавать в органы контроля бухгалтерский баланс и полную отчетность по доходам и затратам в упрощенной форме.

Подача такой отчетности предусматривается для любых субъектов хозяйственной деятельности, которые имеют статус «малое предприятие», если в них работает не более 100 человек, а сами они зарабатывают не более 800 миллионов рублей в год.

Упрощенный вид

Малым предприятиям предоставляется возможность вместо привычных форм ведомостей и регистров пользоваться упрощенными вариациями бухгалтерского учета или даже самостоятельно разработанными формами, если в них есть полный перечень реквизитов, прописанных в статье 9 Федерального закона №402-ФЗ.

Для тех лиц, которые в месяц проводят более 30 финансовых операций, рекомендуется также ведение единого журнала, в котором будут отражаться данные по любым хозяйственным операциям и потом, соответственно, на основании этих данных будет составляться бухгалтерская отчетность. Использование такого журнала является оправданным в том случае, если у компании нет существенных материальных затрат.

Малые предприятия, ведущие свою деятельность на ЕНВД, могут при необходимости учета расходов и доходов пользоваться кассовым методом, на основании которого суммы операций будут отражаться непосредственно по факту внесения платы.

Альтернативный вариант

Как уже упоминалось, вместо бухгалтерского учета частные предприниматели могут вести учет только тех физических показателей, которые требуются для правильного расчета налога. В частности, можно вести отчетность по всем договорам собственности или аренды помещения, указывать ежемесячные показатели среднесписочной численности сотрудников и другие данные.

Если частный предприниматель выполняет обязанности налогового агента, то в таком случае ему нужно будет обеспечить сохранность всей документации, необходимой для перечисления в бюджет налоговых выплат.

Не стоит забывать о том, что, несмотря на то, что частные предприниматели освобождаются от необходимости ведения бухгалтерского учета, предприниматели должны как минимум один раз в квартал оформлять налоговую отчетность. Помимо этого, если он нанял на работу сотрудников, ему нужно будет подавать соответствующую отчетность в различные фонды, а также подавать в налоговую службу данные по доходам всех этих лиц. Именно поэтому лучше всего документально также оформлять расчет зарплаты, а также выплату страховых и других взносов.

Плюсы и минусы

| Плюсы | Если говорить о преимуществах ЕНВД, можно выделить следующее:

|

| Минусы | При этом данный режим имеет и некоторые недостатки, такие как:

|

Таким образом, работа на ЕНВД имеет довольно противоречивые характеристики, в связи с чем является актуальной далеко не для всех предпринимателей, и перед тем, как на нее переходить, лучше заранее взвесить все плюсы и минусы.

ЕНВД для интернет-магазина в 2020 году — не лучший выбор, т.к. таким ИП запрещено использовать такую СН.

ЕНВД для интернет-магазина в 2020 году — не лучший выбор, т.к. таким ИП запрещено использовать такую СН.

Изменения в декларации ЕНВД в 2020 году описаны здесь.

Виды деятельности на ЕНВД в 2020 году вы можете найти тут.