Под служебной командировкой следует понимать поездку, в которую отправляются сотрудники по распоряжению работодателя с целью решения производственных вопросов. Одним из ключевых вопросов является начисление суточных, положенных каждому командированному, и отображение их вместе с другими расходами на балансе.

Расходы, которые несет предприятие по командировочным, не учитываются в размер начисляемой зарплаты, но подлежат обязательной компенсации сотруднику. Во избежание недоразумений между сотрудником и работодателем последнему необходимо знать, какие документы запрашивать для расчета расходов по возвращении командированного.

В соответствии с ростом цен работодателям рекомендуется ежегодно пересчитывать размер командировочных.

Существуют определенные принципы, характеризующие поездку. Днем отправки сотрудника в служебную командировку, например, является день, когда отправляется в пункт назначения основное транспортное средство. Днем возвращения – день возврата транспорта.

Время, которое командированный потратит на проезд до основного транспорта, также необходимо учесть при расчете общего срока служебной командировки (СК). По возвращении сотрудник обязан явиться на работу, но вопрос его явки регулируется индивидуально между ним и работодателем.

По возвращении работодатель обязан возместить работнику расходы, которые он понес в поездке, но только определенные их виды. Для этого командированный сохраняет и привозит с собой различные подтверждающие документы: чеки, квитанции, билеты, др. Дополнительно перед поездкой сотруднику назначаются суточные, представляющие собой финансовую помощь. Но во время командировки ему продолжает начисляться зарплата.

Если какие-либо дни во время командировки выпадают на нерабочие (праздничные или выходные), то они будут оплачены в двойном размере. Направить в СК работодатель не может беременных, стажеров, несовершеннолетних сотрудников.

Перечень нормативных актов

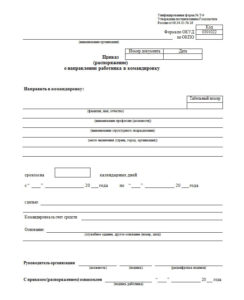

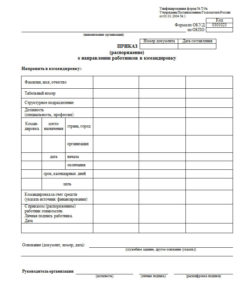

Сотрудник должен быть направлен в командировку на основании приказа руководителя предприятия или ИП. В трудовом договоре, которое заключается между сотрудником и работодателем в момент поступления на новое место работы, может быть изначально внесен пункт о том, что исполнение профессиональных обязанностей связано со служебными поездками.

Во внутренних нормативных актах каждого работодателя должно находиться Положение о командировках, требования которого надлежит соблюдать работодателю и работникам. Его следует разрабатывать на основании положений законодательных актов, разрешается в зависимости от специфики работы предприятия (ИП) вносить индивидуальные корректировки.

Скачать образец приказа на командировку (форма Т-9)

Скачать приказ на командировку (форма Т-9). Бланк в формате Word

Скачать приказ на командировку группы сотрудников (бланк и форма Т-9а) в формате Word

Принципы СК, расчеты выплат и их бухгалтерский учет, права и обязанности работников и работодателей закреплены законодателем в актах федерального значения.

К ним относятся такие нормативные акты, как:

- Ст. 217 Налогового кодекса, где говорится о лимитах максимальных выплат, которые не облагаются налогами.

- Постановления Правительства:

- № 1595 (29.12.14);

- № 749 (13.10.08).

- Статьи Трудового кодекса – 166–167, 259.

Статья 217. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

Процедура оформления

С начала 2020 г. законодатель упростил процедуру оформления СК. Оформление удостоверения и служебного задания стало необязательным, но это не обозначает, что работодатель по своему решению не может использовать эти документы в качестве контролирующих.

Если он намерен это делать, то положение о применении на предприятии подобных форм должно быть закреплено в его внутренних нормативных актах. С 2020 г. также было отменено ведение журнала учета командированных.

Статья 166. Понятие служебной командировки

Статья 167. Гарантии при направлении работников в служебные командировки

Но есть перечень обязательных документов, которые необходимо оформлять – это:

| Приказ или распоряжение | Оформляется ответственным сотрудником отдела кадров или секретариата, подписывается директором. |

| Служебная записка (только для поездок, которые совершаются на служебном, личном или арендованном транспорте, не на общественном) | В данном случае речь идет об использовании для перемещения в пункт назначения и обратно автомобиля. Оформление происходит в свободной форме сотрудником, направляемым в командировку, образец можно найти в интернете. В записке можно сразу отобразить предполагаемые расходы. Порядок составления документа регулируется локальными актами работодателя. |

По новым правилам при возвращении сотрудник также не обязан составлять письменный отчет о служебной поездке.

Основное изменение в командировках с 2020 года

Порядок командирования, процедура регистрации и начисления выплат не изменились с начала 2020 г., но коррективы коснулись налогообложения суточных. Как и прежде СК считается поездка по заданию руководства для исполнения работником профессиональных обязанностей вне места постоянной работы.

Это может быть другое структурное подразделение предприятия или поездка с целью заключения договоров, приобретения сырья для производства, открытия торгового комплекса, др. Командировать работника работодатель должен по конкретному адресу в другой населенный пункт, регион России, страну.

Сегодня не требуется вести объемный документооборот, но к подтверждающим документам, связанным с затратами, необходимо предъявлять повышенные требования. Законодатель требует этого в целях контроля за хозяйственной и финансовой деятельностью предприятий и ИП. Главные изменения в командировках с 2020 года затрагивают начисление страховых взносов в отношении суточных, предоставляемых командированным.

Так, с 1 января страховые взносы не следует начислять, если работодатель выделяет работнику в сутки сумму не больше, чем:

| 700 руб. | Для поездок в пределах России. |

| 2,5 тыс. руб. | Для командировок заграницу. |

Начисляться взносы должны на суммы, которые превышают установленные нормы. Но данные ограничения в отношении суточных не содержатся в Трудовом кодексе. В 2020 г. работодатель может самостоятельно устанавливать размеры суточных, что также разрешено НК, ст. 346.16. Но это положение необходимо работодателям закреплять во внутренних документах.

Максимальный размер суточных

Командировочные или суточные являются дополнительными финансами, которые выдаются работнику перед поездкой, он может их расходовать на свое усмотрение для восполнения личных нужд. Получить суточные сотрудник обязан, отправляясь в командировку, для этого достаточно оформить служебную записку. Подтверждать затраты документально какими-либо документами по возвращении сотруднику не нужно.

Для начисления суточных в расчет берутся все дни, которые работник должен будет провести в поездке:

- рабочие;

- нерабочие;

- больничные;

- др.

Под нормой суточных подразумевается фиксированный размер сумм, которые законодатель рекомендует работодателям выдавать командированным. Минимальный и максимальный размер законодателем не установлен, каждый работодатель имеет право на свое усмотрение в зависимости от ситуации и предполагаемых расходов выдать работнику столько, сколько он считает нужным.

Считается, что в пределах России издержки на командировку могут составить в день примерно 700 руб., а за рубежом – 2, 5 тыс. руб. Но если сотруднику предстоит передвигаться только в пределах региона, то нередко будет достаточно и 300 руб. в день. Законодатель вводит в 2020 г. только ограничение на размер суточных в отношении начисления взносов.

Рассчитывая максимальный размер выплаты для ежедневных нужд командированного, работодателю следует руководствоваться не только нормативными актами, но и уровнем цен, который может значительно отличаться в разных регионах страны, а в особенности за рубежом.

Список всех локально нормативных актов, перечисленных в ТК РФ, вы найдете здесь.

В зависимости от своего бюджета работодатель может выдать больше или меньше денег. Но если сотрудник превысит лимит, установленный работодателем, расходы, свыше суточных, ему не будут возмещены.

Какие издержки компенсируются

Зарплата сотруднику, который находится в командировке, начисляется по среднему заработку. Помимо суточных, работодателю приходится в связи с командированием сотрудника, нести и другие расходы, они могут быть компенсированы по возвращении, но только при наличии соответствующих документов.

Виды основных расходов изложены законодателем в ТК, в ст. 168:

- оплата проездных билетов к месту назначения и обратно, при перемещении по населенному пункту или региону (ж/д, авиа, на автобус и др. виды транспорта, кроме такси);

- затраты, связанные с использованием личного транспорта в рамках поездки для выполнения служебного задания;

- оплата проживания в гостинице или в арендованном жилье;

- дополнительные, больше связанные с ремонтом во время поездки каких-либо вещей или исполнением служебных обязанностей.

Статья 168. Сумма налога, предъявляемая продавцом покупателю

Подтвердить затраты во время поездки работник должен с помощью различных платежных документов, работодатель обязан их возместить в полном размере.

Затраты на проезд

Проезд работнику будет возмещен полностью туда и обратно, если он подтвердит его документально, так указано в НК, в ст. 264.

К примеру, если сотрудник в пути пользуется услугами:

- железнодорожного транспорта, то ему необходимо сохранить билет, также будут возмещены расходы, связанные с использованием постельного белья, которое выдается всем пассажирам;

- авиалинии, то потребуется предъявить билет (маршрут-квитанцию) и посадочный талон;

- авто, то прилагается служебная записка, ее можно оформить заранее, подсчитав предположительно расходы, а также путевые листы, чеки АЗС, подтверждающие покупку топлива.

Статья 264. Прочие расходы, связанные с производством и (или) реализацией

При утере какого-либо билета потребуется взять справку, подтверждающую приобретение билета, она выдается перевозчиками. Расходы за услуги такси будут возвращены только в том случае, если сотруднику пришлось им воспользоваться, чтобы добраться от вокзала к месту проживания и обратно.

На проживание

Чаще всего командированные проживают в гостиницах, с этой целью заранее бронируются места, а иногда происходит частичная предоплата за услуги. Но возможно проживание командированного и в арендованном жилом помещении (квартире, доме).

В первом случае ему потребуется предъявить документ о проживании, выданный гостиницей. Если оплата производилась за наличный расчет, то необходимо взять бланк строгой отчетности или кассовый ордер.

Во втором случае следует привезти работодателю договор аренды и копию документов на право собственности арендодателя.

Прочие расходы

Дополнительные расходы, иначе называемые представительскими, могут быть связаны с:

- телефонными переговорами;

- бронированием номеров в отелях;

- приобретением товаров для выполнения профессиональных обязанностей;

- различными услугами;

- др.

Документы по возвращении необходимо представить в течение 3 дней.

Поездки за границу

К списку расходов, которые обычно несет командированный, добавляются другие, если он едет за рубеж.

Так, сотруднику необходимо:

- оформить загранпаспорт;

- собрать необходимые справки;

- открыть визу;

- оформить страховку;

- другое.

Обычно на бухгалтерский учет фирма относит эти расходы перед командированием работника, но в дальнейшем, по его возвращении, ей придется также оплатить различные комиссионные: за обмен валюты в другой стране, провоз багажа, услуги интернет и другие непредвиденные.

Поездка в командировку в другую страну обходится намного дороже. Возмещение сотрудник может получить в валюте той страны, куда ездил, но, по желанию, в российских рублях.

Отображение в бухгалтерском учете

В ФЗ № 402 о бухучете есть отражение требований в отношении отчетности по командировочным расходам и учете операций на балансе. Если работодатель использует УСН, то ему можно указать в локальных актах компании любую сумму суточных, которая будет выплачиваться сотруднику. Эти суммы разрешается полностью относить на расходы работодателя при начислении налога.

Работодатели, которые используют другие системы налогообложения, могут придерживаться нормативной суммы суточных или установить ее размер самостоятельно.

Для расчета полной суммы, которую требуется выплатить работнику перед поездкой, необходимо, установленную в конкретном предприятии сумму суточных, умножить на количество дней. После этого из полученной суммы вычитается НДФЛ, если размер суточных превышает установленные нормы, о чем говорят изменения в командировках с 2020 года. Остаточная сумма перечисляется работнику на карту.

Для отображения в бухучете необходимо сделать несколько проводок, когда:

- перед поездкой работнику выдаются денежные средства в размере суточных (по Д71 и по К50-1);

- по возвращении необходимо утвердить авансовый отчет, чтобы на балансе отобразились расходы, связанные с командировкой (по Д20 или другого счета – 44, 08, 91-2 и по К71);

- суточные были выданы в большем размере, чем установил законодатель, необходимо показать удержание НДФЛ с суммы, превышающей норму (по Д70 и по К68).

Как получить СНИЛС? — для этого необходимо иметь действующий паспорт гражданина РФ.

Как получить СНИЛС? — для этого необходимо иметь действующий паспорт гражданина РФ.

Возможно ли совершить работодателю исправления в больничном листе — смотрите тут.

Правила оформления неоплачиваемого отпуска мы опишем далее.