Расчет и уплата налога на прибыль

Налог на прибыль предусмотрен для предпринимательских структур, применяющих ОСНО. Он является одним из крупнейших налогов в России. Порядок его исчисления, уплаты, отчетности по нему установлены Налоговым кодексом.

Для расчета налога в учет принимаются не только доходы, но и расходы компаний, т.е. облагается чистая прибыль. Однако, не все понесенные расходы можно брать в учет при исчислении налоговой базы. Законом определены конкретные перечни принимаемых и не принимаемых в расчет расходов. Их соблюдение обязательно.

По налогу на прибыль установлены различные отчетные периоды, сроки уплаты. Отличаются и ставки в зависимости от местности, в которой ведется предпринимательская деятельность, статуса хозяйствующего субъекта, вида экономической деятельности. Законом предусмотрены различные виды отчетности по налогу на прибыль. Она может представляться как в полной, так и в упрощенной форме.

Суть понятия

Налог на прибыль является прямым. Его размер напрямую зависит от конечного финансового результата работы фирмы. Он начисляется на полученную предприятием чистую прибыль, т.е. разницу между его фактическими доходами и понесенными расходами. Правила налогообложения прибыли организаций установлены главой 25 НК РФ.

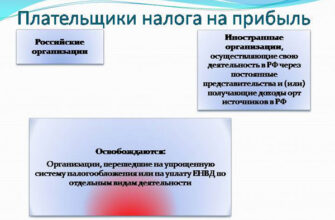

Кто является плательщиком

Налог с прибыли платят все компании и бизнесмены, работающие на территории РФ. Однозначности в его величине нет, поскольку она зависит от различных факторов. Стандартная ставка для хозяйствующих субъектов, применяющих ОСНО, равна 20% от чистой прибыли. В отдельных случаях налог уплачивается по ставкам 9, 15, 30 процентов.

От этого налога освобождены фирмы, работающие на специальных режимах налогообложения, к примеру, УСН или ЕНВД. Для них налог с прибыли вместе с НДС и имущественным налогом заменены на единый налог.

Для правильного расчета налога на прибыль в учет необходимо обязательно принимать не просто доходы (выручку), но и расходы. Как правило, он исчисляется поквартально.

Отдельного внимания в налогообложении прибыли стоит уделить индивидуальным предпринимателям. Обычно такой статус выбирают граждане, желающие работать самостоятельно на себя, без организации юридического лица. Особенно, если планируется деятельность в свободном режиме «фриланс» на дому, даже без открытия офиса.

Большая часть видов деятельности, которой занимаются ИП, подпадает под упрощенный режим налогообложения. Поэтому у них нет проблемы с расчетом налога с прибыли. Получаемый доход облагается налогом по другой системе.

При применении УСН налогоплательщик платит в бюджет 6% от своей фактической выручки или 15% с чистой прибыли. Работая на ЕНВД, бизнесмену государством вменяется определенный налог, вносимый в бюджет по ставке 15%.

Для исчисления единого налога по УСН или ЕНВД не требуется обладать какими-либо специальными знаниями. Достаточно иметь общее представление о математических расчетах по простейшим формулам. Эти режимы введены специально для упрощения налогообложения малого бизнеса.

Помимо прибыли организаций и ИП налогом облагаются доходы обычных граждан. Для них предусмотрен НДФЛ. Его не стоит путать с налогом на прибыль. Это два разных налога. Для большей части доходов граждан установлена ставка 13%.

По ней облагается:

- заработная плата, премии, иные вознаграждения, получаемые у работодателя;

- прибыль от продажи дорогостоящего имущества;

- доход от сдачи в аренду недвижимости и др.

В отдельных случаях для физических лиц действуют иные ставки НДФЛ. К примеру, выигрыши облагаются 35-тью процентами.

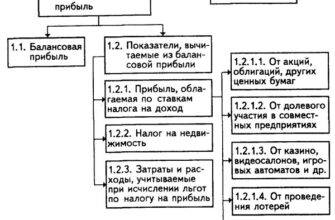

Объект обложения

В качестве объекта обложения выступает чистая прибыль, получаемая компаниями и ИП в результате ведения своей предпринимательской деятельности. В отличие от фактического дохода прибыль представляет собой доходы фирмы за вычетом понесенных расходов на их получение.

Важно знать, что не все доходы и расходы берутся в расчет при определении налоговой базы. Так, к примеру, доходы учитываются лишь от основной деятельности и внереализационные.

К первым относятся доходы от продажи продукции, выполнения работ или оказания услуг, от реализации имущественных прав. Ко вторым – доходы, не связанные с осуществлением основной работы, к примеру, проценты по займам, выдаваемым иным предпринимательским субъектам.

Доходы и расходы предприятия

При расчете налога с прибыли в учет берутся доходы без акцизов и НДС. Доходом от реализации является выручка компании, полученная от продажи самостоятельно произведенной продукции или приобретенных товаров, имущественных прав. Для определения выручки в расчет принимаются все денежные поступления, выраженные в натуральной форме.

Внереализационные – это доходы, не включенные в список, представленный в ст. 249 НК РФ. Например, доходы по процентам с выданным кредитов, займов, от сдачи в аренду имущества, от участия в иных компаниях.

Расчет доходов производится по документации налогового учета, первичным и иным документам, которые подтверждают факт получения фирмой доходности.

Отдельные доходы не подлежат обложению. Их список установлен в ст. 251 НК РФ: взносы в уставный капитал, задаток или залог и др.

Расходы, принимаемые в расчет, должны иметь документальное подтверждение и экономическое обоснование. Они классифицируются на две группы: связанные с производством и продажей продукции и внереализационные. Имеется перечень расходов, которые не могут учитываться. Сюда относятся, к примеру, расходы по погашению займов, дивиденды и пр.

Расходы по изготовлению и продаже продукции подразделяются на прямые и косвенные.

Перечень первых определен ст. 318 НК РФ:

- материальные;

- на оплату труда;

- начисленная амортизация и др.

Косвенными признаются все затраты, не обозначенные в ст. 318 НК РФ и не относящиеся к внереализационным.

Список внереализационных расходов определяет ст. 265 НК РФ:

- на содержание имущества, которое отдано компании по договору лизинга (аренды);

- на выпуск своих ЦБ;

- на ликвидацию ОС, подлежащих выводу из эксплуатации;

- в виде отрицательной курсовой разницы и др.

Прямые расходы подлежат ежемесячному распределению на стоимость произведенной продукции и остатки незаверенного производства. Они берутся в учет для снижения величины налога по мере продажи товаров, осуществления сервиса, в стоимости которых учитываются согласно ст. 319 НК РФ.

Плательщикам налога на прибыль дано право самостоятельного определения списка прямых расходов, которые связаны с изготовлением. Он закрепляется в учетной политике фирмы.

Косвенные расходы, понесенные в отчетном периоде, в полном объеме относятся к данному времени.

Расходы, приведенные в ст. 270 НК РФ, не уменьшают доходы предприятий. Их список имеет закрытый характер и никак не может толковаться расширенно.

Ставки налога на прибыль и порядок расчетов

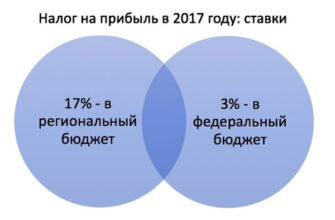

Обычная ставка составляет 25%. В 2016 году она распределялась между федеральной и региональной казной по 2% и 18% соответственно. В конце 2016 года в действие введен приказ ФНС № ММВ-7-3/572@, изменивший такой распределительный порядок.

С 2017 года 3% налога с прибыли отправляется в федеральный бюджет и 7% — в казну субъекта РФ. Ставка может быть снижена на муниципальном уровне в части, которую подлежит вносить в местный бюджет – вдобавок идут 3%.

Законом определен минимальный предел ставки, устанавливаемой субъектами — 13,5%. Следовательно, одновременно с платежами в федеральную казну, нижний предел составляет 16,5%, т.е. 13,5% + 3%.

В российской столице платежи в размере 13,5% производят отдельные категории плательщиков:

- фирмы, использующие в своей деятельности труд инвалидов;

- компании, производящие автомобили;

- субъекты, ведущие предпринимательство в ОЭЗ;

- резиденты индустриальных парков и технополисов.

В Санкт-Петербурге по такой ставке облагается прибыль резидентов ОЭЗ, хозяйствующих на ее территории. В основном в субъектах РФ налоговая ставка понижается для отдельных видов бизнеса.

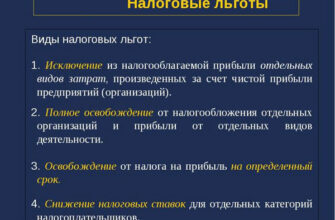

Помимо стандартной ставки, действуют специальные ставки. По ним вся сумма налога идет в федеральную казну.

Они устанавливаются отдельным компаниям с определенным статусом и по особым видам доходов:

- зарубежные предприятия без представительства в РФ, фирмы, добывающие углеводородное сырье, компании, находящиеся под контролем иностранных организаций уплачивают налог по ставке 20%;

- иностранные предприятия, получающие дивиденды от российских организаций, уплачивают с них 15%;

- местные фирмы, получающие прибыль от дивидендов в отечественных и иностранных компаниях, от акций по депозитарным распискам, платят 13%;

- иностранные компании, не имеющие представительства в России, платят 10% с доходов при сдаче в прокат транспортных средств и при осуществлении международных перевозок;

- доходы от муниципальных ценных бумаг и иные, установленные пп. 2 п. 4 ст. 284 НК РФ, облагаются по ставке 9%;

- ставка 0% предусмотрена медицинским и образовательным учреждениям, резидентам ОЭЗ и территорий опережающего социально-экономического развития, участникам СЭЗ в Севастополе, Крыму и по региональным проектам.

Порядок расчета налога на прибыль удобно рассмотреть на наглядном примере.

ООО «Самоцвет» работает на ОСНО. За последний год его выручка составила 5,6 млн. рублей. Компания понесла расходы в сумме 3,9 млн. рублей.

Чистая прибыль ООО «Самоцвет»: 5,6 – 3,9 = 1,7 (млн. руб.).

С 1700 тыс. рублей необходимо уплатить налог. При ставке в регионе ведения бизнеса равной 18%:

| В федеральную казну | 1700 * 3% = 51 (тыс. руб.) |

| В местный бюджет | 1700 * 17% = 289 (тыс. руб.) |

При применении пониженной ставки в 13,5%, налог составит:

| В федеральный бюджет | 1700 * 3% = 51 (тыс. руб.) |

| В местную казну | 1700 * 13,5% = 229,5 (тыс. руб.) |

Как видно, величина налога, выплачиваемого в федеральную казну, не изменяется.

Оплата налога на прибыль производится по месяцам, кварталам и итогу за год. Авансы за квартальные периоды исчисляются по фактически полученной компанией прибыли, а за месячные – на основе предполагаемой прибыли, исходя из сумм за предшествующий квартал.

https://www.youtube.com/watch?v=0tUfrX5fhRY

Сроки уплаты

По налогу на прибыль установлена следующая периодичность платежей:

| Налоговый платеж | Крайний срок перечисления |

| За год | 28 марта года, идущего за истекшим годом |

| Аванс за месяц | 28 число текущего месяца |

| Аванс за квартал | 28 число, идущее за истекшим кварталом |

| С доходов по государственным и муниципальным ЦБ | 10-й день с конца месяца получения дохода |

Отчетность

Если фирма совершила хоть одну приходную или расходную операцию по наличному или безналичному расчету, вне зависимости от появления у нее дохода, она должна сдать в ИФНС декларацию за отчетный и налоговый периоды. Годовая декларация представляется по полной форме.

Упрощенные отчеты сдают:

- организации, которым установлены отчетные периоды в квартал, полугодие и 9 месяцев;

- фирмы с месячными отчетными периодами;

- некоммерческие компании, если у них не появилась обязанность уплаты налога с прибыли.