Подоходный налог, взимаемый с доходов физлиц, начисляется и уплачивается налоговыми агентами, к которым относятся предприятия и ИП — в одних случаях, и самими гражданами — в других. По результатам отчетного налогового периода, а им является календарный год, агенты обязаны по месту регистрации в территориальное отделение НС представлять отчет по ф. 2-НДФЛ.

В справке должна содержаться информация обо всех вознаграждениях, которые налоговый агент выплатил в отчетном периоде наемным работникам и иным физ. лицам, сумме удержанного из них подоходного. По общим правилам субъекту ХД требуется подать справку до 01 апреля года, который следует за отчетным.

Но такое ограничение касается только налоговых агентов, если самому налогоплательщику требуется, например, получить имущественный вычет, то он имеет право представлять отчет в течение всего года в любой момент. В других случаях справку требуют у работодателей работники для представления в различные инстанции, учреждения.

Налоговому агенту требуется подавать справки в отдельности по всем работникам, а также реестр этих справок в 2-х экземплярах. Если в отчетном периоде организация не начисляла и не выплачивала зарплату, то справка не сдается.

Не требуется сдавать отчет также в случаях, когда предприятие приобрело имущество или имущественные права у гражданина, выплатило вознаграждение ИП. Ситуация меняется в отношении субъектов, которые в течение календарного года претерпели изменения в своей деятельности, например, произошла реорганизация предприятия или оно ликвидировалось.

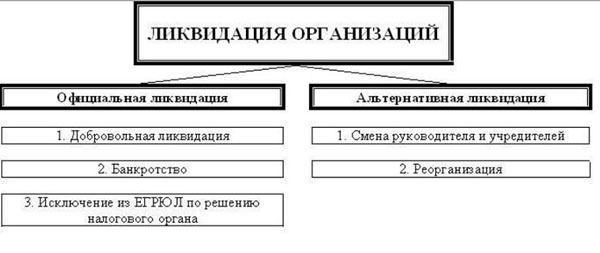

Если под реорганизацией следует понимать некоторые изменения в структуре предприятия, то под ликвидацией подразумевается полное прекращение деятельности. В этом случае сроки подачи 2-НДФЛ при ликвидации и реорганизации меняются.

Главные положения

Если предприятие ликвидируется или проводит реорганизацию, это говорит о том, что его последний налоговый период, за который требуется сдавать различную отчетность, меняется. Это указано в НК, в ст. 55, в п. 3. Причем этот период будет зависеть от времени работы предприятия в течение года.

Сроки по закону

ФНС по вопросу предоставления сведений о доходах наемных работников утверждает, что информацию должен подавать сам СХД, который ликвидируется или проводит реорганизацию структуры. Свои выводы налоговики делают на основании положений НК, ст. 50, где идет речь о правопреемственности вновь созданных юр. лиц исполнять обязанность в отношении уплаты налогов.

В этой статье и других законодатель не возлагает ответственность по представлению сведений по ф. 2-НДФЛ на правопреемников. Согласно ст. 216 отчетность сдается за истекший период, в котором налоговый агент выплачивал вознаграждения.

Сроки подачи отчетности можно рассмотреть на примере некоторых ситуаций:

| Что происходит с предприятием | Какой период необходимо считать последним налоговым |

| До конца года прошла реорганизация или предприятие прекратило деятельность. | Налоговым периодом для подачи отчетности следует считать период от начала календарного года до момента, когда завершилась реорганизация или предприятие (обособленное подразделение) прекратило свою деятельность. |

| Предприятие создалось и ликвидировалось или претерпело реорганизацию в течение одного и того же календарного года. | Налоговым следует считать период с момента создания предприятия и до момента проведения изменений, что составляет менее 12 месяцев. Возможны ситуации, когда малые предприятия открываются на 2–3 месяца с целью выполнения определенного вида работ или заказа. |

| Предприятие было зарегистрировано в декабре, но изменения произошли в середине или к концу следующего календарного года. | Периодом для отчета будет считаться период работы предприятия с момента открытия до ликвидации или реорганизации, что не должно быть более 13 месяцев. Открывшись в декабре, предприятие не могло в этом же месяце насчитать работникам зарплату и выплатить ее, т. е. все выплаты будут приходиться на следующий календарный год. |

Реорганизуемое предприятие по-прежнему остается действующим юридическим лицом, а вот ликвидируемая организация прекращает свое существование, как юр. лицо.

Общие нюансы

В НК, в ст. 226, в п. 1 говорится, что налоговый агент, который начислял и удерживал у налогоплательщика НДФЛ, обязан перечислить ее в местный бюджет по месту регистрации предприятия. Но когда российская организация имеет обособленные подразделения, находящиеся на выделенном балансе, она обязана также производить уплату подоходного в бюджет по месту их нахождения (ст. 226, п. 7).

Сумма налога, которая удерживается, рассчитывается исходя из доходов, подлежащих налогообложению, выплаченных работникам или иным физ. лицам, имеющим трудовые отношения с обособленным подразделением.

Статья 226. Особенности исчисления налога налоговыми агентами

Таким образом, по месту расположения обособленного подразделения, т. е. в территориальное отделение НС подается и справка по ф. 2-НДФЛ. Основное предприятия ее подает по месту своей регистрации.

Скачать образец формы 2-НДФЛ

Крупные налоговые агенты отчитываются перед налоговой по ф. 2-НДФЛ и 6-НДФЛ, которые заполняются отдельно по всем обособленным подразделениям. До того момента, как завершится процесс изменений на предприятии в отношении обособленного подразделения должна быть сдана ф. 2-НДФЛ при ликвидации и реорганизации.

Сравнение форм

Для представления сведений от предприятия, которое проходит процесс реорганизации, важную роль играет процедура изменений. Если ф. «2-НДФЛ – ликвидация» подается по общим правилам, то в случае реорганизации ф. «2-НДФЛ – реорганизация» с учетом типа изменений и дальнейшего порядка работы предприятия.

Чтобы не заполнять бланк в произвольной форме и быть уверенным в оформлении – воспользуйтесь образцом заявления на получение справки 2-НДФЛ.

Чтобы не заполнять бланк в произвольной форме и быть уверенным в оформлении – воспользуйтесь образцом заявления на получение справки 2-НДФЛ.

Для чего нужен штрих код на справке 2-НДФЛ – узнайте из нашей статьи.

Общие правила сдачи справки нельзя применить при реорганизации, когда происходит разделение или преобразование предприятия, в результате чего:

- выделяется одного или нескольких предприятий;

- присоединяется одного или нескольких предприятий;

- компания перестает существовать после проведенных изменений.

| Процедура реорганизации | Срок представления ф. 2-НДФЛ |

| Слияние. Две или больше компаний объединяются в одно большое предприятие. В результате маленькие фирмы по отдельности прекращают деятельность. | Предприятия, которые проходят процесс слияния, представляют справку до момента, как станут частью большого предприятия и оно пройдет госрегистрацию. После слияния новое юрлицо подает отчет в установленные сроки, т. е. по результатам года. |

| Присоединение. Одно или несколько предприятий присоединяются к более крупному, в результате чего передают ему свои права и обязанности. Присоединяющиеся предприятия прекращают свою ХД. | Присоединяющиеся предприятия подают отчет до момента, как в ЕГРЮЛ в отношении каждого будут внесены сведения о прекращении деятельности. Организация, к которой присоединились мелкие фирмы, подает отчетность по итогам года. |

| Разделение. Большое предприятие претерпевает процесс разделения на несколько маленьких. В результате крупное предприятие перестает существовать. | Крупное разделяющееся предприятие обязано отчитаться перед налоговой до момента, как новые организации зарегистрируют статус юрлиц. В свою очередь, новые предприятия сдадут справки по общепринятым правилам. |

Но существуют также формы реорганизации, когда в результате проведенных изменений не требуется ликвидировать предприятие (я):

- Из крупного предприятия выделяется одно или несколько маленьких, в этом случае основная организация передает часть полномочий открывающимся. Деятельность основной компании остается неизменной. Справки по ф. 2-НДФЛ по общим правилам представляет отдельно основное предприятие и выделившееся, т. е. по результатам работы отчетного года до 01 апреля.

- В результате преобразования компании она может изменить форму собственности, например, ООО преобразуется в АО, кооператив или товарищество. Акционерное общество может стать ООО или кооперативом. В связи с тем, что предприятие не останавливало свою работу, то проведенная реорганизация не отображается на сроках сдачи отчетности. Ф. 2-НДФЛ подается по общим правилам.

Как представляются справки 2-НДФЛ при ликвидации и реорганизации

В связи с тем, что ликвидируемое предприятие завершает свою деятельность, никто, кроме него, не может представить отчет в налоговую. Поэтому бланк заполняется на основании сведений, относящихся к закрывающемуся предприятию. Это требуется сделать до того, как предприятие полностью закроется.

На практике обычно происходит так, что сначала приостанавливается деятельность компании, затем в течение некоторого времени подводятся итоги, сдается вся отчетность, уплачиваются налоги. Итоговым моментом при ликвидации можно считать дату, когда предприятие будет вычеркнуто из реестра юрлиц. Это делает НС по заявлению предприятия.

При проведении реорганизации в налоговую сдается несколько справок по ф. 2-НДФЛ. Сначала налог на доходы физических лиц начисляет, удерживает, перечисляет и отображает в справке за определенный период действующая компания(ии), а затем та(е), которая образовалась после проведенных изменений.

Фактически предприятия сдают отчетность только за тот период, когда вели деятельность и выплачивали доходы физлицам. Отчетность может сдаваться несколькими способами, это зависит от численности наемных работников, удержания с доходов которых, указываются в справке.

Предприятия могут подавать ф. 2-НДФЛ:

- на бумажном носителе лично через своего представителя (ответственного сотрудника);

- путем отправки по почте заказным письмом с вложением в конверт описи отправляемых бумаг;

- в электронном виде на диске или флешке;

- через коммуникационный канал связи также в электронном виде.

Если численность работников не превышает 25 человек, то разрешается подавать отчет на бумаге, в других случаях только в электронном виде. К подаваемым справкам прилагается реестр, куда вносятся сведения обо всех доходах, указанных в составленных формах.

Если одна из справок не пройдет проверку налоговым инспектором, то он вычеркнет ее из реестра, а результаты проверки зафиксирует в протоколе. Один экземпляр протокола и реестра инспектор передаст предприятию.

Когда отчет подается на съемном носителе, то к нему требуется приложить реестр в бумажном виде. Причем на каждый оформленный файл оформляется отдельный реестр. По результатам проверки инспектор может принять все файлы. Если будут выявлены ошибки в одном из файлов, то он не принимается.

Таким же образом составляется протокол и вместе с реестром отправляется предприятию. Причем их можно отдать представителю компании лично в руки или отправить на почтовый адрес. Через телекоммуникационный канал связи направить ф. 2-НДФЛ можно при наличии у предприятия электронной подписи. После проверки протокол и реестр будут отправлены предприятию таким же образом.

Прочие моменты

Если, к примеру, во время процедуры ликвидации предприятия все сотрудники уволились, то ликвидационной комиссии можно направить отчет до сдачи ликвидационного баланса. В исключительных случаях налоговые агенты должны отчитываться не по ф. 2-НДФЛ, а подавать другую форму отчетности.

Это касается случаев, как указывается законодатель в ст. 226.1, когда предприятие:

- проводило операции с ценными бумагами, срочными сделками;

- осуществляло выплаты по ценным бумагам, выпущенным российскими компаниями.

Такие предприятия сдают необходимые сведения в налоговую о получателях доходов, выплаченных суммах, начисленному, удержанному и перечисленному НДФЛ в декларации по налогу на прибыль. Подается такая информация не 1 раз в год, а по результатам каждого отчетного периода, которым является квартал, до 28 числа следующего месяца.

Соответственно, если в течение календарного года предприятие проводило такие операции, а потом в какой-то момент ликвидировалось (провело реорганизацию), то декларацию придется подать не по окончании квартала, в котором прошли изменения, а по завершении изменений, так указывает законодатель в ст. 230 (п. 2, 4) и 289.

Примером может служить ситуация, когда предприятие ликвидируется (проводит изменения в структуре) в апреле, т. е. во 2-м квартале, но ждать до конца отчетного периода для сдачи декларации не требуется, чтобы подать ее до 28 июля. Это можно сделать, как только завершится процесс.

За несвоевременное предоставление отчетности предусматривается достаточно суровое наказание, поэтому крайне важно узнать, что предпринять, если справка 2-НДФЛ не принята налоговой.

За несвоевременное предоставление отчетности предусматривается достаточно суровое наказание, поэтому крайне важно узнать, что предпринять, если справка 2-НДФЛ не принята налоговой.

В этой статье мы расскажем, сколько действует справка 2-НДФЛ.

Теперь оформить 2-НДФЛ можно через интернет — читайте подробнее далее.