Эффективность работы предприятия напрямую зависит от того, с какой скоростью происходит оборачиваемость его дебиторской задолженности и кредиторской. Необходимо сказать, что к дебиторской задолженности (ДЗ) относятся долги, которые перед предприятием имеют его покупатели (заказчики) после того, как товар (услуга) им был поставлен (оказана).

Если предприятие задолжало своим поставщикам (подрядчикам) или по оплате налогов, государственных сборов, за оплату труда работкам, то на балансе возникает кредиторская задолженность (КЗ).

От соотношений ДЗ и КЗ зависит прибыль предприятия, чем быстрее дебиторы вернут долги, тем больше будет оборотных активов, которыми можно распоряжаться. И наоборот, чем больше предприятию придется рассчитываться по своим долгам, а расчеты дебиторов при этом будут незначительны, тем быстрее оно окажется в убытках.

Фактически от оборачиваемости ДЗ и КЗ зависит, насколько предприятие сможет быть платежеспособным и какова его финансовая устойчивость. Расчет оборачиваемости ДЗ необходим для построения кредитной политики, насколько само предприятие может позволить своим клиентам (покупателям) расплачиваться с отсрочкой. Анализ оборачиваемости дебиторской задолженности и кредиторской позволяет сделать выводы о размерах годового оборота средств.

Для того чтобы улучшать работу расчетно-платежной системы, а тем самым укорять процесс оборачиваемости финансов, привлекать другие активы и погашать долги, предприятия используют различные методы, в том числе и планирование.

К основной цели анализа относится определение скорости, с которой оборачиваются задолженности, и времени, в течение которого это происходит. Причем это важно на разных этапах деятельности предприятия, ведь необходимо знать, как быстро совершается оборот, и деньги превращаются в товар, а последний в свою очередь — в деньги. Оборачиваемость характеризуется временным промежутком и может выражаться с помощью коэффициентов, которые указывают на интенсивность оборота.

Так, наиболее популярными коэффициентами для финансового анализа предприятия в целом являются показатели оборачиваемости:

- оборотных активов и других;

- запасов;

- собственного капитала;

- ДЗ;

- КЗ.

Определение термина

Что такое оборачиваемость ДЗ? Фактически это средний временной интервал, в течение которого погашается дебиторская задолженность, иначе говоря, как быстро покупатели (заказчики) расплачиваются за поставленный товар (услугу). Причем ДЗ может быть обычной, когда согласно договору момент оплаты еще не наступил, и просроченной, в случае пропуска покупателем срока платежа. В любом случае с момента поставки товара у предприятия возникает ДЗ.

Если покупатель (заказчик) раньше рассчитается за товар (услугу), который еще не был поставлен, то у предприятия возникнет КЗ. Оборачиваемость ДЗ, выражающаяся в днях, показывает, насколько эффективно работает предприятие, и средства высвобождаются для новых вложений. Если скапливается большая ДЗ, то предприятию приходится пользоваться заемными средствами.

Коэффициент оборачиваемости ДЗ, который рассчитывается в процессе ее анализа, позволяет увидеть, сколько раз в течение года или другого периода предприятие получило от покупателей оплату за товар.

Для вычисления учитывается не полный расчет покупателя, а размер среднего остатка от задолженности, которая считается еще неоплаченной (обычной или просроченной). С помощью этого коэффициента можно определить эффективность работы предприятия со своими клиентами (покупателями).

Что для этого нужно

Коэффициент оборачиваемости позволяет увидеть, насколько предприятие имеет устойчивое финансовое положение в условиях рыночной экономики. Имея высокий показатель коэффициента можно понять, что предприятию удается погашать дебиторскую задолженность по возможности быстро.

Если коэффициент оборачиваемости ДЗ уменьшается или уже низкий, это значит, что у предприятия:

- довольно много покупателей, которые по определенным причинам стали неплатежеспособными или просто не рассчитываются вовремя по полученный товар (услуги);

- мягкая политика в отношении покупателей, потому что требуется на сегодняшний день завоевать большую часть рынка, т. е. многие получают длительные отсрочки по платежам и др.

Если у предприятия низкий коэффициент оборачиваемости и высокая ДЗ, то появляется большая потребность в оборотном капитале, за счет которого необходимо увеличивать продажи, и наоборот. Поэтому в таких случаях нередко приходится пользоваться заемными средствами, что влечет за собой увеличение стоимости товаров и др. расходы.

Основные показатели

Оборачиваемость не только ДЗ, но и кредиторской можно охарактеризовать основными показателями:

- оборачиваемостью в днях;

- коэффициентом оборачиваемости.

Для анализа оборачиваемости ДЗ необходимо учитывать, что существуют другие показатели:

| Выручка от реализации | В формуле расчета ее учитывают в качестве числителя. ДЗ может формироваться (расти или уменьшаться) по мере поступления оплаты за товар (услуги), т. е. она напрямую зависит от реализации. |

| Среднеотраслевой показатель | Его сравнивают с коэффициентом оборачиваемости ДЗ конкретного предприятия. Если коэффициент растет, значит, продажи в кредит предприятие сокращает. Когда он снижается, то кредитная политика в отношении увеличения времени на оплату становится более мягкой. |

| Период погашения долгов дебиторами |

|

| Коэффициент оборачиваемости |

|

| Доля ДЗ в оборотных активах (ОА) | Она вычисляется в процентах и представляет собой результат от частного ДЗ и ОА, умноженный на 100%. Если за отчетный период произошло увеличение доли ДЗ, то работу предприятии можно расценить отрицательно. |

| Доля просроченных долгов дебиторов в составе ДЗ | Этот показатель рассчитывается, как частное просроченной ДЗ к общей сумме ДЗ, умноженное на 100%. Если за период, которым чаще всего выбирается год (365 дней), произошло увеличение показателя, это обозначает, что количество просроченных дебиторами платежей увеличилось. |

| Классификация ДЗ по срокам давности | Этот показатель лучше рассчитывать ежемесячно в отдельности для каждого заказчика и покупателя.

Сроками образования ДЗ считаются:

|

Формула расчета

Оборачиваемость ДЗ можно определить в днях, или так называемом усредненном периоде, который требуется предприятию, чтобы с ним рассчитались покупатели.

В этом случае оборачиваемость ДЗ будет рассчитываться, как период сбора долгов (ПСД) по формуле:

- среднегодовую ДЗ (СГДЗ) необходимо разделить на выручку от реализации за год (ГВР);

- полученный результат умножить на количество дней (КД) в отчетном периоде (365).

Оборачиваемость ДЗ:

ПСД = СГДЗ / ГВР * КД

Для расчета коэффициента (показателя) оборачиваемости ДЗ (КобДЗ) может быть использована другая формула, когда выручку от реализации за год (ГВР) необходимо разделить на среднегодовую ДЗ (СГДЗ).

Показатель оборачиваемости:

КобДЗ = ГВР / СГДЗ

Для расчета оборачиваемости ДЗ с наименьшей погрешностью, необходимо:

- оставить в составе общей выручки от реализации за период сумму косвенных налогов;

- учесть, что выручка от реализации рассчитывается при отгрузке товара, а оплата за него происходит намного позже.

Пример за 3 года и таблица

Производственные запасы и ДЗ в общей сумме оборотных средств составляют большую часть, примерно 80%. В то же время запасы предприятия и долги кредиторов составляют примерно третью часть всех активов (30%).

На остаток на балансе ДЗ влияют многие факторы:

- система расчетов, которая принята на предприятии;

- вид деятельности;

- выпускаемая продукция;

- другие.

Для контроля за ДЗ необходимо постоянно анализировать ее оборачиваемость, чтобы определить, как предприятию действовать в ближайшее время. Немаловажным является отбор покупателей (заказчиков) на этапе заключения договоров поставки (выполнения работ).

Для этого необходимо у покупателя определить:

- финансовую устойчивость;

- текущую платежеспособность;

- платежную дисциплину;

- финансовые возможности;

- условия, в которых работает конкретное предприятие.

Обычно оборачиваемость ДЗ анализируется за 3 года, показатели оформляются в виде таблицы, после чего можно делать соответствующие выводы:

| Необходимые показатели | 2014 г. | 2015 г. | 2016 г. | Отклонения | |

| 2015 г. от 2020 г. | 2016 г. от 2020 г. | ||||

| ГВР (тыс. руб.) | 1300 | 1500 | 1600 | 200 | 100 |

| СГДЗ (тыс. руб.) | 90 | 70 | 300 | -20 | 230 |

| КобДЗ = ГВР / СГДЗ (разы) | 14 | 21 | 5 | 7 | -16 |

| ПСД = СГДЗ / ГВР * КД (дни) | 25 | 17 | 68 | -8 | 51 |

Так, по результатам таблицы видно, что оборачиваемость сначала повысилась, а затем резко понизилась. Но период погашения долгов дебиторами наоборот, сначала был меньше, а затем резко увеличился.

Рассчитывается рентабельность активов путем деления чистой прибыли на величину всех активов.

Рассчитывается рентабельность активов путем деления чистой прибыли на величину всех активов.

О международных стандартах качества ISO читайте подробнее.

Факторный анализ оборачиваемости дебиторской задолженности

Одним из показателей, который используется для расчета оборачиваемости ДЗ, является период оборота или сбора долгов (ПСД). Формула его расчета была представлены выше. Для того чтобы определить эффективность работы отдельных сотрудников или отделов предприятия фактическое значение ПСД сравнивают с нормативом.

Определить, как их действия могли повлиять на работу всего предприятия можно, определив отклонение от нормы, которое, в свою очередь, необходимо разложить на влияющие факторы. Только после этого можно делать соответствующие выводы. Одним из факторов является среднегодовая ДЗ.

Для определения среднегодовой ДЗ (СГДЗ) необходимо:

- просуммировать остаток по ДЗ на начало и конец отчетного периода;

- полученный результат разделить на 2.

Среднегодовая ДЗ:

СГДЗ = (ДЗНОП + ДЗКОП) / 2

Остаток ДЗ к концу периода будет зависеть от остатка на начало и поступлений выручки в течение периода и других доходов.

Фактически на ПСД (период оборота) влияют такие факторы:

- ДЗНОП (на начало отчетного периода);

- поступления в течение отчетного периода (ОП);

- начисленные доходы за ОП;

- количество дней в ОП.

Фактический анализ оборачиваемости ДЗ проводится по формуле, где:

- в числителе стоит фактическая величина периода оборота ДЗ (ПСД), умноженная на частное количества дней в периоде (КД) и фактических доходов (выручки – ФГВР);

- в знаменателе стоит плановая величина периода оборота ДЗ (ПСД), умноженная на частное количества дней в периоде (КД) и плановых доходов (выручки – ПГВР).

ФГВР и ПГВР – фактическая и плановая годовая выручка от реализации. Иначе фактическое и плановое соотношение периода оборота ДЗ (ПСД) может выглядеть, как соотношение фактической ДЗ (ДЗф), поделенной на фактические доходы (Дф), к плановой ДЗ (ДЗп), поделенной на плановые доходы (Дп).

Соотношение плановых и фактических доходов является конечной величиной. Далее на влияющие на оборачиваемость факторы придется раскладывать средние показатели ДЗ, которая возникла на предприятии фактически, и была планируема.

Необходимо учитывать, что плановый ПСД не всегда соответствует нормативу, который принят для оборачиваемости ДЗ.

Поэтому при проведении факторного анализа необходимо отклонение фактического значения ПСД от планового раскладывать на 2 составляющие:

- отклонение ПСД фактическое от планового;

- отклонение планового ПСД от нормы.

Наличие кредиторских долгов

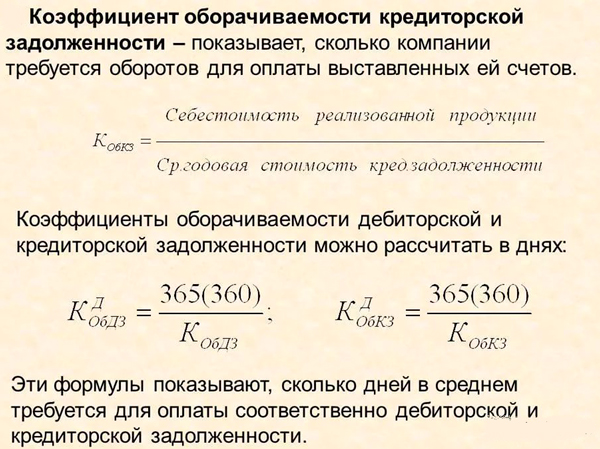

На анализ оборачиваемости дебиторской задолженности влияет оборачиваемость КЗ. Под оборачиваемостью кредиторской задолженности (КЗ) следует понимать сумму долгов предприятия перед кредиторами, которая должна быть возвращена в течение определенного периода. Также к ней относятся текущие покупки либо товары/услуги, которые были приобретены у поставщика.

Коэффициент оборачиваемости КЗ показывает, сколько раз в течение года была погашена средняя величина КЗ. Если у предприятия высокие остатки на балансе по КЗ, то значит его платежеспособность и финансовая устойчивость снижены.

Несмотря на это, до тех пор, пока предприятие не вернет долги кредиторам, оно фактически пользуется «чужими» деньгами. Пока существует КЗ всегда в наличии бесплатные «чужие» деньги, которыми можно пользоваться, как источником финансирования для осуществления хозяйственной деятельности.

В своем роде для предприятия это представляет выгоду, чем выше оборачиваемость ДЗ по сравнению с оборачиваемостью КЗ, тем устойчивей финансовое положение предприятия. Но для кредиторов предприятия выгодно, чтобы у него был высокий коэффициент оборачиваемости КЗ.

Типичные ошибки на предприятии

Формулы, применяемые для анализа оборачиваемости ДЗ, не всегда дают корректные результаты. Одной из ошибок является проведение фактического анализа по указанной выше формуле.

На примере деятельности конкретного предприятия можно увидеть, что наиболее определяющим фактором является отклонение уровня доходов предприятия – фактических и плановых. Но на самом деле его не существует. Также в этом случае не существует отклонения ДЗ фактической от плановой.

При расчете получается, что наблюдается рост доходов, а период оборота (ПСД) дебиторской задолженности становится меньше. Но на самом деле это не так.

В формуле, которая широко применяется в бухгалтерском учете, существуют ограничения:

- среднегодовая ДЗ должна быть средней, а не арифметической, т. е. за отчетный период должен быть выведен такой показатель, колебания которого будут минимальны;

- доходы и поступления за отчетный период должны отличаться незначительно.

Фактически на практике лучше всего рассчитывать средневзвешенный ПСД (период сбора долгов), что необходимо проводить по каждому конкретному платежному документы. Для этого от планируемой даты платежа отнимается конкретная дата оплаты предприятия за товар (услугу). Данная величина взвешивается на сумму платежа.

Оптимальное значение

К оборачиваемости ДЗ нельзя применить четкие нормативы, потому что она напрямую зависит от деятельности предприятия. Например, в торговле оборачиваемость ДЗ всегда будет высокой, а сама ДЗ – низкой. Если предприятие осуществляет продажи в кредит, то ДЗ будет всегда высокой, а коэффициент оборачиваемости – низким, но это не говорит о том, что работа предприятия малоэффективна.

Из выше приведенных примеров можно сказать, что постоянный анализ оборачиваемости ДЗ дает возможность любому предприятию сделать выводы, как строить кредитную политику с покупателями.

Только полная информация о финансовом состоянии предприятия позволит решить вопрос с:

- продолжительностью отсрочки платежей для покупателей (заказчиков);

- размером суммы, которую можно не вернуть в срок.

Проанализировав свои возможности и наличие ресурсов, компания может установить временные пределы, в течение которых может позволить рассчитываться своим клиентам. В дальнейшем анализ ДЗ используется при заключении договоров с покупателями (заказчиками).

Отражается уставный капитал в балансе в строке 1310 «Капитал и резервы».

Отражается уставный капитал в балансе в строке 1310 «Капитал и резервы».

Расскажем, где взять УИН в платежном поручении с 2020 года и как его правильно записать — в этом материале.

Образец бухгалтерской справки об основных средствах представлен здесь.