В 2020 году была введена обязательная квартальная отчетность для всех организаций, выступающих в качестве налоговых агентов, осуществляющих оплату налогового сбора по НДФЛ. Новый документ должны сдавать в контролирующие органы все компании, а также налоговые агенты, выплачивающие определенную сумму доходов в пользу сторонних физических лиц.

Для осуществления соответствующих операций налоговые органы утвердили специальную форму расчета 6-НДФЛ, включая порядок его заполнения и форму, установленную для передачи отчетности в электронном формате. В данных рамках должна в обязательном порядке учитываться дата удержания налога в 6-НДФЛ.

Для понимания существующих временных рамок для сдачи рассматриваемой отчетности необходимо ознакомиться с нормами действующего налогового законодательства, с деталями оформления, со случаями экономии на процентах и подарках, с особенностями при авансе и с нюансами отражения даты в документации.

Что говорится в законе

Налог на доходы физических лица рассчитывается и удерживается всеми налоговыми агентами на основании Приказа ИФНС РФ от 14 октября 2020 года. В порядке заполнения отчета указывается, что он должен формироваться нарастающим итогом за 1 квартал, за 6 и 9 месяцев, а также за год. В форме приводятся все обобщенные сведения по суммам начисленного дохода физических лиц. Все это присуще для первого раздела документа.

Что касается второго раздела, то в нем отражаются только те налоговые мероприятия, которые были осуществлены за последние 3 месяца конкретного периода. Данное положение в полной мере регламентируется нормами Письма ФНС от 24 мая 2020 года.

В тех ситуациях, если налоговый агент осуществляет операцию в рамках одного отчетного периода, но завершает ее в рамках другого, то такая операция должна быть отражена именно в завершающем периоде.

Для понимания того, какая именно информация включается в расчет по форме за определенный период времени, необходимо знать о следующих факторах:

- о дате фактического перечисления суммы дохода в пользу лица – определяется на основании положений статьи 233 Налогового Кодекса РФ;

- о дате фактического удержания налогового сбора;

- о сроках перевода налога в бюджет.

Важные уточнения

Детали оформления

При оформлении документа важно учитывать особенности заполнения каждого конкретного раздела. Так, в верхнем блоке титульного листа в обязательном порядке указывается информация об индивидуальном налоговом номере организации, а также КПП. В случаях, если форма сдается по обособленному отделению, то указывается именно КПП этого подразделения. Также может быть указан ИНН любого лица, который выступает в качестве налогового агента.

В строке с информацией о налоговом агенте прописывается его краткое наименование. Если такого нет, то прописывается полное название компании в соответствии со сведениями, представленными в учредительной документации. Что касается индивидуальных предпринимателей, то они в соответствующие поля вписывают ФИО.

Стоит отметить факт того, что рассматриваемая форма заполняется по каждому коду ОКТМО отдельно. Актуальную кодификацию и ее перечень содержит в себе таблица общероссийского классификатора ОК 033-2013.

В разделе 1 прописываются все суммы начисленного дохода, налогового вычета, а также прочие показатели. Для удобства понимания налоговые органы разделили структуру раздела на два зависимых блока. В первом блоке распределяются показатели по актуальной налоговой ставке. Стоит помнить о том, что актуальная ставка по НДФЛ на территории РФ составляет 13%.

Она может быть применима к зарплате всех трудоспособных граждан страны, для иностранцев из государств, у которых с Россией действует безвизовый режим, осуществляющих свою деятельность на основании патента, а также в некоторых других случаях. Кроме того, по той же ставке начиная с 2020 года облагаются все дивиденды, которые были выплачены в пользу резидентов РФ. Данная особенность регламентируется статьей 224 НК РФ.

Важно помнить о том, что у бухгалтерской службы предприятия может возникнуть множество вопросов по заполнению второго раздела. В нем должны быть обязательно отражены даты фактического получения сумм доходов и удержания налогового сбора. В данном разделе, при заполнении, могут быть условно выделены блоки, в которых указываются повторяющиеся сроки.

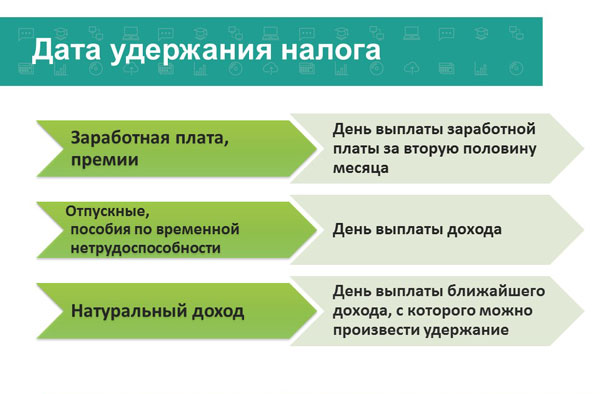

Для заполнения соответствующего раздела нужно распределить сумму общего дохода сотрудников организации с начала отчетного года по датам. Для каждой даты формируется соответствующий блок. Дата удержания налога в 6-НДФЛ определяется в зависимости от определенных факторов.

Порядок определения

Для понимания особенностей налога, указываемого в 6-НДФЛ, необходимо разобрать с тем, что это такое, а также с порядком определения дат выплат.

Порядок установки дат, которые указываются в строках 100-140 рассматриваемой отчетности, устанавливается действующим налоговым законодательством. Дата удержания подоходного налогового сбора может зависеть от нескольких обстоятельств. Например, от того, одновременно ли осуществляется выплата дохода и его удержание.

Порядок удержания налогового сбора напрямую зависит от того, в какой конкретно период было осуществлено начисление суммы плательщику. В тех случаях, когда в компании осуществляется выплата заработной платы в пользу сотрудников, бухгалтеры производят начисление последним числом месяца.

В случаях, если сотрудник желает оформить увольнение по собственному желанию, то соответствующее начисление отражается в учете в последний трудовой день сотрудника. В соответствии с представленной выше информацией, дата удержания НДФЛ будет соответствовать дню выплаты заработной платы.

Из-за того, что соответствующая отчетность передается в территориальные налоговые инспекции каждые 3 месяца, те доходные начисления, которые были осуществлены в последний день квартала далеко не во всех случаях будут совпадать с фактической выплатой дохода сотруднику. Следовательно, информация о начисление и выдаче вносится в разную отчетность 6-НДФЛ.

В соответствии с нормами действующего налогового законодательства:

- дата перечисления доходов определяется статьей 223 НК РФ;

- фактическое удержания налогового сбора определяется статьей 226 НК РФ;

- дата перевода налогового сбора определяется той же статьей, как и в случае выше.

Что ещё стоит помнить

Особенности при авансе

В подавляющем большинстве случаев определение «аванс» используется в обороте средств организации хозяйственного характера. В данном случае соответствующий показатель может представлять собой характерную заблаговременно выплаченную сумму средств до определения окончательной суммы дохода.

Это может в одинаковых рамках относиться к:

| Аванс, носящий зарплатный характер | Оплачивается на основании норм законодательства по трудовому соглашению. |

| Аванс по соглашению ГПХ | В данном случае выплата определяется на основании волеизъявления сторон. |

| Зафиксированный аванс | Соответствующая сумма выделяется иностранным гражданам на патенте на основании положений налогового законодательства. |

Стоит отметить, что отражение даты выплаты налогового сбора с выплат авансового характера в форме 6-НДФЛ имеет определённые особенности.

В рамках определения даты уплаты налога по зарплатному авансу важно учитывать следующие факторы:

- аванс выступает в качестве непосредственной части заработной платы;

- зарплата выступает в качестве определенного дохода;

- дата перечисления зарплаты на счет сотрудника отводится на последний день каждого конкретного месяца.

В связи с этими факторами аванс не может считаться непосредственным доходом и Налоговый Кодекс не требует удержания налога с соответствующих авансовых сумм. В результате, факт оплаты авансового платежа не отражается в рассматриваемой форме отдельно.

Что касается авансового платежа, который был выплачен заказчиком в пользу подрядчика, в качестве которого выступает физическое лицо, то такая выплата может расцениваться, как зарплатный аванс. Это обуславливается тем, что договоры могут предусматривать наличие нескольких схем оплаты.

Например, уплата может быть осуществлена поэтапно на основании осуществленных работ или после выполнения полного объема мероприятий.

Штрафы за несдачу 6-НДФЛ в 2020 году начисляются в первый же день просрочки и при этом блокируются счета организации.

Штрафы за несдачу 6-НДФЛ в 2020 году начисляются в первый же день просрочки и при этом блокируются счета организации.

Что писать в разделы 6-НДФЛ, если зарплата выдана частями — читайте тут.

Стоит отметить, что поэтапный прием работ и их оплата означают получение лицом или организацией оплаты за определённую часть работ, что, в свою очередь, является фактически полученным доходом. Тот же подход применяется и к авансовым платежам в соответствии с нормами Письма Минфина РФ от 26 мая 2020 года.

Экономия на процентах и подарки

Важно помнить о том, налоговые агенты должны в обязательном порядке удерживать налог в случаях выдачи своим подчиненных займов под низкий процент или вовсе без него. Процентная экономия в каждом конкретном случае облагается НДФЛ и требует составления специальной отчетности. Такие нормы регламентируются статьей 212 НК РФ.

Статья 212. Особенности определения налоговой базы при получении доходов в виде материальной выгоды

В рамках формы 6-НДФЛ появляется заполненная строка с датой оплаты налогового сбора, в случаях, если:

- средства заемного характера, которые были выданы в отечественной валюте, а процентное удержание за их использование составляет не более 2/3 от действующей ключевой ставки Центробанка РФ;

- заемные деньги выплачены валютой, а размер актуальной процентной ставки составляет не более 9%;

- средства выделены без последующей выплаты процентов;

- в рамках определенного отчетного периода были осуществлены определенные выплаты в пользу заемщика, которые облагались налогом.

Важно помнить о факте того, что дата выплаты налогового сбора в формате материальной выгоды по займам является датой ближайшей выплаты в адрес получившего заемные средства физического лица. Это, в свою очередь, регулируется статьей 226 НК РФ.

Стоит отметить, что в подавляющем большинстве случаем дата выплаты налога выпадает на дату получения работником заработной платы. Сумма НДФЛ не может быть выше 50% от выплаты.

Что касается подарков, то в их качестве можно понимать те доходы сотрудников организаций, которые выдаются ему в натуральной форме.

На порядок отражения в рассматриваемой налоговой форме даты выплаты могут оказывать влияние следующие факторы:

- фактическая стоимость подарка;

- наличие у стороны, предоставляющей дар, возможности удержания соответствующего налогового сбора;

- наличие у дарителя определенной суммы средств.

Дата соответствующей выплаты может появиться в форме 6-НДФЛ в момент фактического получения подарка, а также в любых следующих отчетных периодах до момента окончания текущего календарного года. Дата выплат может совпадать с моментом выдачи подарка в тех случаях, если день выпадает на выплату заработной платы в пользу сотрудника или, если в качестве подарка выступают деньги.

В данном случае величина удержания налогового сбора также не может превышать 50% от суммы положенных сотруднику организации денежных выплат.

Замечания по строкам

Если срок соответствующих выплат выпадает на выходной день или праздник, то он должен быть сдвинут на следующий рабочий день. Например, отпускные выплаты за январь прошлого года были осуществлены 14 января.

Если срок выплаты НДФЛ выпадает на выходной день, то в отчетности соответствующие параметры выплат должны быть прописаны следующим образом:

| Строка №100 | Прописывается дата фактического перечисления лицу определенной суммы дохода – например, 14.01.17. |

| №110 | Определяется дата действительного удержания налогового сбора – 14.01.17. |

| №120 | Прописывается срок перечисления налогового сбора – 01.01.17 (с учетом норм статьи 6 действующего Налогового Кодекса РФ. |

В случаях, если по отношению к различной типологии доходов, которые имеют идентичную дату получения, устанавливаются различные сроки перечисления налогового сбора, то строки 100-140 должны быть в обязательном порядке заполнены по каждому налоговому сроку отдельно. Для оформления соответствующей отчетности бухгалтеры организации могут сделать это в 1С.

Где и как отражается дата удержания налога в 6-НДФЛ

На второй странице рассматриваемой отчетности указываются фактические даты осуществления следующих операций:

| 100 | Перечисление определенной суммы дохода в пользу сотрудника. |

| 110 | Удержание установленного налогового сбора. |

| 120 | Перечисление налогового сбора в различные уровни бюджета. |

Соответствующие показатели должны рассматриваться исключительно в совокупности. Это обуславливается наличием определенных взаимных связей. Датой получения дохода может считаться каждый завершающий день месяца, за который начисляется заработная плата. Что касается налогов, то они могут быть определены заблаговременно. Однако их удержание производится непосредственно в день осуществления выплат.

Количество физических лиц в 6-НДФЛ рассчитывается на основании среднесписочной численности сотрудников на предприятии.

Количество физических лиц в 6-НДФЛ рассчитывается на основании среднесписочной численности сотрудников на предприятии.

Порядок заполнения 1 раздела 6НДФЛ мы составили в следующей публикации.

Для чего в 2020 году может проводиться камеральная проверка по 6НДФЛ — смотрите далее.