Особенности ЕНВД

Единый налог на вмененный доход (ЕНВД) относится к упрощенным режимам налогообложения бизнеса. Он освобождает от крупных налогов и многочисленной отчетности. На сегодняшний день многие предприниматели отдают ему предпочтение. Однако, в выборе стоит быть особо внимательным, поскольку вмененный режим выгоден не во всех случаях.

Для применения «вмененки» имеются многие ограничения, оставшиеся еще со времен, когда она была обязательной. В первую очередь, они касаются видов предпринимательской деятельности.

Особенностью ЕНВД является разнообразие в размерах единого налога в региональном разрезе. На расчетную сумму влияют местные власти, имеющие компетенцию по ее понижению на свое усмотрение.

Единый налог на вмененный доход

Режим представляет собой СНО некоторых видов экономической деятельности, предусматривающей уплаты налога не с фактической предпринимательской прибыли, а с предполагаемого дохода, вмененного государством. ЕНВД можно вести одновременно с другими режимами — ОСНО, УСН.

Предприниматели, работающие на вмененке, не уплачивают налога с прибыли, имущества и НДС. Страховые взносы обязательны для перечисления в общем порядке. Налоговые агенты должны исчислять и вносить в бюджет НДФЛ. В отдельных случаях необходима уплата налога на землю и иных платежей, установленных ст. 346.26 НК РФ.

При совмещении вмененного режима с другими СНО учет ведется раздельно по каждой системы с разделением расходов пропорционально доходам.

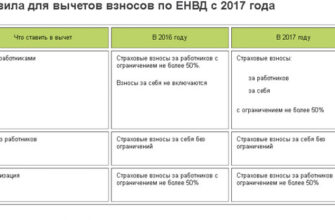

Единый налог может снижаться за счет страховых взносов, личного страхования и выплат пособий по больничным листам.

Особенности методов взимания единого налога при ЕНВД:

- расчеты основаны на обработке статистической информации о бизнесе;

- расчеты основываются на сведениях налоговых органов о поступающих суммах налогов;

- в расчете применяются вменяемая базовая доходность и специальные физические показатели.

Особенности применения

Перейти на вмененный режим можно, если компания начинает ведение бизнеса, облагаемого его видом налога.

Прекращение ЕНВД возможно в следующих случаях:

- фирма перестала вести определенный вид предпринимательской деятельности;

- компания нарушила обязательное условие применения ЕНВД;

- государственными органами отменен данный режим для вида бизнеса, который ведет организация.

Перейти на ЕНВД можно при регистрации предприятия или ИП или с нового налогового периода. Процедура осуществляется в региональном отделении ФНС по месту постановки на учет хозяйствующего субъекта. При регистрации необходимо указать деятельность по ОКВЭД. Использовать нужно обязательно новый классификатор!

Среди особенностей применения ЕНВД стоит рассмотреть следующие моменты:

| Отчетный период | Налоговым периодом вмененки является квартал. |

| Добровольность использования | До 2013 года режим был обязательным для отдельных видов деятельности. Теперь налогоплательщики самостоятельно решают, стоит ли им его применять. |

| Совершенствование ЕНВД |

|

Как рассчитывается сумма налога

Алгоритм расчета налога на ЕНВД достаточно замысловатый.

Он установлен ст. 349.29 НК РФ и может быть представлен формулой:

ВНм = Дб + Пф * К1 * К2 * НС

Где:

| ВНм | Вмененный налог за месяц. |

| Дб | Доходность базовая на единицу физического параметра. |

| Пф | Показатель (параметр) физический (торговая площадь, численность персонала, количество торговых автоматов и пр.). |

| К1 | Коэффициент-дефлятор (ежегодно утверждается Минэкономразвития РФ, на 2017 год составляет 1,798). |

| К2 | Корректирующий коэффициент, устанавливаемый местными органами (может принимать значения в пределах 0,005 — 1). |

| НС | Налоговая ставка (установлена на федеральном уровне, равна 15%). |

На 2017 год изначально рассматривался вариант повышения К1 до 1,891, но в конечном итоге был оставлен в прошлогоднем размере.

Первые 3 показателя из формулы региональных особенностей не имеют. Корректирующий коэффициент может значительно повлиять на размер вмененного налога. Его предназначением является понижение налоговой нагрузки. Поэтому, чем больше его значение, тем меньшим налоговым платежом обременены хозяйствующие субъекты.

К2 определяется регионами самостоятельно в допустимых пределах. Он различается по муниципалитетам в зависимости от видов экономической деятельности, ведущейся предпринимателями на ЕНВД.

Внимание! Для вмененного налога под регионом подразумевается муниципальное образование, а не субъект РФ (республика, край или область), как для УСН 15%.

В одном крае муниципальными районами могут быть приняты различные правовые акты, поэтому разными в них будут виды экономической деятельности и значение корректирующего коэффициента. В некоторых муниципалитетах указаны различные К2 даже в разрезе улиц.

К2 может различаться по виду продаваемой продукции в розничной торговле и объекта торговой деятельности или оказываемых услуг.

К примеру, в пределах одного города он может быть разным:

| Для ресторанов | 0,9 |

| Для кафе | 0,7 |

| Для обычных столовых | 0,3 |

Узнать размеры корректирующих коэффициентов можно в ИФНС по месту ведения предпринимательской деятельности или департаменте экономики муниципального исполнительного органа (администрации).

Самый простой способ нахождения К2 – обратиться к официальному сайту ФНС:

- Выбрать нужный регион.

- Ввести в поисковой строке «ЕНВД».

- Найти «Особенности регионального законодательства» (в местных нормативных актах прописаны разрешенные для ЕНВД виды экономической деятельности и их К2).

Пример расчета.

ИП имеет в своем штате трех наемных работников. Вид его деятельности – ремонт мебели. Место ведения бизнеса – город Тула. Ежемесячная базовая доходность установленная для бытовых услуг составляет 7,5 тысяч рублей на каждого сотрудника, в том числе на самого бизнесмена. К2 = 0,56.

ВНм = 7500 * 4 * 1,798 * 0,56 * 15% = 4531 (рублей).

За квартал сумма единого налога выйдет: 4531 * 3 = 13 593 (рублей).

Учет и отчетность

Бизнес, подпадающий под вмененный режим, учитывается по физическим показателям. Конкретных указаний по его ведению нет ни в Налоговом кодексе, ни в указаниях Минфина РФ, ни в актах ФНС. Поэтому отделение ИФНС не вправе навязывать предпринимателям учетные формы, в том числе и те, в которых отражаются доходы, расходы, оплата труда персонала. Но, если в регионе ведения деятельности на ЕНВД существуют специальные книжки по учету, не лишним будет обзавестись таковой.

Учитывать ничего, кроме физических показателей, не нужно. Конечно, необходимо ведение бухгалтерского учета, но для него предусмотрены определенные послабления. Если деятельность ведется на одной системе, то весь учет предприниматель ведет только в своих целях.

Внимание! Все ведущиеся в фирме документы должны подтверждать законную деятельность без каких-либо нарушений. В противном случае проблемы могут возникнуть не с налоговой службой, а с правоохранительными органами или санитарной службой.

Для предприятий, уплачивающих ЕНВД и вместе с этим ведущих другой вид бизнеса, не подпадающий под него, значимой проблемой становится ведение раздельного учета. Разделение доходов и расходов по различным видам деятельности довольно сложно осуществлять. Основная трудность состоит в разделении затрат, которые зачастую просто невозможно отнести к одному из режимов налогообложения. Например, оплата труда руководства.

Поскольку высшие руководители фирмы работают по всему бизнесу, их заработок необходимо делить частями, относя одну часть на вмененный доход, а другую на ОСНО или УСН. Важно помнить, что расходы по оплате труда, относящиеся к ЕНВД не отражаются в затратах при исчислении налога с прибыли.

Следующий затруднительный момент – отделение этих частей заработка друг от друга. Согласно ст. 274 НК РФ основную долю расходов следует относить на ту деятельность, которая приносит больший доход. Вроде бы, кажется, что нет ничего сложного. Но учет таким образом всех затрат предприятия серьезно осложняет работу бухгалтера. Не стоит забывать и о разных сроков исчисления налогов на различных СНО.

Фирмы, работающие одновременно на ОСНО, должны вести раздельный учет НДС. К вычету принимаются лишь товары и работы, применяемые в бизнесе, который облагается НДС. Имеется у них и имущественный налог, рассчитываемый в той части собственности, которая облагается по общей системе.

Эффективное решение обозначенных проблем – создание отдельной компании для ведения бизнеса только на ЕНВД.

Главный отчет на вмененке – декларация по единому налогу. Сдавать ее необходимо до 20 числа месяца, идущего за отчетным кварталом. Поскольку режим не освобождает от бухгалтерского учета, представлять отчетность по ней также нужно в общем порядке, установленном законом.

Уплата единого налога необходимо вне зависимости от наличия или отсутствия у фирмы дохода и фактического ведения бизнеса. На ЕНВД действует принцип: стою на учете – обязан платить налог. Нулевая отчетность на этом режиме не предусмотрена. При просрочке налогового платежа или взноса, насчитывается неустойка в виде пени.

Кто может пользоваться

Весь перечень видов экономической деятельности, допустимых для применения ЕНВД, представлен в ст. 346.29 НК РФ.

К ним относятся:

- бытовые услуги;

- ремонт автотранспортных средств;

- общественное питание;

- распространение рекламы;

- сдача в аренду торговых помещений и др.

Одного попадания вида бизнеса в список деятельности, разрешенной для вмененного режима, недостаточно для его применения. Разрешение на его использование дается местными органами власти по каждому индивидуальному случаю.

Помимо принадлежности к допустимой деятельности, есть ряд экономических условий, которым должна соответствовать фирма:

- среднесписочная численность наемных сотрудников должна быть в пределах 100 штатных единиц;

- компания не должна относиться к числу крупнейших налогоплательщиков, приносящим самую высокую прибыль муниципальным бюджетам;

- общая площадь торговых помещений должна составлять максимум 150 квадратных метров;

- компания должна быть открыта гражданами в составе ¾ и больше, т.е. организация в основном юридическими лицами не допустима;

- организация не может быть доверительным фондом или товариществом.

https://www.youtube.com/watch?v=tJB3OgIq9FE

Плюсы и минусы ЕНВД

| Плюсы | Вмененный режим предпочтителен для малого предпринимательства благодаря наличию множества преимуществ для него: |

- упрощен порядок налогового и бухгалтерского учета;

- несколько налогов заменены одним;

- применяются понижающие коэффициенты для расчета единого налога, что позволяет уменьшить налоговую нагрузку;

- легкость в составлении отчетности: одна декларация из четырех страниц;

- предусматривает возможность снижения базы налога на сумму взносов на сотрудников, перечисляемых в государственные фонды.

МинусыК числу недостатков ЕНВД относятся:

- Ограниченный круг допустимых сфер деятельности.

- Высокие значения базовой доходности. Законодательством не учтено, что многие бизнесмены, работающие самостоятельно без наемного персонала, ведут низкоприбыльную деятельность.

- Нет зависимости суммы единого налога от предпринимательских доходов. ЕНВД выгоден лишь для компаний, имеющих высокую прибыль. Для низкорентабельного и убыточного бизнеса он абсолютно неприемлем.

- Ограничен круг возможных контрагентов. С крупными компаниями сотрудничество не удастся установить. Из-за отсутствия в цене товара НДС для фирм, применяющих ОСНО, продукция будет дороже на 18%.

Итак, система ЕНВД оптимальна для компаний и бизнесменов, имеющих высокую предпринимательскую прибыль. С увеличением доходов сумма налога не меняется. Тем, кто работает «в ноль» или несет убытки, вмененный режим абсолютно не нужен.