В процессе работы любой коммерческой организации проводится подсчет ее показателей для определения степени успешности того или иного бизнеса, о многих из которых большинство предпринимателей даже не догадывается.

Одним из таких показателей является финансовая прочность, демонстрирующая эффективность производственной деятельности компании и ее надежность как партнера по бизнесу, но данный показатель представляет собой совокупность целого ряда других факторов.

Именно поэтому многие стараются понять, что включает в себя финансовая прочность предприятия и по какой формуле рассчитывается этот показатель.

Обзор понятия

Финансовая прочность представляет собой соотношение объема запаса финансовой прочности компании к ее общей прибыли в процентном выражении. Другими словами, данный показатель отражает тот объем выручки компании, при сокращении которого она начнет работать себе в убыток.

Данным коэффициентом демонстрируется определенная часть актива, финансированная из стабильных источников, то есть которые компания может применять в течение длительного промежутка времени, не прерывая своей работы.

Таким образом, финансовая прочность показывает, какие убытки для компании являются некритичными и позволяют ей продолжать вести успешную деятельность, обеспечивая своих владельцев прибылью.

На что обратить внимание

Для того, чтобы повышать показатель финансовой устойчивости предприятия, нужно обращать свое внимание на достаточно большое количество факторов, но при этом в принципе стоит понять, для чего нужен данный показатель и действительно ли он настолько важен в работе организации.

Важные параметры

Для определения финансовой прочности компании нужно учитывать несколько ключевых факторов, таких как постоянные и переменные расходы компании, а также полученная организацией прибыль за вычетом налога на добавленную стоимость и акцизов. При этом стоит отметить, что для проведения анализа данные группы должны распределяться, потому что определение запаса финансовой прочности осуществляется на основе определенной точки безубыточности, а она непосредственно зависит от переменных расходов.

Постоянные расходы никоим образом не зависят ни от производственных объемов, ни от стоимости продаваемой продукции. Точно так же не имеет значения и то, в каком количестве была произведена товарная продукция, так как арендные, кредитные, коммунальные и еще множество других затрат будут присутствовать в работе компании постоянно.

Переменные расходы имеют непосредственную связь с объемом изготавливаемой продукции, то есть включают в себя все затраты организации, необходимые для приобретения сырья, материалов и других необходимых элементов. Данная категория расходов появляется в процессе изготовления товаров или же после получения прибыли, но в любом случае такие затраты находятся под контролем.

Особенности процедуры

При наличии избыточной продукции, сокращения общей прибыльности компании и, соответственно, уменьшения ее финансовой прочности объем реализации имеет большее значение по сравнению с производственным. Прямым указанием на то, что компания имеет производственный избыток, является регулярный рост объема готовой продукции, в то время как важным косвенным параметром является увеличение сырьевого и материального запаса, так как затраты на их приобретение осуществляются уже в момент самой покупки.

При наличии резкого увеличения сырьевого запаса можно сказать о том, что в дальнейшем будет увеличиваться также производственный объем, но это явление должно иметь экономическое обоснование. В любом случае при увеличении сырьевого запаса это сказывается на финансовой устойчивости, и в связи с этим, чтобы измерить значение финансовой прочности, показатель выручки нужно корректировать на общую сумму прироста запасов на протяжении определенного отчетного периода.

Если же объем реализации меньше производственного, увеличивается сумма прибыли и, соответственно, показатель финансовой прочности компании при сравнении его со стандартным построением, но при этом реализация еще не изготовленной продукции предусматривает необходимость выполнения некоторых требований в будущем, в связи с чем организация попадает в определенную зависимость от контрагентов и некоторая часть ее запаса будет мнимой.

Фактическая финансовая прочность компании сокращается при наличии воздействия со стороны скрытой финансовой неустойчивости, одним из основных признаков которой является наличие резких изменений в объеме сырьевых запасов.

Нюансы формулы

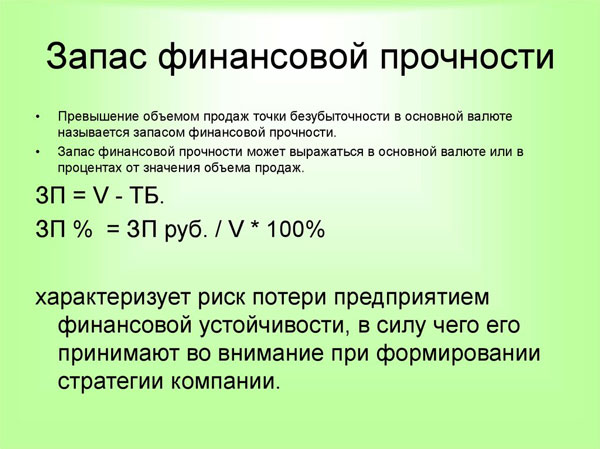

Запас финансовой прочности может указываться в виде абсолютной или же относительной величины, причем последний параметр является более показательным, в связи с чем именно его используют для того, чтобы проводить всевозможные сравнения или же прогнозные расчеты, в связи с чем именно его определение принято считать формулой расчета запаса финансовой прочности.

Применяя условные обозначения, данная формула выглядит следующим образом: из объема фактической реализации вычитается объем безубыточной реализации, после чего полученный результат делится на объем фактической реализации и умножается на 100.

При этом стоит отметить, что для проведения данных расчетов сначала нужно провести определение объема безубыточной реализации, и делается это по следующей формуле: объем фактической реализации умножается на фактические постоянные затраты, после чего полученный результат делится на разницу между объемом фактической реализации и переменными фактическими затратами.

Помимо этого, можно получить объем безубыточной реализации и в количественном эквиваленте, разделив фактические постоянные затраты на разницу между конечной стоимостью каждой единицы продукции и переменными средними расходами на нее.

Все перечисленные формулы остаются актуальными только при наличии нескольких условий, таких как:

- неизменность товарной номенклатуры;

- неизменность объема постоянных расходов;

- наличие линейной связи между производственными объемами и суммой переменных расходов;

- товарная продукция не остается на складе и сразу отправляется на продажу.

Что определяет финансовую прочность

Данный показатель в основном рассчитывается при наличии массового производства при небольшом промежутке производственного цикла.

При этом стоит отметить, что, чем более незначительными будут расходы (и в особенности это касается постоянных), тем сильнее растет данный показатель, но в основном определение финансовой устойчивости осуществляется на основании трех ситуаций:

- объемы реализации и производства полностью совпадают;

- объем реализации больше производственного;

- объем реализации меньше производственного.

Обособленное подразделение юридического лица, расположенное вне места основного, считается территориальным.

Обособленное подразделение юридического лица, расположенное вне места основного, считается территориальным.

Коды ОКВЭД 2017 года с расшифровкой вы можете скачать отсюда.

При этом стоит отметить, что для полноценной оценки финансовой прочности компании нужно не только провести расчеты в соответствии с указанной формулой, но еще и провести анализ всевозможных аспектов, присутствующих в экономической деятельности компании, и в первую очередь, это касается того, насколько разница между реализационными и производственными объемами сказывается на работе организации, а также как увеличивается сумма товарно-материальных запасов.

Пример расчета

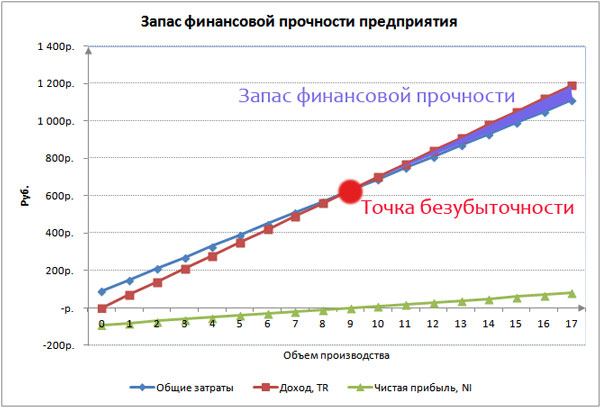

Для правильного представления характера данного изменения нужно строить график того, как запас прочности зависит от реализационного объема в натуральном виде.

Следить за данным параметром можно в том случае, если компания имеет четко налаженную систему управленческого учета, которая предусматривает регулярную группировку расходов, выделяемых для изготовления и продажи товарной продукции в зависимости от реализационного объема.

Рост данного показателя будет происходить в том случае, если руководство организации будет предпринимать меры для сокращения расходов, необходимых для изготовления и продажи товарной продукции, но еще и более серьезное значение оказывается за счет сокращения постоянных затрат.

Сама же процедура расчета может выглядеть следующим образом:

| Параметр | В 2020 году (в рублях) | В 2020 году (в рублях) | Динамика (рассчитывается в процентах) |

| Реализационная прибыль | 38 596 | 32 079 | 83 |

| Себестоимость товарной продукции, включая: | 36 611 | 28 668 | 78 |

| Переменные расходы | 20 952 | 17 055 | 81 |

| Постоянные расходы | 15 659 | 11 613 | 74 |

| Маржинальная валовая прибыль | 17 644 | 15 024 | 85 |

| Реализационный доход | 1 985 | 3 411 | 172 |

| Предел рентабельности | 34 253 | 24 795 | 62 |

| Финансовая прочность | 4 342 | 7 283 | 168 |

| Финансовая прочность (в процентах) | 11.3 | 22.7 |

Характеристика данных

Для правильного проведения расчетов нужно получить определенные характеристики, от которых можно будет отталкиваться в данном процессе, а также понять, как именно должны проводиться такие расчеты.

Подробная инструкция

Стандартный вариант расчета запаса финансовой прочности в ценовом выражении выглядит в виде указанной выше формулы, то есть запланированный объем реализации умножается на стоимость каждого изделия, после чего из него вычитается произведение значения точки безубыточности и стоимости каждого изделия.

Также существует еще один вариант того, как можно определить показатель финансовой прочности компании, в соответствии с которым будет устанавливаться превышение между порогом рентабельности и реальным производственным объемом. Таким образом, запас будет устанавливаться в виде разницы между прибылью компании и установленным для нее порогом рентабельности.

Порог рентабельности же представляет собой такое состояние, при котором финансовых запасов организации хватает только для того, чтобы покрыть постоянные затраты, в то время как сама компания не имеет никакой прибыли.

Виды и допустимые действия

Анализ финансового состояния компании осуществляется с разной степенью детализации, но всего существует два вида данной процедуры – экспресс или углубленный.

Экспресс-анализ предусматривает только получение общего представления о работе организации, и главной его целью является определение состояния финансового благополучия и дальнейшей динамики развития организации.

Данная процедура предусматривает собой изучение отчетов по некоторым формальным признакам, таким как правильность оформления отчетов, соответствие итоговых показателей, проверка контрольных соотношений между некоторыми отчетными статьями, а также ознакомление с заключениями, вынесенными аудиторами.

В процессе проведения углубленного анализа специалисты могут получить приблизительное представление касательно следующих нюансов работы компании:

- платежеспособность и ликвидность;

- финансовая прочность;

- имущественное положение;

- доход и рентабельность;

- активность работы.

Таким образом, чтобы определить финансовую прочность организации, должен проводиться именно углубленный анализ, так как в процессе его проведения устанавливаются многие показатели, которые не устанавливаются при срочной проверке.

Точка безубыточности

Точка безубыточности представляет собой минимальный объем продаж, необходимый для того, чтобы компания не работала себе в убыток. Если данный показатель рассчитывается в единицах изготавливаемого товара, то в таком случае постоянные затраты нужно разделить на разницу между конечной ценой каждой единицы и суммой переменных расходов, необходимых для ее изготовления.

Если же расчет ведется в денежных единицах, то сумма постоянных затрат делится на разницу между единицей и долей переменных расходов в базовой прибыль.

После определения данного параметра его можно будет использовать, чтобы рассчитать показатель финансовой прочности, так как именно его нужно вычитывать из запланированного объема продаж.

Формула коэффициента обеспеченности собственными оборотными средствами покажет, устойчиво ли предприятие в ракурсе краткосрочных активов.

Формула коэффициента обеспеченности собственными оборотными средствами покажет, устойчиво ли предприятие в ракурсе краткосрочных активов.

Правила составление бюджета движения денежных средств указаны тут.

Как рассчитывать коэффициент финансовой независимости по балансу — мы покажем.