На сегодняшний день патентная система налогообложения считается одним из наиболее оптимальных вариантов для частных предпринимателей, так как предоставляет ряд преимуществ в сравнении с другими.

При этом многие предприниматели не знают о том, что она собой представляет, а те, кто понимает ее ключевые преимущества, часто понятия не имеют, есть ли у них возможность использовать ее в своей деятельности.

Именно по этой причине предприниматели, которые ведут или собираются вести собственную деятельность, должны правильно понимать, как используется патентная система налогообложения и как регулируется деятельность по ней в 2020 году.

- Стандартные нюансы

- Когда можно перейти

- Сравнение с другими системами

- Что разрешено, а что нет

- Условия оплаты патентной системы налогообложения

- Главные дополнения

- Налог и страховые взносы

- Период, порядок и сроки действия

- Расчет стоимости

- Основания для отказа и утрата права

- Плюсы и минусы

- Часто задаваемые вопросы

Стандартные нюансы

Для использования данной системы предприниматель должен знать о том, когда у него есть возможность использования данной системы и стоит ли на нее переходить с каких-либо других.

Когда можно перейти

Если сравнивать перечень видов деятельности, которые разрешены на патентной системе налогообложения, с аналогичным списком для ЕНВД, то можно заметить, что эти режимы ограничиваются лишь определенным перечнем услуг, а также розничной торговлей с определенными оговорками.

Деятельность в сфере производства в чистом виде для любого из этих режимов не предусматривается, но при этом допускается возможность предоставления услуг производственного характера. Для использования патентной системы налогообложения подобные услуги включают в себя непосредственно процесс изготовления, и во многом патент приближен к мелкому ручному производству или же ведению ремесленнической деятельности.

Если же говорить о конкретике по отношению к отдельным видам услуги, то в случае с патентной системой она выражается четче, так как статья 346.43 Налогового кодекса включает в себя определенный перечень видов деятельности, для которых данная система может быть использована.

ЕНВД же ограничивается довольно размытым толкованием, включая в себя любые бытовые услуги, которые предоставляются населению в соответствии с ОКУН. Ведение розничной торговли допускается только в тех торговых залах или залах обслуживания, общая площадь которых составляет не более 50 м2.

Сравнение с другими системами

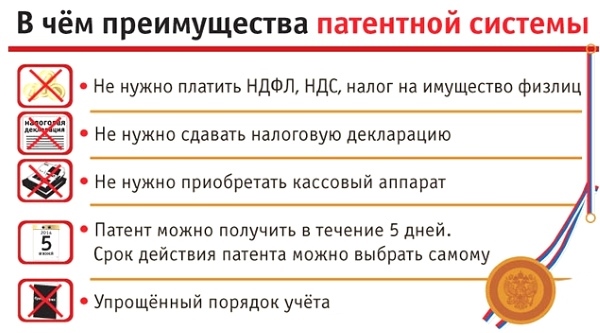

Патентная система предусматривает возможность использования единого платежа в качестве полноценной замены таких налогов как налог на добавленную стоимость, подоходный и имущественный.

В зависимости от особенностей каждого отдельного субъекта РФ условия использования данной системы могут быть самыми разными, и в частности, это касается также суммы обязательного платежа. Главным преимуществом использования данного режима является то, что процедура расчета и начисления налога является предельно простой, причем по закону стоимость патента может выплачиваться частями на протяжении всего срока его действия.

Зачастую приобретение патента осуществляется на небольшой промежуток времени для того, чтобы предприниматель мог хотя бы ознакомиться с основными его возможностями и преимуществами. В особенности это подходит тем лицам, которые не имеют возможности выбора конкретной системы налогообложения для своего вида деятельности, а помимо этого, предпринимателям также год до начала июня предоставляется право не пользоваться в своей работе кассовыми аппаратами.

Недостатком же использования патентной системы является разве что наличие ограничений для видов деятельности, а также определенные условия, которым нужно соответствовать для ее использования в своей деятельности.

Что разрешено, а что нет

Ограничения, которые предусматривает патентная система налогообложения, являются довольно незначительными:

- покупка патента предусматривается только для частных предпринимателей;

- общая численность сотрудников по всем видам деятельности предпринимателя должна находиться в пределах 15 человек;

- патентную систему налогообложения не разрешается использовать в рамках договоров товарищества или же управления каким-либо имуществом на доверительных правах;

- предпринимателю запрещается использование патента в том случае, если на протяжении отчетного периода сумма его прибыли составляет более 60 миллионов рублей.

Условия оплаты патентной системы налогообложения

Для получения патента нужно оформить заявление и подать его в ближайшее отделение Налоговой службы, расположенное по месту регистрации предпринимателя, и сделать это нужно как минимум за десять рабочих дней до того, как он собирается начать ведение своей деятельности.

Подача заявления может осуществляться путем личной подачи в отделение (или с помощью доверенного представителя), почтой или же в электронном виде. При этом стоит отметить тот факт, что если заявление отправляется в электронном виде с помощью операторов ЭДО, в качестве даты подачи заявления будет считаться дата его отправки.

После получения уведомления сотрудники налоговых органов должны на протяжении пяти дней предоставить патент или же уведомление о том, что предпринимателю отказано в его выдаче. При этом, начиная с 2020 года, ведение деятельности предусматривается только в том регионе, в котором был получен патент.

Главные дополнения

Чтобы не ошибиться в использовании патента и не столкнуться с какими-либо сложностями со стороны контрольных органов, стоит заранее рассмотреть основные особенности его применения.

Налог и страховые взносы

После оформления патента предпринимателю нужно будет выплатить налог, который рассчитывается в соответствии с потенциально возможным доходом указанного лица и стандартной ставкой в размере 6%.

Сумма потенциально возможной прибыли рассчитывается законодательными органами отдельных субъектов России по разным видам деятельности, причем по одному и тому же виду деятельности сумма прибыли может устанавливаться в разном диапазоне в зависимости от целого ряда физических показателей, включая площадь торгового зала, общее число сотрудников, количество транспортных средств и многое другое. При этом стоит отметить тот факт, что минимальная сумма дохода не может составлять менее 100 000 рублей, в то время как максимальная планка – 1 миллион рублей.

Частные предприниматели, работающие по патентной системе, должны проводить расчет и выплату страховых взносов в Пенсионный фонд и Фонды медицинского страхования в соответствии со стоимостью страхового года, которая рассчитывается в виде произведения минимальной оплаты труда и установленного тарифа, увеличенного в 12 раз. Если же частный предприниматель принимает к себе каких-либо сотрудников, начисление страховых взносов будет осуществляться и на их выплаты.

Период, порядок и сроки действия

Стандартный налоговый период составляет полный год, но если патент выдается на срок менее года, то в таком случае в качестве налогового периода будет признаваться тот срок, на который он был оформлен.

Если предприниматель прекращает ведение деятельности, для которой приобретался патент, до того, как истечет конечный срок, то в таком случае в качестве налогового периода для него будет признаваться тот промежуток времени, который начинается с момента приобретения патента и до окончания этой деятельности.

Как говорилось выше, налог рассчитывается в соответствии с налоговой ставкой и суммой потенциальной прибыли, но региональные органы могут установить налоговую ставку в размере до 0% для частных предпринимателей, которые впервые регистрируются и ведут деятельность в социальной, научной или же производственной областях, а также в области предоставления гражданам бытовых услуг.

Расчет стоимости

Чтобы узнать стоимость патента, можно воспользоваться специальным калькулятором или же найти в интернете местные законы, связанные с патентной системой налогообложения. Такими законами устанавливается потенциально возможная прибыль для тех видов деятельности, которые допускаются для патента в определенном регионе.

Предельная планка такой прибыли, как уже упоминалось, ограничивается миллионом рублей, в то время как минимальный доход раньше составлял 100 000 рублей, но с 2020 года это ограничение перестало действовать. Помимо этого, для расчета патентной системы также используется понятие коэффициента-дефлятора, который составляет 1.425 в 2020 году.

Размер материнского капитала в 2020 году составит за 2 ребенка 453026 рублей.

Размер материнского капитала в 2020 году составит за 2 ребенка 453026 рублей.

Какая материальная помощь при рождении ребенка — узнайте из статьи.

Максимальный же размер потенциально возможного дохода региональными властями может увеличиваться до десяти раз в зависимости от вида деятельности, который собирается вести предприниматель.

К примеру, человек собирается вести деятельность в роли парикмахера, и потенциальная прибыль для этого вида установлена в размере 400 000 рублей.

Таким образом, годовая стоимость патента для этой деятельности составляет 400 000*0.06 = 24 000 рублей. Но он собирается купить патент на четыре месяца, в связи с чем используется следующая формула: 24 000/12*4 = 8 000 рублей – именно эту сумму ему придется заплатить для ведения своей деятельности на патенте.

Основания для отказа и утрата права

Отказать в выдаче патента могут в следующих ситуациях:

- вид деятельности не соответствует тому перечню, который установлен государственным и региональным законодательством;

- указывается некорректный срок действия патента, превышающий установленный диапазон;

- потеряно право на использование патентной системы или же деятельность в пределах данной системы указанным лицом была прекращена;

- была зарегистрирована недоимка по налогу, который выплачивается за использование патентной системы.

Моментом снятия с учета как предпринимателя, работающего на патентной системе, является тот день, когда он переходит на общий режим налогообложения или же дата окончания частной предпринимательской деятельности, по отношению к которой используется данная система.

Если по каким-либо причинам предприниматель теряет возможность использования данной системы, ему нужно подать в налоговый орган заявление о потере этого право. Сделать это нужно на протяжении десяти дней, начинающихся с момента наступления обстоятельства, которое послужило основанием для потери права на использование ПНС, или же с момента прекращения ведения деятельности, по отношению к которой используется ПНС.

Плюсы и минусы

| Преимущества ПНС |

|

| Недостатки |

|

https://www.youtube.com/watch?v=0i6IvlnQetc

Часто задаваемые вопросы

| Какой налоговый период для патента? | Стандартный налоговый период для патента – один год, но если патент выдается на меньший срок, то именно этот промежуток времени будет признаваться в качестве налогового периода. В случае прекращения ведения предпринимательской деятельности до окончания срока действия патента, в качестве налогового периода будет признаваться тот срок, который начинается с момента оплаты патента и до момента окончания деятельности. |

| На какой срок оформляется патент? | Патент выдается на период от одного до двенадцати месяцев в пределах одного календарного года. Таким образом, оформить патент на срок до одного года можно только в январе. |

| От каких налогов освобождается предприниматель на патенте? | Частные предприниматели, ведущие свою деятельность на патентной системе, не должны платить налоги на доход, на доход физических лиц, а также налог на имущество. |

План организации бухгалтерского учета — заранее намеченная система учетной деятельности, предусматривающая порядок и сроки выполнения работ.

План организации бухгалтерского учета — заранее намеченная система учетной деятельности, предусматривающая порядок и сроки выполнения работ.

Образец положения об обособленном подразделении ООО в 2020 году смотрите тут.

В статье указаны правила заполнения плана закупок по 223 ФЗ.