Российские финансовые структуры сегодня готовы кредитовать потенциальных заемщиков по разным программам, проблем с получением денег в долг нет ни у юридических лиц, ни у населения России. Вопрос чаще всего касается платежеспособности клиента, в зависимости от этого выставляются различные требования и предлагаются условия.

Рассматривается возможность получения средств наличными и по безналу, с высокой скоростью рассмотрения заявки, на определенные цели или без них, в других случаях. Одно из направлений системы кредитования – это инвестиции, которые могут удовлетворить потребность бизнес-структур. Но доступны они не могут быть широкому кругу потребителей.

По условиям программы, возможно получить довольно большую сумму на продолжительный срок, но кредит может быть только целевой, потратить его придется на развитие бизнеса. Привлекают настоящих или будущих бизнесменов и низкие проценты.

Бизнес-проект, который потенциальный заемщик обязан представить на рассмотрение кредитного учреждения, должен быть не только перспективным, но и новым. Он должен принести прибыль в будущем предприятию или предпринимателю. Банк или иная финансовая структура в первую очередь обратит внимание, насколько идея соискателя рентабельна. Если идея будет надумана, то, скорее всего, соискателю займа откажут, ведь никакая финансовая структура не пожелает потерять свой актив.

В другом случае, при получении убытков и невозможности вернуть долг, банк при заключении договора получает полное право забрать имущество и за счет него покрыть свои убытки. Ограничений в организационно-правовой деятельности нет, поэтому прибегнуть к инвестиционному кредитованию может любой субъект, в том числе и гражданин(ка), желающий начать свое дело.

Процедура получения инвестиционного займа (ИЗ) не из легких. В каждом финансовом учреждении работают специалисты своего дела, а потенциальному заемщику придется подготовиться самостоятельно или обратиться к квалифицированным юристам.

С чего стоит начинать

Для начала необходимо разобраться, что это такое, на каких условиях выдается ИЗ, и какие конкретно цели может преследовать потенциальный заемщик.

Что это такое

Под ИЗ следует понимать долгосрочный целевой кредит, который может быть выдан только под определенную дорогостоящую программу. В роли инвестора выступает финансовое учреждение, которому придется взять на себя все риски, связанные с невозвратом. Залоговым обеспечением может выступить только ликвидное имущество.

Длительный срок кредитования должен позволить соискателю в течение этого времени осуществить намеченные цели, переквалифицировать свою деятельность и добиться результатов. В то же время под будущий бизнес соикателю могут быть предложены индивидуальные условия.

Соискателю необходимо понимать, что под процедурой кредитования скрывается сделка, когда средства или иные материальные активы для временного пользования переходят от кредитора к заемщику. За использование чужого имущества заемщик оплачивает проценты.

В это же время последний берет на себя ответственность гражданско-правовую, а иногда и уголовную. Он обязан вернуть долг в полном объеме по истечении срока договора.

Все вопросы, касающиеся сотрудничества сторон, условия и иные участники сделки вносят в кредитный договор. По условиям соглашения кредитор может выдать сотни миллионов рублей, что чревато большим риском для обеих сторон.

Каковы особенности ИЗ:

- данная программа предназначена для поддержки российского бизнеса, поэтому инвесторами чаще всего выступают государственные банки России, коммерческим такой вид кредитования невыгоден;

- для предоставления ИЗ требуется проверить не самого заемщика, его надежность и платежеспособность, а конкурентоспособность проекта, который он желает реализовать;

- условия кредитования банк не может указать на свое усмотрение, например, предлагаемый процент не должен превышать доходность проекта, а срок выдачи обязан совпадать с окупаемостью;

- несмотря на то что пользование займом стоит заемщику ежемесячных денежных затрат, он не должен стремиться к досрочному погашению, чтобы в результате не прийти к убыткам;

- бизнесмену разрешается выбрать ИЗ со льготным периодом погашения, когда на протяжении определенного срока можно отдавать только проценты, а начать погашать основной долг с момента получения прибыли от проекта;

- кредитор обязан тщательно следить за использованием средств заемщиком.

Общие условия и законные

Процесс инвестиции бизнес-проектов законодатель регулирует различными законами и положениями:

| О кредитовании | Гражданский кодекс в части 1-й ФЗ № 51 (30.11.94) и в последующих с дополнениями. |

| О потребительском кредитовании | ФЗ № 353 (21.12.13). |

| О деятельности МФО | ФЗ № 151 (02.07.10). |

| О банках и их деятельности | ФЗ № 395 (02.12.90). |

| О работе Центробанка | ФЗ № 86 (10.07.2002). |

Право на оформление ИЗ законодатель предоставляет:

- юрлицам;

- ИП;

- гражданам.

Каждая из этих категорий наделена различными гражданскими правами, поэтому последствия оформления ИЗ у них отличаются. Например, население РФ и ИП, которые входят в категорию физлиц, несут ответственность за невозврат кредита своим имуществом, которое может быть взыскано в судебном порядке. Юридические лица отвечают имуществом предприятия.

В зависимости от того, где соискатель получит заем, срок кредитования будет отличаться. Некоторые коммерческие банки даже предлагают беспроцентные кредиты, но при этом нельзя рассчитывать на длительный срок договора.

В государственных банках можно получить ИЗ на длительный период, но процент за пользование будет больше. Заключение договора возможно по ИЗ между физическими и юридическими лицами, когда последними могут выступать работодатели граждан.

Если сотрудник давно трудится на предприятии, и заслужил доверие, то работодатель может выдать ему определенную сумму на открытие бизнеса.

Законодатель не запрещает такие сделки, т. е. получить ИЗ можно не только в финансовой структуре, но и у обычного юрлица.

К общим условиям, на которых практически любое кредитное учреждение выдаст ИЗ, можно отнести:

| Минимальная сумма | Она составляет 500 тыс. руб. |

| Максимальная сумма | 40 млн руб. |

| Срок кредитования | 3–10 лет, в редких случаях 15 лет. |

| Процентная ставка | 10–18% годовых. |

| Дополнительные комиссионные | 0,5–2% от суммы займа. |

| Отсрочка платежей по основному долгу | До 6 месяцев. |

| Ежемесячное погашение | Равными частями на протяжении всего срока или по индивидуальному графику. |

Основные цели кредита

Выдающиеся компании обычно легко ставят цели и достигают задуманного. Куда сложнее это делать мелким ИП, а тем более гражданам, только начинающим предпринимательскую деятельность.

К субъектам хозяйственной деятельности (СХД), которым доступны ИЗ, могут относиться:

- небольшие предприятия;

- торговые фирмы;

- сельскохозяйственные организации;

- большие производственные компании;

- иные структуры.

С помощью заемных средств разрешается:

- приобретать недвижимость, ТС, оборудование;

- осуществлять ремонт помещений;

- внедрять современные технологии;

- закупать сырье и другие материалы;

- производить рефинансирование иных займов, взятых в других кредитных учреждениях;

- другое.

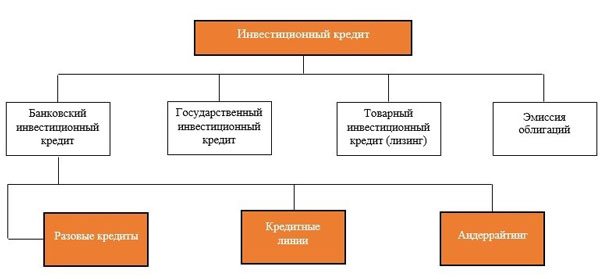

Законодатель изначально разделяет ИЗ на 3 вида, это кредиты:

| Проектные | Когда СХД предполагает развивать новый проект в своем бизнесе или просто начать дело. |

| Экспансионные | Когда предполагается расширить сферу влияния компании за счет открытия новых филиалов, закупки современного оборудования, иных вложений. Больше всего этот вид ИЗ подходит предпринимателям. |

| Строительные | Когда СХД планирует вложить средства в возведение строительного объекта или перепланировку (достройку) имеющегося. Для получения займа потребуется представить расширенный пакет документов. |

В зависимости от того, кто выдал заем, но может быть:

- банковским;

- государственным;

- лизинговым;

- облигационным.

Как оформить и взять

Получить инвестиционный займ можно только в одном из финансовых учреждений, туда следует обратиться потенциальному заемщику.

От него потребуют, чтобы:

- он занимался бизнесом не менее 1 года;

- проживал (для физлиц) или находился (для организаций) в регионе расположения кредитного учреждения;

- гражданин или ИП был резидентом РФ;

- физлицо имело постоянные доходы;

- оформил залог собственным или иным имуществом;

- имел положительную кредитную историю.

Соглашение, которое заключают стороны, отличается от обычного, кредитного, потому что процедура сопряжена с множеством нюансов.

К основным моментам, которые включаются в договор, относятся:

- сумма ИЗ;

- процентная ставка;

- срок кредитования;

- сроки и условия погашения;

- ответственность участников;

- сведения о залоге и поручительстве третьих лиц;

- иные.

От потенциального заемщика потребуется представить:

- Заявление с размером суммы, на которую он желает кредитоваться. Его образец можно скачать в интернете.

- Свидетельство о госрегистрации предприятия или ИП.

- Бухгалтерскую отчетность за последние месяцы.

- Копии гражданских паспортов сотрудников, которые работают у ИП или в организации.

- Устав и другие бумаги, где будет находиться информация об учредителях.

- Документы прав собственности на предприятие.

- Бизнес-проект.

- Другие на усмотрение кредитора.

Куда стоит обращаться

Предоставить ИЗ может:

- государственный банк;

- коммерческий банк;

- инвестиционная компания;

- любая фирма, которая может заинтересоваться данным бизнес-проектом;

- инвестиционный фонд;

- частный инвестор, юридическое или физическое лицо.

Существует немало программ для инвестирования бизнеса, если заемщик прибегнет к государственному кредитованию, то государство возьмет на себя обязанность погашать проценты. В других случаях это будет делать сам заемщик.

На выгодных условиях можно получить ИЗ и в микрофинансовой структуре. Но такие предложения подойдут только для граждан, потому что реализовать крупный финансовый проект при получении такого кредита не получится. Основные проблемы кредитования в МФО – это большие проценты, маленькая сумма к выдаче, непродолжительный срок кредитования.

Примером могут служить такие компании:

| МФО | Сумма (тыс. руб.) | Срок (дни) | Примечание |

| Е Заем | 1–10 | 30 | достаточно паспорта |

| Быстрые деньги | 2–30 | 20 | оформить можно онлайн |

| Блиц | 1,5–10 | 10 | можно получить при достижении 18 лет |

| Кит Финанс | 0,1–50 | 60 | перечисление по безналу на кошелек Киви |

| Деньги 24 | 3–25 | 60 | достаточно паспорта |

Что делать, если нечем платить микрозаймы? В некоторых случаях возможно достигнуть договоренности по отсрочке платежа.

Что делать, если нечем платить микрозаймы? В некоторых случаях возможно достигнуть договоренности по отсрочке платежа.

Образец договора беспроцентного займа можно скачать здесь.

Предложения от ведущих банков

Крупные банки России выдают ИЗ только благонадежным клиентам, большинство условий кредитного договора оговариваются индивидуально:

| Сбербанк | Кредитует на 10–15 лет.

С помощью заемных средств можно:

|

| ВТБ 24 | Выдает ИЗ на срок до 10 лет. Инвестиции предоставляются для реализации новых проектов, проведения строительных работ, приобретения имущества, расширения деятельности. |

| Россельхозбанк | Предоставляет ИЗ на индивидуальных условиях. |

| Газпром | Здесь можно взять ИЗ на 4–12 лет. На выбор клиентов долгосрочные свыше 5 лет и краткосрочные до 5 лет программы инвестиционного кредитования. |

| Оптима Банк | Можно получить кредит на выгодных условиях на длительный срок. |

Лидирует среди банков России по выдаче ИЗ – Сбербанк. Стать заемщиком может субъект, занимающий нишу в любой отрасли экономики.

Для корпоративных клиентов предлагается:

- долгосрочное и среднесрочное кредитование;

- инвестирование сделок, направленных на слияние бизнеса;

- инвестирование лизинга.

В ВТБ 24 можно получить 850 тыс. руб. по инвестиционной программе со ставкой от 11,8% и дополнительными комиссионными в размере 0,3%. В Россельхозбанке удобно кредитоваться ИП, которые заняты сельскохозяйственным производством. ИЗ выдаются на модернизацию оборудования, развитие сельхозотрасли. Получить заем можно единовременно или в виде траншей. Стоимость займа будет зависеть от цели заемщика.

Практичные стороны

Как и любая финансовая сделка, инвестиционные займы имеют свои преимущества и недостатки. Соискателю необходимо приготовиться, что его проект будет тщательно проверен, а реализация в дальнейшем проконтролирована.

Недостатки услуги

Самым существенным недостатком ИЗ является проблематичность его получения. Из сложившейся практики можно сделать вывод, что отечественные инвесторы выдают кредиты на большие суммы только СХД, которые давно зарекомендовали себя. Новичкам в бизнесе, которым приходится конкурировать с крупными компаниями, это сделать довольно сложно.

Если СХД никогда не кредитовался и в Бюро кредитных историй нет о нем записей, то взять ИЗ у него не получится, т. к. у кредитора нет никаких сведений, кроме финансовой отчетности, о платежеспособности такого клиента.

Частная инвестиционная компания может установить высокий процент даже при наличии подробного бизнес-проекта, поэтому заемщику, который неуверен в своей платежеспособности в будущем, лучше в нее не обращаться. Несмотря на то что законодатель позволяет выдавать ИЗ предпринимателям, получить его практически невозможно, не говоря о простых гражданах.

Выгодные нюансы

Если заявка на получение ИЗ будет подтверждена, то у соискателя появится реальная возможность получить крупную сумму, с которой реализовать намеченный план в течение 10–15 лет будет вполне возможно. Таким образом, за это время можно наладить бизнес.

Ежемесячные платежи для СХД не будут беременем в течение этого времени. Кроме того, с большинством инвесторов можно договориться об отсрочке платежей по основному долгу даже на год.

В качестве залога по кредиту банки соглашаются принимать имущество, которое заемщик обязуется приобрести на заемные деньги. Дополнительно финансовые структуры предлагают клиентам юридическую помощь, содействуют в ведении бухучета, помогают осуществлять налогообложение для исключения ошибок и недочетов.

Требования, оценка и контроль

К заемщикам инвесторы предъявляют повышенные требования, к ним относятся:

- предоставление реалистичного бизнес-проекта;

- разработка технико-экономического обоснования к проекту, необходимо будет предъявить подписанные контракты, договоры и другие документы с контрагентами;

- наличие устойчивого финансового положения, заемщику придется доказать, что он способен погашать кредит вовремя;

- разработка точного плана действий;

- вложение заемщиком собственных средств в проект в размере не менее 25% с учетом уже внесенных, некоторые кредиторы требуют 50%;

- опыт в погашении предыдущих ИЗ;

- деловые качества собственников, если у СХД их несколько.

При оценке платежеспособности инвестор проверит:

- наличие у соискателя лицензий, постоянного сырья, необходимого оборудования для производства, квалифицированных сотрудников;

- его рынок сбыта;

- как ведется деятельность у конкурентов;

- наличие программы по страхованию;

- можно ли будет повысить ставку при возникновении сложностей;

- другое.

Инвестор обязан следить за расходованием полученных средств. Например, если деньги были выданы на приобретение основных средств, то их нельзя будет потратить на покупку иного оборудования. В то же время нередко инвесторы после выдачи займа устраивают такой жесткий контроль, что мешают реализации проекта.

Льготы для инвестиционного займа

Одна из программ, которая относится к ИЗ, была учреждена Министерством экономики и Банком России. Именно ею со льготной процентной ставке в размере 6,5% спешат воспользоваться ИП. Программа имеет название «Шесть с половиной», она начала действовать в 2020 г.

Но предоставляют ее соискателям только некоторые банки, к ним относится:

- Росбанк;

- Банк Москвы;

- Россельхозбанк;

- Райффайзенбанк;

- Альфа Банк;

- Промсвязьбанк;

- ВТБ Банк;

- другие коммерческие структуры.

Срок кредитования не должен быть больше 3 лет. Получить ИЗ можно на сумму от 50 млн до 1 млрд руб. Для субъектов малого бизнеса максимально разрешается выдавать инвестиционный займ под 11%, а для среднего под 10%.

Быстрые займы онлайн представляют собой средства, предоставляемые в долг под определенный процент, которые выдают кредитные организации.

Быстрые займы онлайн представляют собой средства, предоставляемые в долг под определенный процент, которые выдают кредитные организации.

Какой самый большой процент микрозайма узнайте по ссылке.

Кредит в Центре займов можно взять онлайн. Подробнее читайте здесь.