Бухгалтерская справка НДФЛ представляет собой документ, который используется для формирования отчетности о доходах. Установленный бланк был утвержден на основании специального приказа ФНС РФ.

В соответствующем документе указываются все доходы физического лица за определенный временной промежуток, а также подоходный налог, который удерживается из суммы его заработной платы для последующего перечисления в бюджет.

Что это за документ

В подавляющем большинстве случаев такая справка подготавливается бухгалтером организации, выступающей в качестве налогового агента. Обычно это делается в случае, когда документ требуется сотруднику компании или в тех ситуациях, когда его запрашивают территориальные налоговые органы.

Для понимания ключевых особенностей заполнения необходимо обратиться к установленному формату документации, к случаям разработки для сотрудников предприятий и для налоговых служб, а также с возможными ошибками, которые могут возникнуть в процессе формирования справки.

Зачем нужна бухгалтерская справка

В подавляющем большинстве случаев форма справки 2-НДФЛ требуется для предоставления в финансовые организации от потенциальных заемщиков для открытия различных кредитных программ. Также физическое лицо может получить запрос от нового работодателя на подготовку соответствующего документа.

Стоит отметить, что в некоторых случаях справка может быть предоставлена сотруднику в автоматическом порядке после его увольнения.

Кроме того, 2-НДФЛ необходима и при оформлении налогового вычета, который может быть предоставлен некоторым категориям граждан на основании положений законодательства.

Среди остальных случаев особенно стоит выделить следующие:

- для расчета актуальной суммы пенсионных выплат;

- при усыновлении ребенка;

- в процессе участия в судебном разбирательстве при решении споров трудового характера;

- при расчете алиментных выплат;

- при обращении в посольство или консульство для оформления визы.

В рассматриваемую документацию всегда включаются следующие информационные разделы:

- данные о работодателе, включая его актуальные реквизиты и полное название;

- сведения о сотруднике, который осуществляет свою трудовую деятельность на предприятии на постоянной основе;

- сумма дохода, который на ежемесячной основе облагается по установленной ставке в 13 процентов;

- налоговые вычеты имущественного и социального характера;

- актуальная кодификация совершаемых операций;

- общая величина доходов сотрудника за определенный отчетный промежуток времени и размер удержанного налогового сбора.

Для сотрудника

Сотрудник конкретной организации может рассчитывать на получение справки по форме 2-НДФЛ в нескольких случаях. Например, если работник желает устроится на постоянное место работы в другое предприятие при условии оформления налогового вычета. В таком случае должна в обязательном порядке учитываться сумма доходов физического лица, полученных с начала отчетного периода.

В качестве другого основного случая востребования можно выделить ситуацию. Связанную с подготовкой документа по форме 3-НДФЛ. Для составления документа может пригодится информация, содержащаяся в форме 2-НДФЛ. Стоит отметить факт того, что физическим лицам справка может пригодится и для реализации других целей, например, для оформления кредитной программы в банке.

При оформлении соответствующей документации каждое лицо имеет законные основания для воздержания от уведомления уполномоченного бухгалтера о фактической цели. Однако, законодательство не регламентирует ответственность для тех случаев, когда бухгалтерия отказывается выдавать документ без объяснения причин.

Все справки подобного рода формируются в течение трех рабочих дней. В соответствии с положениями статьи 5.27 КоАП РФ на налогового агента могут быть наложены определенные штрафные санкции и пени за невыполнение данного требования.

Важно обратить особое внимание на факт того, что в соответствии со статьей 231 Налогового Кодекса РФ все агенты должны осуществлять своевременное информирование физических лиц о фактах удержания НДФЛ и об актуальной сумме налогового сбора в течение 10 рабочих дней до фактического момента осуществления операции. Официальная форма уведомления не устанавливается существующими нормами федерального законодательства.

Для налоговой

Территориальная налоговая служба также может запросить справку по форме 2-НДФЛ. Она может понадобится в случае перечисления налоговым агентом всех доходов, с которых требуется удержать установленную сумму подоходного налога или в ситуациях, когда удержание налога не представляется возможным.

В рамках второго случая каждый конкретный налоговый агент должен обязательно уведомить сотрудников налоговой о соответствующем факте в течение 30 дней, но справка о доходе сотрудника все равно предоставляется.

Предприятие может быть освобождено от такого обязательства в случаях:

- выплаты заработной платы тем категориям граждан, которые должны перечислять сумму подоходного налога в бюджет в самостоятельном порядке;

- выплаты средств, с которых сотрудник организации сам оформляет НДФЛ;

- выплаты доходов, которые не попадают под обязательное налогообложение.

Важно помнить о том, что составление документа всегда занимается налоговый агент.

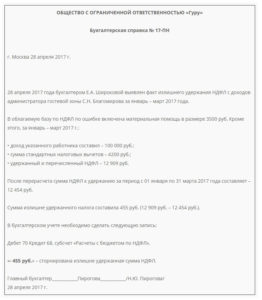

Пример

Ниже представлен образец заполнения бухгалтерской справки с осуществленным перерасчетом по НДФЛ. В данных рамках учитывается условие о том, что сумма подоходного налога была рассчитана с ошибками и вычтена из социальной помощи в размере 3500 рублей. Однако, соответствующие средства не могут попадать под обложение налогом в соответствии со статьей 217 Налогового Кодекса РФ.

Пример:

Общество с ограниченной ответственностью «Алмаз»

Справка № 19-НА

Город Павлово, Нижегородская область

Дата – 15 марта 2019 года.

Вот тут вы можете увидеть правила заполнения заявления на возврат НДФЛ.

15 марта 2019 года главный бухгалтер организации Н.К. Шмелева обнаружила факт чрезмерного удержание налогового сбора в рамках НДФЛ с административного дохода управляющего отделением компании А.Н. Григоренко за первый квартал года. В размер облагаемой налогом базы была ошибочно включена сумма социальной поддержки населения, составляющая 35000 рублей. Помимо прочего, за этот же период:

- доход рассматриваемого сотрудника составил 50000 рублей;

- сумма налогового вычета – 3100 рублей;

- удержанная сумма по НДФЛ – 6303 рубля.

После перерасчёта сумма НДФЛ для его последующего удержания составила 6400 рублей, а величина излишне удержанного сбора – 97 рублей. В соответствии с выявленными сведениями в рамках организационного бухгалтерского учета должна быть указана запись следующего рода: Дебет 70, кредит 60 по субучету расчетов по НДФЛ с региональным уровнем бюджета.

Стоит отметить, что в завершении оформления каждой бухгалтерской справки указывается подпись уполномоченного сотрудника предприятия, а также фактическая дата составления документа. Заполнение основных полей должно осуществляться исключительно компетентным исполнителем для минимизации возможных рисков, связанных с допущением ошибок.

При указании заведомо ложной или некорректной информации на руководство предприятия могут быть наложены определенные санкции со стороны представителей территориальных контролирующих органов.

Образец для скачивания

В последние время все больше организаций переходят на электронный порядок составления формы. При этом важно не забывать о установленных требованиях к оформлению. Должна обязательно присутствовать информация о всех организационных реквизитах, о датах оформления, а также о полном наименовании предприятия. Наличие опечаток не допускается.

Образец для скачивания имеет следующий вид:

| Рег-нный номер | Характер хозяйственной операции | Проводка по дебету и кредиту | Сумма | Актуальный размер налогового вычета | Налог | Номер записи |

| 1 | Начисление и выплата заработной платы в пользу работников предприятия | 20, 70 и 50,70 | ||||

| 2 | Начисление премиальных выплат за счет полученной организацией прибыли | 70, 84 и 50,70 | ||||

| 3 | Начисление в пользу лиц, в ходящих в постоянный штат организации, определенной суммы материальной поддержки | |||||

| 4 | Суммы облагаемые и необлагаемые соответствующим налогом | 70,84 и 50,70 |

Стоит отметить, что порядок заполнения остальных полей напрямую определяется в зависимости от определенных в рамках налогового учета сумм. В тех случаях, когда начисления и выплата установленной в трудовом соглашении заработной платы определяется по платежным ведомостям, то более целесообразным является оформление по каждому структурному подразделению организации.

В соответствующих случаях все документы дифференцируются по второму номеру.

Возможные ошибки при заполнении

Положения действующего законодательства не устанавливают возможность совершения исправлений в бланках по НДФЛ. При обнаружении недочета должен быть в обязательном порядке сформирован новый бланк.

Наиболее частые ошибки, совершаемые при формировании такой документации, заключаются в следующем:

- отсутствует подпись и ее расшифровка от уполномоченного лица в специальном поле – пометка должна быть обязательно проставлена синей ручкой и не прикрываться организационным оттиском печати;

- фактическая дата формирования справки была указана не по форме ДД.ММ.ГГГГ;

- оттиск печати предприятия был проставлен не в установленном месте – в каждом конкретном случае печать проставляет в левом нижнем углу документации.

Форма № ПД-4сб на перечисление НДФЛ нужна для оплаты всех сумм в бюджет.

Форма № ПД-4сб на перечисление НДФЛ нужна для оплаты всех сумм в бюджет.

Отсюда вы можете скачать форму декларации 3НДФЛ.

Зачем нужна налоговая декларация по форме 4-НДФЛ — читайте тут.