В 2020 году интернет-торговля — это динамично развивающийся бизнес, который, несмотря на уже достигнутые успехи, имеет внушительные перспективы для дальнейшего роста. Главным плюсом онлайн-торговли остается широкая база клиентов, ведь покупателем в виртуальном магазине может стать любой житель России или любой зарубежной страны. Причем покупатели будут освобождены от утомительного посещения магазина, им не нужно будет никуда ехать — достаточно в несколько кликов сделать заказ нужного товара.

Учитывая вышеописанные преимущества торговли в Интернете, неудивительно, что виртуальных магазинов становится все больше. Причем увеличивается их количество не только за счет открытия новых площадок, но и из-за миграции оффлайн-магазинов в сеть. Снижение издержек на содержание торговой точки и продавцов делают интернет-торговлю весьма привлекательной для бизнеса.

Относительная новизна бизнеса в сети создает для предпринимателей некоторые трудности. Особенно это касается вопроса налогообложения. Рассмотрение такого варианта уплаты налогов, как единый налог на вмененный доход (ЕНВД), позволит будущим и нынешним владельцам интернет-магазинов избежать возможных проблем с налоговой и обеспечить своему бизнесу стабильное и легальное существование.

Можно ли так работать

При первом знакомстве с положениями налогового законодательства владелец интернет-магазина обнаружит, что сдавать налоговую отчетность по форме ЕНВД он не имеет права. Но существует одно исключение, позволяющее обойти этот запрет.

Хозяин интернет-магазина сможет применять ЕНВД в том случае, если портал магазина используется только в качестве витрины. При этом сама розничная торговля должна производиться через мобильные или стационарные торговые точки.

Таким образом интернет-магазин должен располагаться в реальном торговом зале, где осуществляется реализация розничной продукции. Клиент перед покупкой знакомится на сайте продавца с имеющимся ассортиментом товаров, затем делает на сайте заказ без оплаты.

Уже придя непосредственно в торговый зал, покупатель оплачивает заказанную продукцию и получает товар с кассовым чеком. Данная схема легальна, что подтверждено соответствующим письмом Минфина.

Возможность уплаты налога ЕНВД по такой схеме объясняется тем, что в данном случае с точки зрения закона осуществляется обычная розничная торговля, хотя и с привлечение интернет-каталогов.

Позиция закона

Во 2 п. 346.26 НК РФ перечислены конкретные виды деятельности, налогообложение которых производится по форме ЕНВД. Хотя в этом перечне содержится розничная торговля, но 6 пп. 2 п. 346.26 НК РФ исключает из него торговлю через Интернет. При этом розничная торговля должна вестись в павильоне, лотке или мобильной точке площадью не более 150 кв. м.

Поскольку при торговле через сеть место получения товара и его оплаты нельзя отнести к стационарным или мобильным торговым точкам, то и признать ее розничной торговлей невозможно. Точно также и место где размещен сервер, обслуживающий интернет-магазин и собирающий заказы, нельзя признать стационарным местом торговли.

Прочие детали и критерии

Условия деятельности

Может ли быть выгодно налогообложение по ЕНВД для розничной торговли — таким вопросом задаются многие предприниматели.

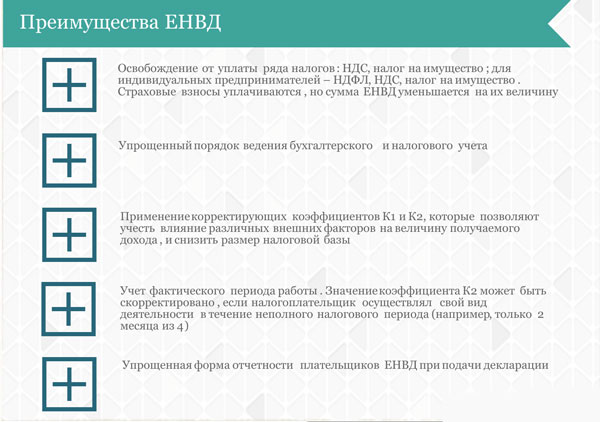

Основные положительные стороны работы по ЕНВД:

- не уплачивается часть налогов («на прибыль», НДС), поэтому нагрузка на бизнес существенно ниже;

- налог рассчитывается не от получаемого дохода, а от физического показателя;

- ЕНВД может совмещаться с другими налогами;

- нет необходимости в использовании ККТ;

- добровольное применение.

Недостатком ЕНВД может стать невозможность подачи нулевой декларации в том случае, если торговая деятельность не велась. Для прекращения уплаты налога необходимо сниматься с учета в ИФНС. Также при наличие различных видов деятельности по каждому из них придется вести отдельный учет, а в случае нарушения лимитов выплаты ЕНВД потребуется произвести полный перерасчет.

В соответствие с НК РФ розничная торговля может вестись в:

- стационарной торговой точке, которая может быть с помещением (до 150 кв.м.) или без него;

- во временной торговой точке с площадью от 5 кв. м;

- в мобильных торговых точках, методом развозной торговли;

- посредством торговых автоматов.

Нюансы патента

Еще одним способом налогообложения для частных предпринимателей является ПСН (патентная система налогообложения). Суть этой системы заключается в оплате патента на конкретный вид деятельности, который заменяет уплату определенных налогов.

К сожалению, для налогообложения интернет-магазина ПСН также не подходит, поскольку патент может выдаваться только для розничной торговли, к которой реализация товаров через Интернет не относится.

Принцип применения

ЕНВД может применяться для налогообложения предпринимательской деятельности, указанной в ст 346.26 НК, при этом вид деятельности должен быть введен в муниципальном районе.

Условия применения ЕНВД:

- налогоплательщик не является «крупнейшим»;

- режим должен быть утвержден местными актами;

- предприятия с количеством сотрудников меньше 100 чел;

- доля участия в других юридических лицах должна быть меньше 25%;

- ИП не занимается сферой образования, социального обеспечения, медицины или общественного питания;

- хозяйственная деятельность не должна производиться по договорам простого товарищества или доверительного управления.

При использовании отчетности ЕНВД расчет налога производится по следующим показателям:

| Расчетная доходность | Данный показатель определяется на законодательном уровне и зависит от конкретного региона и вида деятельности. |

| Физический показатель | Определяется площадью торгового помещения, количеством персонала и т.п. |

| Коэффициенты корректировки | Фиксируются законодательно. |

| Налоговая ставка 15% | Едина для всех регионов и видов деятельности. |

Продажа через сети

Специальный режим налогообложения дает предпринимателю множество преимуществ. Особенно это касается такой формы специального режима, как ЕНВД. При ней бизнесмен освобождается от необходимости вести сложный учет налогов, получает возможность минимизировать нагрузку при высоких доходах, а также освобождается от ведения кассового учета.

Декларация ЕНВД за 3 квартал 2020 года подается в конце года и оплачивается в течение 5 дней после сдачи.

Декларация ЕНВД за 3 квартал 2020 года подается в конце года и оплачивается в течение 5 дней после сдачи.

Сроки сдачи декларации ЕНВД в 2020 году описаны специалистами тут.

Заманчивой возможность для предпринимателя может стать сочетание Интернет-магазин и ЕНВД, ведь закон допускает ведение отчетности по ЕНВД в розничной торговли. При этом онлайн-магазин определяется, как сайт, торгующий продукцией посредством сети Интернет.

Пользователи, зашедшие на сайт магазина, могут создать заказ на покупку определенного товара, выбрать вариант доставки и способ оплаты, а также оплатить сам товар.

Достоинством продажи товаров через интернет является отсутствие необходимости в найме сотрудников, в обустройстве торговой точки, в аренде помещения. Именно это достоинство делает интернет-торговлю самым быстроразвивающимся бизнесом. Но оно же исключает торговлю через интернет из списка видов деятельности, в которых возможно применение ЕНВД.

Особенности Интернет-магазина и ЕНВД

В законодательстве РФ нет четкого указания на то, чем считается интернет-магазин. Но в реальности существует интуитивное понимание того, что онлайн-магазином можно считать веб-сайт, содержащий каталоги с товарами, на котором можно сделать заказ.

В соответствии с положениями НК РФ Интернет-магазин и ЕНВД несовместимы. Но тем не менее существует вариант, при котором возможна уплата налогов по ЕНВД для владельцев онлайн-магазинов. Если магазин кроме виртуальной части имеет стационарную или мобильную точку продажи, тогда сайт выступает в роли витрины, а сама продажа оформляется в помещении.

Поскольку использование ЕНВД невозможно, то перед предпринимателем становится выбор между упрощенной или основной системой налогообложения. Конечный выбор зависит от того, кто является поставщиком, а кто клиентом, какие у предприятия обороты и расходы — все это важно для формирования НДС. Если магазин обслуживает крупных покупателей, применяющих основную систему налогообложения (ОСНО) и имеющих интерес в получении НДС, то более выгодным станет применение ОСНО.

В случае, если у онлайн-магазина отсутствует необходимость в вычете НДС многие используют упрощенные схемы налогообложения (УСН). При УСН численность сотрудников магазина не должна превышать 100 человек, а также должны отсутствовать филиалы.

В случае соблюдения этих условий хозяин интернет-магазина может выбрать одни из двух видов УСН — «доходы» или «доходы минус расходы». Чаще применяется второй вариант, который хоть и имеет более сложные расчеты, тем не менее более выгоден в случае, если магазину необходимо закупать товар.

Вариант УСН «доходы» самый простой и понятный. При нем все средства поступающий на счет или в кассу будут облагаться налогом в 6%. Но он будет оптимальным только в том случае, если расходы не составляют внушительную часть или сложно подтверждаются.

В противном случае, когда наценка товара небольшая, лучше использовать УСН «доход-расход». При этом с полученной после расчетов суммы будет взиматься налог в 15%. В некоторых областях страны ставка может быть ниже.

Режим и субъект налогообложения

В торговле посредством сети Интернет субъектом налога является онлайн-магазин, который является веб-сайтом. На портале находится каталог товаров, который помогает покупателям выбирать необходимую продукцию, здесь же посетители могут сделать заказ или оплатить товар.

Основное отличие виртуального магазина от обычного заключается в отсутствие привычных атрибутов — витрины, торгового помещения, продавцов. Все основные функции в онлайн-магазине выполняют специальные программы, расположенные на сервере.

Благодаря отсутствию необходимости в физическом присутствие продавца и привязки к определенной местности интернет-магазин имеет практически неограниченный ассортимент и может обслуживать покупателей из различных городов и стран.

Управляющий магазина следит за ходом продвижения сделки с момента заказа определенного товара до момента его получения покупателем. Товар сопровождается соответствующим сертификатом, счетом фактурой и прочей необходимой документацией.

Виртуальные магазины более конкурентоспособны за счет снижения издержек, в отличии от обычных торговых точек они могут работать без аренды торговых или складских помещений, также им не требуется торговый персонал.

Оплата товаров в интернет-магазине может производиться различными способами, например, с помощью банковских крат или систем электронных платежей. Возможен и наличный расчет — при доставке товара курьером. Обычно для торговли в пределах одного города используется курьерская служба, а при междугородних посылках администрация магазина прибегает к услугам транспортных компаний.

В большинстве случаев крупные онлайн-магазины используют упрощенную или основную систему налогообложения.

Плюсы и минусы

Привлекательность единого налога на вмененный доход для интернет-магазина заключается в следующем:

- предприниматель освобождается от необходимости использовать кассовую технику;

- простая система оплаты, учитываются только физические показатели;

- ЕНВД заменяет некоторые налоги.

Учитывая перечисленные преимущества некоторые владельцы онлайн-магазинов считают, что использование ЕНВД для них возможно. Но в соответствие с налоговым законодательством России деятельность предпринимателя, ведущего торговлю по каталогам, через интернет, или принимающего заказы по телефону, не попадает под определение розничной торговли. Следовательно, воспользоваться ЕНВД хозяин интернет-магазина не сможет.

Данное положение неоднократно подтверждалось разъяснительными письмами Минфина РФ. Поэтому можно вывести главный недостаток ЕНВД для интернет-торговли — это невозможность его использования.

Базовую доходность для ЕНВД можно рассчитать по сумме дохода, которая осталась после уплаты всех сборов.

Базовую доходность для ЕНВД можно рассчитать по сумме дохода, которая осталась после уплаты всех сборов.

Срок уплаты ЕНВД за 4 квартал 2020 года указан далее.

Как правильно вести бухучет ИП на ЕНВД — мы посяним тут.