В процессе работы бухгалтерии могут возникать самые разнообразные ошибки, и в некоторых случаях они приводят к тому, что работодатель удерживает со своих сотрудников чрезмерное количество налогов.

Действующее законодательство предусматривает определенные нормы для таких ситуаций, позволяя физическим лицам вернуть излишне удержанный с них налог, но для того, чтобы это сделать, придется выполнить несколько операций.

Именно поэтому всем физическим лицам, включая предпринимателей, будет полезно узнать о том, как вернуть излишне удержанный НДФЛ.

Законные основания

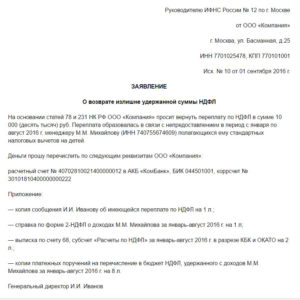

В соответствии с пунктом 1 статьи 231 Налогового кодекса любое физическое лицо может обратиться в свою компанию, которая удержала чрезмерную сумму в роли налогового агента. Для этого оформляется заявление на имя руководителя компании в произвольном виде.

Возврат налога осуществляется исключительно самому налогоплательщику, и другие лица не могут обращаться за получением указанной суммы, так как это не предусматривается действующим налоговым законодательством. Подобные разъяснения указываются в письме Министерства финансов №03-04-06/7028, опубликованном 07.03.13.

Заявление о возврате налога со стороны физического лица должно быть подано на протяжении трех лет с момента удержания указанной суммы, что прописано в пункте 7 статьи 78 Налогового кодекса. При этом стоит отметить тот факт, что право на обращение за возвратом налога никоим образом не может зависеть от наличия каких-либо трудовых отношений между гражданином и компанией к моменту подачи заявления.

Статья 78. Расторжение трудового договора по соглашению сторон

Таким образом, подать заявление на возврат можно и после увольнения, но сделать это нужно до истечения того срока, который предусматривается для возврата в соответствии с действующим законодательством.

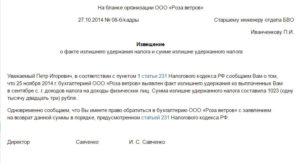

Если переплата будет обнаружена компанией, то в соответствии с пунктом 6 статьи 6.1 Налогового кодекса она должна подать соответствующее уведомление налогоплательщику на протяжении десяти рабочих дней, причем действующее законодательство не устанавливает, каким именно образом должно быть направлено это сообщение.

Статья 6.1. Порядок исчисления сроков, установленных законодательством о налогах и сборах

Спорные моменты

Физические лица достаточно часто задаются различными вопросами о практике возврата излишне удержанных налогов, причем многие ситуации из указанных сами по себе являются достаточно спорными.

Реально ли без обращения

Чтобы возвратить переплату, налогоплательщик должен подать соответствующее обращение к налоговому агенту, оформив заявление в письменном виде. Срок подачи такого заявления в соответствии с пунктом 7 статьи 78 Налогового кодекса составляет три года с момента начисления налогов.

Стоит отметить тот факт, что в процессе оформления заявления работник должен будет указать полный перечень реквизитов своего лицевого или расчетного счета, на который работодателю нужно будет перечислить денежные средства, так как переплата возвращается в безналичной форме.

Помимо этого, не стоит забывать о том, что срок для перечисления переплаты установлен в виде трех месяцев, которые начинаются именно с подачи соответствующего заявления.

При увольнении

В первую очередь, после обнаружения ошибки в расчетах удержанного налога, нужно сообщить о наличии ошибки бывшему сотруднику. К примеру, можно сделать это путем оформления заказного письма с уведомлением о вручении по тому адресу, Который указывался в качестве регистрации гражданином во время трудоустройства.

Если же бывший сотрудник сам приходит в компанию и просит о возврате излишне удержанной суммы налога, компания также должна будет сделать это в обязательном порядке. Как указывает Министерство финансов, увольнение сотрудника и тот период, в котором осуществляется возврат излишне удержанной суммы налога, никоим образом не сказываются на указанной обязанности уполномоченного агента.

Подобное мнение также было поддержано представителями Конституционного суда. Он указал, что Налоговый кодекс предусматривает специализированный порядок возврата той суммы налога, который излишне удерживается налоговыми агентами.

Отдельно стоит отметить, что после увольнения за возвратом переплаты граждане не могут обращаться непосредственно в отделение Налоговой службы, минуя компанию. Подать заявление вместе с декларацией в налоговую можно только после полной ликвидации налогового кодекса, поэтому, если компания продолжает работать, возврат налога продолжает входить в перечень ее обязанностей на протяжении трех лет с момента излишнего удержания.

Если работник сам приходит и указывает на излишне удержанную сумму налога, нужно попросить написать его заявление с указанием суммы налога, подлежащей возврату. Также в заявлении должен обязательно присутствовать номер расчетного счета и точные реквизиты банковского учреждения, в который будут перечисляться средства.

Возврат налога должен осуществляться на протяжении трех месяцев с момента получения заявления, причем на указанную сумму налога можно сократить сумму НДФЛ, которая будет перечисляться в бюджет по действующим сотрудникам.

Отдельное внимание стоит уделить тому, что если сотрудник приходит за возвратом излишне удержанного налога после того, как по нему будет подана справка 2-НДФЛ, то в таком случае после возврата указанной суммы придется оформлять уточненную отчетность, в которой будут уже отражаться правильные данные.

Для иностранцев

Работодатель не имеет права на то, чтобы требовать от своих сотрудников какие-либо документы для того, чтобы освободить их от уплаты налога на доходы физических лиц или же освобождать от налогообложения ту прибыль, которая начисляется физическим лицам, не являющимся налоговыми резидентами России.

В соответствии с нормами, указанными в статье 232 Налогового кодекса, у налогоплательщика нет никакой обязанности в том, чтобы предоставлять своему работодателю какую-либо документацию, подтверждающую факт выплаты налогов на территории другого государства, чтобы освободиться от необходимости его удержания непосредственно по месту трудоустройства.

Для того, чтобы избежать необходимости оплаты налога на доходы физических лиц в России, плательщику нужно будет передать в налоговые органы официальное подтверждение того, что он представляет собой резидента того государства, с которым у России присутствует договор об отсутствии двойного налогообложения.

Помимо этого, в отделение Налоговой службы нужно будет также предоставить документ, подтверждающую сумму полученного дохода, а также факт уплаты налога за пределами России. Данный документ должен в обязательном порядке подтверждаться сотрудниками налогового органа указанного государства.

Подтверждение достоверности предоставленной бумаги может подаваться как до момента начисления налога или же каких-либо авансовых платежей, так и на протяжении года с момента окончания налогового периода, по результатам которого плательщик налогов собирается претендовать на освобождение от выплаты налога, а также зачета и получения каких-либо налоговых вычетов.

Детали по ЗУП в 1С

Для того, чтобы вернуть излишне удержанную сумму налога через 1С, документы должны оформляться следующим образом:

- Формируется специализированный документ, предусмотренный для возврата. Чтобы его создать, нужно зайти в категорию «Налоги и взносы», после чего выбрать функцию «Возврат НДФЛ».

- Оформляется документ на выплату з/пл, в котором уже можно увидеть, что выплата суммы осуществляется в размере самой заработной платы, а также прибавленного к ней возвращенного налога. В расчетном листе можно увидеть, что возникла сумма излишне начисленного налога, которая была зачтена по этому же месяцу, то есть возврат и выплата была осуществлена на протяжении одного месяца вместе с зарплатой.

- В случае необходимости возврата НДФЛ в регистр соответствующие записи вносятся вручную для того, чтобы корректно отобразить необходимую информацию к перечислению. Для этого создается документ «Перенос данных», после чего в настройке состава регистров выбирается соответствующий пункт «Расчеты налоговых агентов по НДФЛ». Этот документ должен заполняться в виде расхода, сумма которого составляет сумма переплаченного налога.

По способу начисления основные виды налоговых ставок бывают: твердые, пропорциональные, прогрессивные и регрессивные.

По способу начисления основные виды налоговых ставок бывают: твердые, пропорциональные, прогрессивные и регрессивные.

Кто платит НДФЛ при договоре с физическим лицом — читайте далее.

Расчет и перечисление суммы

Сумма налога рассчитывается достаточно просто – сумма принятой ставки налогообложения умножается на общую сумму той базы, из которой налог будет удерживаться. Последняя установлена в соответствии с действующим законодательством отдельно для каждого конкретного типа прибыли физических лиц.

Как говорилось выше, работодателю после обнаружения ошибки нужно на протяжении десяти дней сообщить о наличии подобной оплошности своему работнику, вследствие чего плательщик в письменном виде оформляет соответствующее заявление о возврате в свободной форме. После подачи документа деньги возвращаются на протяжении трех месяцев или же зачитываются в счет последующих налоговых удержаний.

Налоговый агент же, в свою очередь, должен излишне удержанную сумму налога перевести на банковский счет своего сотрудника самостоятельно или же обратиться с этой целью в Налоговую службу. Общий срок претензий, которые могут предъявляться по излишне выплаченной сумме налогов, составляет три года.

Если работодатель, несущий обязанность налогового агента, не имеет средств для того, чтобы вернуть излишне удержанные суммы за счет сокращения удержаний будущих налогов с этого сотрудника и других плательщиков, а также собственных средств, то в таком случае ему нужно будет подать в отделение Налоговой службы соответствующее заявление для возврата средств в соответствии со статьей 78 Налогового кодекса.

Прием решений по таким заявлениям осуществляется на протяжении десяти банковских дней, причем может случиться так, что назад заявитель свои средства уже не получит, если у него есть какая-либо задолженность по пеням, штрафам или налогам. В такой ситуации налоговые органы излишне перечисленную сумму направят на то, чтобы погасить задолженность, а работодатель, в свою очередь, должен будет уже самостоятельно расплачиваться со своими работниками.

Как сотруднику вернуть излишне удержанный НДФЛ

В соответствии с пунктом 1 статьи 231 Налогового кодекса налог на доходы физических лиц, который излишне удерживается из заработной и других видов выплат в пользу налогоплательщика, должен возвращаться его работодателем. Сотрудник должен получить уведомление о переплате на протяжении десяти дней с момента обнаружения такой ошибки, причем сообщение это можно получить в любой форме, так как действующее законодательство не указывает каких-либо ограничений. При этом стоит отметить, что порядок отправки данного сообщения нужно заранее согласовать с адресатом.

Когда заявление получено, работодатель перечисляет излишне удержанную сумму налога, и сделать это нужно будет на протяжении трех месяцев. Если сроки будут пропущены, то в таком случае, помимо самой суммы налога, потребуется также удержать дополнительные проценты, начисленные за нарушение.

Начисление процентов осуществляется за каждый календарный день просрочки, в то время как процентная ставка должна равняться ставке рефинансирования Центрального банка, которая действовала на момент начисления пени. Возврат переплаты по НДФЛ осуществляется точно так же, только вместо принятой ставки рефинансирования при расчете дополнительных начислений должна использоваться ключевая ставка.

Подробный алгоритм

Возврат средств от работодателя осуществляется следующим образом:

- Сотрудник получает информацию об излишнем удержании суммы. После обнаружения ошибки работодатель сообщает в произвольной форме об обнаруженном факте излишнего удержания. В отдельных случаях оформить заявление может и сам сотрудник, если он увидел факт очевидно чрезмерного удержания налога.

- Работодателю подается заявление о возврате. Как говорилось выше, заявление может быть подано как при получении уведомления об излишне удержанном НДФЛ, так и при самостоятельном обнаружении факта ошибки. В заявлении нужно обязательно указывать банковский счет, на который нужно будет перечислять все указанные суммы средств, так как переплата возвращается исключительно в безналичной форме.

- Сумма перечисляется на указанный счет. Сумма НДФЛ, который был удержан излишне, отправляется на указанный банковский счет.

Через налоговый орган же возврат проводится так:

- Подготавливаются все необходимые документы. В частности, помимо стандартного заявления, нужно подготовить специальную налоговую декларацию, а также документы, подтверждающие наличие переплаты и статуса у плательщика налогового резидента России.

- Документы подаются в отделение Налоговой службы, то есть в то учреждение, в котором указанное лицо оформлено на учет. Подавать их можно лично, с помощью уполномоченного представителя, а также почтой и в электронной форме.

- Налоговый орган выносит решение и возвращает средства на банковский счет.

Вне зависимости от того, кто именно будет заниматься возвратом средств, данная операция должна быть проведена на протяжении трех месяцев с момента получения соответствующего уведомления.

Кто платит НДФЛ при договор с физ лицом — узнайте из статьи.

Про то, что пособие по беременности и родам облагается НДФЛ, читайте подробности тут.