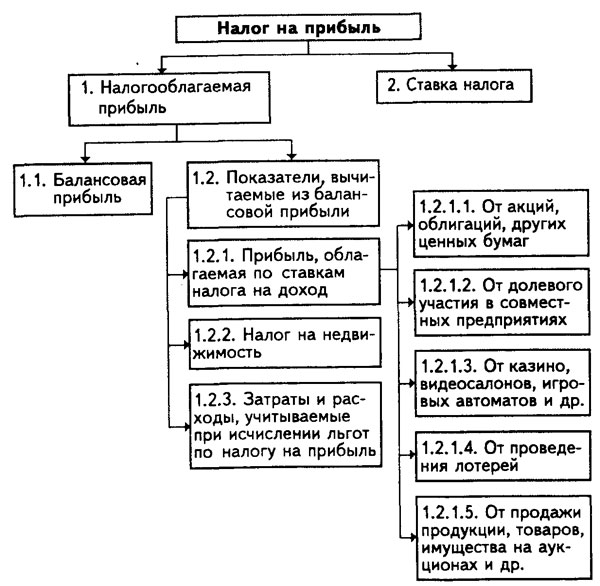

Налоговая база по налогу на прибыль — объем подлежащей налогообложению прибыли, выраженный в денежном формате. Исчисление прибыли для определения базы налогообложения происходит как нарастающий итог с начала отчетного периода. В случае получения убытка по итогам периода налоговая база считается нулевой.

Уплата налога на прибыль производится с той суммы прибыли, которая была получена предприятием. Собственно прибылью называется разница между доходной и расходной частью бюджета компании.

Определение доходов с расходами происходит на основании правил, прописанных в Налоговом кодексе. При отнесении тех или иных сумм к категориям налогов и расходов учитывается характер деятельности конкретной организации.

Основные параметры

Что говорится в законе

Формирование налога на полученную организациями прибыль происходит в соответствии с прописанными в 25-й главе Налогового кодекса правилами.

Данный налог, ставка которого равна 24 процентам, является разноуровневым, то есть в бюджеты различных уровней от него отчисляется определенная доля:

| В федеральный бюджет | 20,83(3) процента от него. |

| В бюджет конкретного субъекта | 70,83(3) процента. |

| В местный бюджет | 8,3(3) процента. |

У законодательных (представительных) органов субъектов РФ имеется право инициировать уменьшение для некоторых категорий плательщиков размера отчисляемой в бюджеты российских субъектов налоговых сумм. Однако размер этих отчислений все равно не может быть меньше 54,1(6) процента от общей суммы налога.

К числу плательщиков данного налога законодательство относит отечественные организации, а также зарубежные, которые занимаются ведением деятельности на российской территории посредством постоянных представительств и получают от находящихся в России источников.

Классификация и нюансы формирования

Налоговая база по налогу на прибыль определяется исходя из получаемой компанией прибыли, то есть разницы между полученными доходами и понесенными за тот же временной промежуток расходами.

Правила определения доходов с расходами изложены в НК, однако высчитывание их размера имеет свою особенность для следующих организаций:

- банковских;

- ведущих страховую деятельность;

- относящихся к системе потребительских коопераций;

- функционирующих на рынке ценных бумаг;

- пенсионных фондах, не пребывающих под управлением государства.

При определении базы налогообложения важно уметь четко разделять, к какой группе относятся доходы: к тем, которые были получены продажи товаров либо неких имущественных объектов, либо к тем, которые получены не от продажи.

Главные правила

Традиционно налоговая база по НП определяется в виде разницы между доходами и расходами, но участие в ее формировании принимают не все поступления с затратами.

Особенности расчета базы для уплаты налога на прибыль, которая отличается от используемой при НДС, прописаны в 274-й статье НК. В частности, следует иметь в виду, что определенные доходы с расходами должны учитываться отдельно от основных, то есть из них формируется обособленная налоговая база.

Примером случая, когда приходится прибегать к раздельному учету и формированию базы налогообложения может служить организация, у которой есть обслуживающие подразделения, называемые ОПХ: столовые, учебные центры и прочие подобные департаменты.

Налоговая база по своей сути является расчетом, который можно свести к суммированию доходов с расходами и выведению итогового результата. Итоги могут выражаться либо в виде прибыли, либо в виде убытков.

С целью систематизации всех показателей, на основании которых происходит составление расчета налоговой базы, предприятием организуется налоговый учет и разрабатывается специальный комплекс налоговых регистров.

Расходы и доходы в налоговой базе по налогу на прибыль

В базу по НП включают доходы, которые были предприятием получены вследствие реализации товаров с имущественными правами, а также доходы внереализационного типа.

Определение реализационной выручки происходит в соответствии со всеми поступлениями, которые связаны с расчетами за проданные товары/услуги/работы либо имущественные права и имеют денежное или натуральное выражение. Основанием для определения доходов служат первичные и иные документы, выступающие в качестве подтверждения его поступления, а также документы налогового учета.

Налоговым законодательством предусмотрено 43 различных вида дохода, не подлежащих учету при определении базы для НП.

К таковым доходам, в частности, относятся те, которые получены в виде:

- предоплаты;

- задатка или залога;

- взносов в уставной капитал;

- безвозмездной помощи;

- имущества, переданного учреждениям государственной или муниципальной собственности вследствие соответствующего решения органов исполнительной власти;

- кредита или займа, а также его погашения;

- имущества от другой компании, если уставной капитал одной из них более, чем наполовину состоит из вклада другой;

- имущества от физлица, вклад от которого формирует больше половины уставного капитала принимающей компании.

Не признать переданное имущество доходом могут лишь при условии, что на протяжении одного года оно остается у получателя и никуда не передается, в противном случае по отношению к нему применяется общий порядок налогообложения.

Расходами, на сумму которых уменьшаются доходы с целью высчитывания прибыли, считаются те затраты, произведенные налогоплательщиком, которые являются обоснованными, то есть экономически целесообразными, и подтверждены документально.

Дополнительные сведения

Что облагается, а что нет

В первую очередь налогом на прибыль облагаются те доходы компании, которые причисляются к категории реализационных, то есть полученных в результате продажи услуг, работы, продукции. Причем продукция может быть как самостоятельно изготовленная, так и купленная у третьей стороны.

Также НП уплачивается с внереализационных доходов, а именно:

- прибыли завершенных отчетных периодов, которая была обнаружена в нынешнем;

- положительных суммовых и курсовых разниц;

- имущества, которое было получено на безоплатной основе;

- штрафов с пенями;

- кредиторской задолженности, которая была списана;

- процентов, полученных по векселям, кредитам коммерческого типа и займам;

- дивидендов;

- стоимости ценностей, оставшихся после ликвидации основных средств, либо обнаруженных при проведении инвентаризации.

Авансовые платежи по налогу на прибыль уменьшают в конечном итоге налоговую базу.

Авансовые платежи по налогу на прибыль уменьшают в конечном итоге налоговую базу.

В чем различия между объектами налогообложения по налогу на прибыль — финансисты пояснят тут.

Налоговая нагрузка снимается с таких доходов:

- предоплаты, внесенной за продукцию;

- полученных в виде займа средств;

- соответствующих стоимости, являющегося вкладом в уставной капитал либо полученного компанией в связи с исполнением посреднических обязательств, но при этом не являющихся собственно вознаграждением посредника;

- соответствующих стоимости улучшений основных средств, которые были предоставлены в пользование безвозмездно, улучшений арендованного имущества, выполненных арендатором, при условии, что улучшения являются неотделимыми;

- грантов и средств целевого финансирования.

Данные для вычета и без него

Корректировка суммы базы налогообложения производится на сумму подлежащих вычету расходов:

- связанных с оплатой труда работников (зарплаты, доплаты, премиальные выплаты, компенсации, выплаты за выслугу лет, страховые платежи, выходные пособия, отпускные);

- материальных расходов;

- амортизационных основных средств;

- иных расходов, которые обусловлены производственной и реализационной деятельностью (арендная плата, проведение рекламных кампаний, обучение персонала, страхование, компенсации сотрудникам за использование личного транспорта, покупка лицензий ПО);

- расходов внереализационной категории (выплаты процентов по займам, кредитам и ценным бумагам; оплата штрафов, неустоек, пеней; судебно-арбитражные сборы и издержки; отрицательная курсовая разница; убытки прошлых периодов, выявленные в текущем; расходы на формирование резервов по сомнительного типа долгам; дебиторская задолженность, которая была списана; выявленные в ходе инвентаризации недостачи матценностей, если виновные лица отсутствуют; потери в связи с форс-мажорными обстоятельствами)

Остаются в налогооблагаемой базе и не вычитаются из нее такие расходы:

- учредительские взносы;

- связанные с уплатой налогов и платежей за загрязнение окружающей среды;

- суммы пеней и штрафов;

- создание резервов для компенсации потенциальных убытков в связи с обесцениванием приобретенных ценных бумаг;

- суммы выплат с вознаграждениями входящим в совет директоров членам;

- предоплата за продукцию;

- убытки, связанные с производственно-хозяйственным обслуживанием;

- средства с имуществом, переданные в качестве кредита или займа;

- членские взносы в организации общественного типа, сделанные на добровольной основе;

- нотариальные расходы при их превышении стандартных тарифов;

- стоимость отданного безвозмездно имущества;

- разница между рыночной стоимостью ценных бумаг и фактически заплаченной суммой, если цена на рынке заниженная по отношению к той, которую заплатила компания;

- средства на погашение ипотечных кредитов работников;

- премиальные, взятые из целевых поступлений или средств спецназначения;

- отпускные выплаты, предусмотренные коллективным договором, но не упомянутые в профильных законах;

- оплата путевок на отдых и лечение персонала;

- пенсионные выплаты и надбавки;

- расходы, связанные с посещением культурно-спортивных мероприятий;

- оплата литературных подписок, не имеющих отношения к производственной деятельности предприятия;

- компенсация оплаты проезда на работу, если она не предполагается коллективным договором;

- расходы на питание, не предусмотренные действующим законодательством и коллективным договором;

- средства на приобретение товаров личного пользования сотрудников.

Детали и методы расчета

Процесс расчета начинается с вычисления налогооблагаемой базы, которая может быть определена как разница между общей суммой полученных компанией доходов и общей суммой расходов, понесенных в тот же отчетный период.

Помимо общего дохода компании в денежном выражении (ОД) и общих расходов (ОР), налогооблагаемая база исчисляется с учетом налоговой ставки (НС), которая в 2020 году в общем случае составляет 20 процентов (минимальное значение — 12,5 процентов).

Формула, используемая для расчета НП, выглядит следующим образом:

(ОД — ОР) х НС / 100

Полученная в итоге подсчета сумма и будет являться подлежащей уплате налоговой суммой.

Для расчета НП в преимущественном большинстве случаев используется метод начисления, особенность которого состоит в отражении доходов/расходов в том отчетном периоде, когда они имели место, независимо от того, когда средства поступили фактически.

Альтернатива — кассовый метод, при котором признание доходов с расходами происходит при условии, что денежные средства уже начислены фактически.

Рекомендации

Закон под номером 2116-1, касающийся НП организаций, позволяет рассчитывать малым предприятиям, производящим и перерабатывающим сельхозпродукцию; выпускающим продтовары, стройматериалы, товары народного потребления, медтехнику и лекарства; строящим объекты жилого, нежилого, социального и природоохранного фонда; занимающимся ремонтно-строительными работами, на определенные льготы.

Преференции состоят в возможности неуплаты налога на протяжении первых двух лет деятельности, а также уплаты в третий год четвертой части налога, а в четвертый год — половины.

Чтобы избежать уплаты НП в двухгодичный период с момента начала деятельности, предприятие должно получать свыше 70 процентов от общей выручки от вышеперечисленных видов деятельности. Для получения скидки в последующие годы этот процент должен превышать 90.

Рассчитывать на получение данных льгот не могут компании, которые были образованы в результате ликвидации либо реорганизации других предприятий.

Декларация по налогу на прибыль от 2020 года заполняется уже в конце данного отчетного периода.

Декларация по налогу на прибыль от 2020 года заполняется уже в конце данного отчетного периода.

Как бухгалтеру рассчитать амортизационную премию в налоговом учете — ответ тут.

Список всех льгот по налогу на прибыль вы найдете в этой статье.