В соответствии с нормами Налогового кодекса основным объектом налогообложения по налогу на прибыль является доход, получаемый в процессе ведения тех или иных видов деятельности.

Статьей 247 данного кодекса четко регулируется, что представляет собой прибыль для разных групп коммерческих деятелей. Если компания была сформирована на территории РФ, но при этом не входит в перечень консолидированной группы, то в таком случае в качестве объекта налогообложения для нее признается чистая прибыль организации.

В связи с этим каждому предпринимателю будет полезно узнать о том, какой им предусмотрен объект налогообложения по налогу на прибыль и как этот вопрос регулируется законодательством в 2020 году.

Кто по закону признается плательщиком, а кто нет

По закону в число плательщиков налога на прибыль являются все отечественные компании, а также иностранные организации, ведущие свою деятельность на территории РФ посредством постоянных представительств или же получающие прибыль из каких-либо источников, расположенных в России.

Не признаются же в качестве плательщиков те компании, которые являются зарубежными организаторами Олимпийских и Паралимпийских зимних игр в Сочи 2020 года, а также официальными вещательными организациями, деятельность которых соответствует статье 3.1 Федерального закона 310-ФЗ, изданного 01.12.07, то есть относится к производству и распространению продукции средств массовой информации в период проведения сочинских игр.

Компании, которые получают статус официального участника проекта по проведению разработок, исследований, а также коммерциализации результатов этих работ в соответствии с ФЗ «Об инновационном центре «Сколково»», на протяжении десяти лет имеют право на то, чтобы полностью освободить себя от выполнения обязанностей, связанных с выплатой налогов на тех условиях, которые прописаны в главе 25 Налогового кодекса, и отсчет этого срока начинается с той даты, когда они на официальном уровне получают статус участника проекта.

Участник проекта теряет право на то, чтобы освободиться от обязанностей налогоплательщика, если теряет статус участника проекта, и в таком случае налоги ему нужно будет заплатить в расчете с первого числа того налогового периода, в котором произошла утрата статуса.

Также налоги нужно будет выплачивать и в том случае, если на протяжении года компания получила прибыль от реализации своей продукции на сумму более 1 миллиарда рублей, и взыскание осуществляется так же с первого числа того периода, в котором компания перестает соответствовать условиям.

Помимо всего прочего, если за тот налоговый период, в котором участник проекта потерял данный статус или же получил доходы на общую сумму более 300 миллионов рублей, с него будут взысканы соответствующие пени.

Центральные моменты

Выбор объекта налогообложения для разных сфер бизнеса четко регулируется действующим законодательством. В случае невыплаты налогов или выплаты не в соответствии с установленными правилами на компанию могут быть наложены всевозможные штрафы и пени.

Обзор базы

В соответствии с действующим законодательством прибыль и затраты компании для определения базы налогообложения должны рассчитываться раздельно. Первым объектом является прибыль, полученная за счет основной деятельности организации, то есть полученная в процессе проведения финансовых сделок с потребителями, а также те все реализационные и внереализационные доходы, соответствующие нормам, прописанным в статьях 249 и 250 Налогового кодекса.

Затратами компании по нормам статьи 252 Кодекса рассматриваются все документально подтвержденные и обоснованные расходы, которые непосредственно связаны с работой компании. Они также должны быть распределены на те расходы, которые относятся к производственным и реализационным процессам, включая стоимость необходимых материалов, заработную плату сотрудников и амортизацию основных средств, а также на внереализационные расходы, которые не имеют непосредственной связи с основной деятельностью компании.

Помимо этого, также существует и закрытый перечень, учет которого не ведется в процессе определения налоговой базы. К данной категории относится начисление дивидендов, а также гашение займов, штрафов и пеней, которые начисляются в бюджет. Подробный перечень затрат, которые не могут никак сказываться на сумме налога на прибыль, указан в нормах статьи 270 Налогового кодекса.

В процессе проверки налоговой базы в качестве основного объекта налогообложения по налогу на прибыль, сотрудники контрольных органов стараются максимально указать в ней любую прибыль, которая была получена организацией, и в то же время всячески оспаривают какие-либо затраты.

Учитывая это, любой предприниматель должен всегда подтверждать все имеющиеся расходы первичной документацией, то есть предоставлять всевозможные акты и накладные документы, полученные от своих поставщиков. Помимо этого, нужно также подтвердить документами и тот факт, что все эти затраты имеют экономическую обоснованность, то есть они были выделены с целью дальнейшего извлечения компанией определенной прибыли.

Если, к примеру, рассматривается оплата услуг, полученных от стороннего исполнителя, то подобные траты должны проводиться в пределах исполнения других соглашений с заказчиком или же для того, чтобы поддержать работу компании в целом. Таким образом, если у сотрудников контрольных органов появятся какие-то вопросы, организация, включающая в свою базу налогообложения те или иные затраты, должна будет в обязательном порядке подтвердить документами, что они оправданы с экономической точки зрения.

Помимо всего прочего, в процессе расчета налога на прибыль также учитывается момент учета всей прибыли и затрат компании. Фактически для того, чтобы определить налогооблагаемую базу, используется два способа: кассовый и метод начисления.

Последний предусматривает указание в качестве даты признания прибыли и расходов ту дату, когда была подписана соответствующая первичная документация с поставщиками или же потребителями. Другими словами, вне зависимости от того, была ли переведена оплата, сделка уже признается совершенной по факту предоставления услуги. В то же время кассовый метод характеризуется непосредственной привязкой к переводу оплаты, и здесь важна дата перевода оплаты за предоставленные услуги.

Группы амортизации

Под амортизируемым имуществом подразумеваются те объекты, которые являются собственностью налогоплательщика, применяются им в целях получения прибыли и стоимость которых компенсируется за счет начисления амортизации. Срок полезного использования данных объектов должен составлять более 12 месяцев, а их первоначальная стоимость не должна быть менее 20000 рублей.

Все такое имущество распределяется на несколько основных групп:

| Номер группы | Содержание |

| 1 | Любое недолговечное имущество, имеющее срок полезного пользования в диапазоне от одного до двух лет. |

| 2 | Имущество, которое имеет срок полезного пользования в диапазоне от двух до трех лет. |

| 3 | Имущество, которое имеет срок полезного пользования в диапазоне от трех до пяти лет. |

| 4 | Имущество, которое имеет срок полезного пользования в диапазоне от пяти до семи лет. |

| 5 | Имущество, которое имеет срок полезного пользования в диапазоне от семи до десяти лет. |

| 6 | Имущество, которое имеет срок полезного пользования в диапазоне от десяти до пятнадцати лет. |

| 7 | Имущество, которое имеет срок полезного пользования в диапазоне от пятнадцати до двадцати лет. |

| 8 | Имущество, которое имеет срок полезного пользования в диапазоне от двадцати до двадцати пяти лет. |

| 9 | Имущество, которое имеет срок полезного пользования в диапазоне от двадцати пяти до тридцати лет. |

| 10 | Имущество, которое имеет срок полезного пользования более тридцати лет. |

Данная классификация прописана в нормах, утвержденных постановлением Правительства №1, изданного 01.01.2002. Всем налогоплательщикам предоставляется возможность выбора одного из нескольких методов, по которым должна рассчитываться амортизация: линейный и нелинейный.

Линейный метод в любом случае используется по отношению к тем объектам недвижимости и нематериальным активам, которые входят в последние три амортизационные группы, и сумма ежемесячной амортизации определяется в виде произведения его стартовой цены, а также нормы амортизации, предусмотренной для этого объекта.

Нелинейный же метод начисления предусматривает определение суммарного баланса на первое число каждого отдельного налогового периода. При этом суммарный баланс каждой отдельной группы постоянно сокращается на те суммы амортизации, которые начисляются по данной группе.

Нулевая декларация по налогу на прибыль подается в отделение ФНС, но там указывается, что базы для налогообложения нет.

Нулевая декларация по налогу на прибыль подается в отделение ФНС, но там указывается, что базы для налогообложения нет.

Читайте также, как считается налог на прибыль за 3 квартал 2020 года.

Нюансы ставки

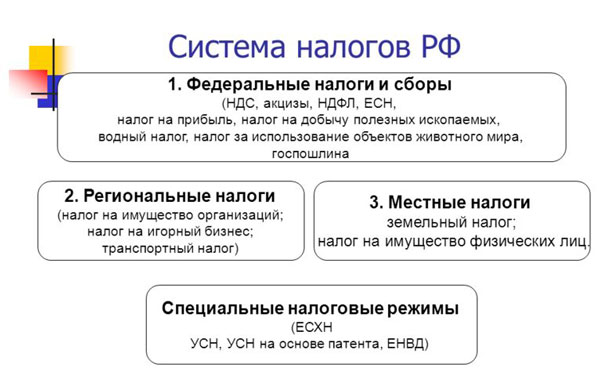

Для отечественных компаний ставки налогообложения устанавливаются в следующих суммах:

| Сумма ставки (в процентах) | Объекты налогообложения |

| 0 | Прибыль, полученная в виде процентов за имеющиеся муниципальные или государственные облигации, которые были эмитированы до 20.01.97, а также облигации государственного займа 1999 года, которые были эмитированы в процессе проведения новации облигаций, использующихся при оформлении внутреннего государственного займа серии III. |

| 9 | Прибыль, полученная в качестве дивидендов от других отечественных компаний. Прибыль, полученная в виде процентов по имеющимся муниципальным ценным бумагам, которые были эмитированы на срок как минимум три года до 01.01.07, а также по облигациям с ипотечным покрытием, эмитированным до этого срока. Помимо этого, в качестве объекта налогообложения рассматривается та прибыль, которая была получена учредителями доверительного управления с ипотечным покрытием. |

| 15 | Прибыль, полученная в виде процентов имеющихся муниципальных и государственных ценных бумаг, а также в виде процентов, полученных отечественными компаниями по муниципальным или государственным ценным бумагам, которые находятся за пределами РФ, не считая ту прибыль, которая была получена первоначальными владельцами государственных бумаг в обмен на краткосрочные бескупонные облигации. |

| 20 | Все остальные виды прибыли |

Все ставки, кроме 20%, полностью выплачиваются в федеральный бюджет, в то время как стандартная ставка оплачивается в федеральный бюджет только в виде 2%, в то время как остальные 18% перечисляются в региональный бюджет. При этом стоит отметить тот факт, что местные органы власти имеют право сократить сумму налога, выплачиваемого в региональный бюджет, но сделать это можно не ниже 13.5%.

Расходы и доходы

Доходы компании представляют собой положительную разницу между прибылью и затратами компании в процессе ее основной деятельности. В соответствии с пунктом 1 статьи 248 Налогового кодекса прибыль компании включает в себя все реализационные и внереализационные доходы. Другими словами, налоги рассчитываются из выручки, полученной от продажи определенных услуг, работ и товаров, а также всех остальных видов прибыли, которые получаются в процессе деятельности компании.

В число налогооблагаемой прибыли не относятся акцизы или же налог на добавленную стоимость, то есть те виды государственных выплат, которые должны предъявляться потребителям. Не нужно учитывать в целях налогообложения прибыль из перечня, прописанного в статье 251 Налогового кодекса, и в частности, это касается авансовой оплаты, полученной со стороны плательщиков, использующих метод начисления, взносов в уставной капитал и некоторых других типов выплат.

При этом стоит отметить, что далеко не все затраты могут относиться к прибыли, и для того, чтобы учитывать их в числе сокращения прибыли, они должны соответствовать определенным условиям, прописанным в статье 252 Налогового кодекса.

Таким образом, затраты должны:

- иметь экономическое обоснование и точную денежную оценку;

- подтверждаться всей необходимой документацией;

- выделяться в целях ведения основной деятельности компании, то есть для получения прибыли.

В зависимости от характера расходов, а также определенных особенностей деятельности компании, затраты также распределяются на две категории – производственные (реализационные) и внереализационные. При этом стоит отметить, что некоторые расходы могут с равными основаниями относиться сразу к нескольким расходным категориям, и в такой ситуации у компании есть право самостоятельно определиться с тем, к какой конкретно группе их нужно отнести.

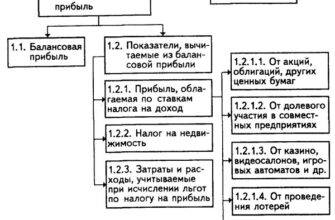

Распределение объектов налогообложения по налогу на прибыль

Вся прибыль, которая подлежит налогообложению, подразделяется на две указанные выше категории. Первая – это реализационные доходы, которые получены компанией за счет продажи своей товарной продукции или же каких-либо имущественных прав.

Вторая – это внереализационные доходы, полученные за счет операций непроизводственного характера, то есть:

- долевое участие в прочих компаниях;

- штрафные санкции, которые должны быть выплачены в соответствии с судебным решением;

- оплата аренды;

- проценты, полученные за счет заключенных договоров займов, а также по ценным бумагам или же каким-либо другим долговым обязательствам;

- безвозмездно приобретенное имущество;

- взносы в уставной капитал;

- имущество, полученное в виде задатка или же залога;

- имущество, полученное бюджетной организацией в соответствии с решением органов исполнительной власти;

- прибыль, полученная в соответствии с договорами займа или кредита, а также в счет гашения подобных заимствований;

- унитарными учреждениями от собственников имущества или же органов, получивших от него соответствующие полномочия;

- религиозными учреждениями по причине совершения религиозных церемоний или обрядов, а также за счет реализации религиозных предметов, литературы и других товаров.

Порядок и сроки уплаты

Налог на прибыль уплачивается по налоговым периодам в виде календарного года. В соответствии со статьей 285 Налогового кодекса отчетными периодами по данному налогу признается каждый отдельный квартал. Налог на прибыль, который должен оплачиваться в бюджет, устанавливается в соответствии с учетом тех платежей, которые ранее были начислены, а в качестве источника для выплаты налога является основной доход компании.

В соответствии с нормами главы 25 Налогового кодекса есть всего три способа, как может выплачиваться налог на прибыль:

- месячные авансовые платежи;

- месячные авансовые платежи, рассчитанные в соответствии с фактически полученным доходом.

- ежеквартальные авансовые платежи.

Выплачивая ежемесячные платежи, плательщикам нужно рассчитывать общую сумму квартального платежа в соответствии с принятой ставкой налога, а также фактическими показателями полученного дохода. Квартальные платежи рассчитываются с учетом определенных ранее сумм.

Ежемесячные платежи должны выплачиваться равными долями в виде трети того платежа, который должен оплачиваться в течение квартала, в то время как предельные сроки выплаты при использовании такого способа устанавливаются на 28 число каждого месяца.

Стоит отметить, что если компания за предыдущий год компания получила прибыль от реализации в пределах трех миллионов рублей за каждый квартал, ей предоставляется возможность выплачивать только квартальные платежи, которые будут начисляться по итогам каждого отчетного периода. Оплачивать квартальные платежи нужно не позднее того срока, который устанавливается для подачи соответствующей отчетности.

Подавать налоговую декларацию за отчетный период нужно на протяжении 28 дней, идущих с момента окончания соответствующего отчетного периода, в то время как годовая отчетность должна подаваться до 28 марта.

Положенные льготы

Важным моментом в действующем законодательстве, которым регулируется порядок налогообложения, является полное отсутствие каких-либо налоговых льгот, но при этом данное право было сохранено для тех представителей малого бизнеса, которые имеют срок действия, который не закончился в момент вступления в силу главы 25 Налогового кодекса.

В соответствии с действующим законодательством в первые два года работы не должны платить налог на прибыль те малые организации, которые занимаются производством или же переработкой различной продукции, использующейся в сельском хозяйстве.

На протяжении третьего и четвертого годов им нужно платить налог в сумме 25% и 50% от принятой ставки налога. При этом стоит отметить, что если в первые два года для получения льготы нужно иметь в общей прибыли долю от этой деятельности на сумму более 70%, то в третий и четвертый год доходы от данного вида деятельности должны составлять не менее 90% от общей прибыли организации.

Срок уплаты налога на прибыль основан на датах периода, за который сдается отчет.

Срок уплаты налога на прибыль основан на датах периода, за который сдается отчет.

Точные сроки сдачи декларации по налогу на прибыль в 2020 году мы укажем в данной статье.

Как в налоге на прибыль считаются затраты на оценку персонала — смотрите тут.