Понятие обособленного подразделения в законодательстве Российской Федерации касается только юридических лиц. При этом данный аспект никак не оговаривается в контексте индивидуального предпринимательства.

Поскольку ИП — это физическое лицо, то юридически регулируемого обособленного подразделения оно иметь не может.

Но этот факт не препятствует основной предпринимательской деятельности физ. лица. И стоит более четко сформулировать понятие коммерческой деятельности в любом из регионов страны и с использованием различных форм регулирования.

Можно ли

Для того, чтобы понять, может ли быть у ИП обособленное подразделение, следует разграничить понятие такого отдела и разветвленной сети.

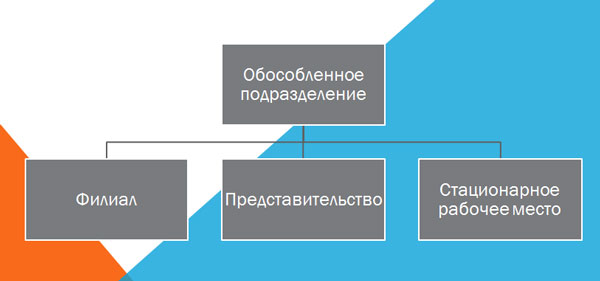

Согласно пунктам 1,2 статьи 11 Налогового кодекса РФ, статьи 55 Гражданского кодекса, обособленным подразделением юрлица считается объект, который является филиалом, представительством или иным отделением. При этом месторасположение этого объекта не должно совпадать с главным.

Из этого определения следует, что для физлиц обособленных объектов не предусмотрено. Поэтому с юридической точки зрения создание подобных организаций будет не подкреплено юридически.

Статья 11. Институты, понятия и термины, используемые в настоящем Кодексе

Также предусмотрено, что обособленное предприятие имеет рабочие места сроком от одного месяца. Для индивидуального предпринимателя этот пункт не имеет значения. Так как с момента создания предприятия он может осуществлять свою деятельность в любом регионе и нанимать сотрудников в любом месте.

При этом любые действия с юридической стороны будут регулироваться в плоскости индивидуального предпринимательства, а не обособленного предприятия.

Правовая информация

Гражданский кодекс РФ определяет два типа обособленных подразделений — филиалы и представительства. Исходя из этого данные ответвления не будут считаться отдельными юридическими лицами, а будут совершать свою деятельность согласно учредительным документам главной компании.

Управление такими отделами может осуществляться через назначенного руководителя — по доверенности. Налоговый кодекс указывает на то, что подобное учреждение подает отчеты не по месту своего нахождения, а вместе с главным офисом.

По своей сути предприятие становится обособленным автоматически. Далее руководство должно собрать необходимый пакет документов и подать его в соответствующие органы контроля.

Трудовой кодекс также вносит коррективы — каждое обособленное подразделение должно иметь стационарное рабочее место. Поэтому при работе на дому даже по трудовому договору с юридической стороны подразделение не будет считаться обособленным.

Моментом начала работы подразделения является дата его регистрации. Подготовка помещения, оборудования и создание рабочих мест — не может быть началом деятельности.

При создании подразделений этот факт необходимо зафиксировать в учредительных документах. Все действия должны быть в рамках Федерального Закона от 8 августа 2001 года №129-ФЗ “О государственной регистрации юридических лиц и индивидуальных предпринимателей”.

Если не поставить на учет в налоговый орган подобный объект, можно получить штрафы. Здесь применяются взыскания от 10 до 20 процентов от выручки. Ликвидировать отдел можно посредством заполнения соответствующего заявления.

Важные нормативы

Запрашиваемые документы

Создание обособленного отдела предусматривает предоставление пакета документов в налоговую службу. Изначально следует заполнить форму С-09-3-1. Далее ее подают в ФСС по месту регистрации.

При личном походе в налоговую, при себе стоит иметь:

- паспорт;

- если документы подает не гендиректор, а представитель — доверенность;

- заявление по форме С-09-3-1 в заполненном виде;

- ксерокопия заявления — для получения отметки о принятии документа.

Ряд межрайонных учреждений требует дополнительные бумаги для постановки отдела на учет.

Среди них чаще всего встречаются:

- Ксерокопия постановки юр. лица на учет в налоговую, с заверением нотариуса.

- Бумаги, которые подтверждают факт создания отдела. Ими могут выступать договора аренды помещения, приказы о создании.

- Документ произвольного вида на бухгалтера и руководителя.

- Доверенность. Ее требуется оформить для любого представителя компании, кроме генерального директора.

Если же необходимо поставить на налоговый учет филиал, следует собрать такие документы:

- Бумаги, которые касаются создания подразделения. Ими могут выступать учредительные документы.

- Данные из ЕРГЮЛ о признании создания обособленного отдела.

- Положение, которым установлена работа подразделения в рамках юрлица.

- Распоряжение или приказ на оформление отдела, под подписью руководителя главного офиса.

Бланк формы С-09-3-1:

Что необходимо знать

Поскольку новое подразделение создается в другом городе, его главная цель — привлечь к компании внимание новых пользователей. Обособленное подразделение ИП подразумевает под собой только рабочие места. При их наличии, следует поставить отдел на учет в ФСС.

Нужно понимать, что за несвоевременное совершение регистрационных действий, может быть наказание со стороны налоговой службы.

Так, полный пакет документов должен быть предоставлен соответствующим органам не позднее, чем один месяц с момента открытия отдела.

Необходимо помнить такие моменты оформления:

- Общий период принятия на учет в налоговую займет до 7 рабочих дней.

- При изменении месторасположения отдела, предприниматель должен закрыть его и пройти полную процедуру оформления в другом городе. Систему налогообложения в ходе этих действий можно не менять.

- Необходимость постановки на учет в другие организации (кроме налоговой) возникает при создании отдельного баланса, банковского счета или начислении заработных плат и премий. Тогда к налоговой присовокупляют Пенсионный фонд, Фонд социального страхования и другие учреждения.

Общие правила и ограничения

Согласно законодательству, индивидуальный предприниматель может создать отдельное от главного офиса подразделение, однако его не нужно будет согласовывать с государственными структурами. Так как это действие будет направлено на развитие бизнеса.

К подобным структурным изменениям могут относиться:

- обустройство новых офисных помещений;

- открытие отдельных торговых точек;

- направление в регионы официальных представителей компании.

Закон разрешает индивидуальному предпринимателю открывать подобные подразделения без соответствующей регистрации, оформления заявок. Обычно названия у таких отделов могут быть различными, но в них отражают наименование ИП, имя бизнесмена и местоположение объекта.

Регулирование деятельности подобных подразделений осуществляется только самим предпринимателем. Однако стоит учитывать и законы местной власти. Поскольку они могут иметь особенности в плане ведения бизнеса в конкретном регионе.

Необходимость регистрации

Если обособленное подразделение ИП имеет по меньшей мере одно место для работы на протяжении не меньше, чем месяц, его необходимо зарегистрировать. Кроме регистрации компании, необходимо также трудоустроить работников, по нормам трудового Кодекса.

При этом обособленным предприятием не могут считаться склады, в которых только хранится сырье или производственная техника, а также в которых нет постоянных сотрудников. Банкоматы, терминалы и прочие аппараты также нельзя считать обособленными. Кроме того, удаленные сотрудники также не считаются.

Должен ли регистрировать ИП новый отдел? При открытии обособленного подразделения необходимо заострить внимание, что организация не имеет статуса представительства или филиала. Нужно при этом уточнять наличие стационарного места и постоянного рабочего.

Как подается отчет о среднесписочной численности сотрудников за год — подскажутэксперты.

В случае, когда все условия присутствуют, то на протяжении месяца подразделение нужно открывать и регистрировать в налоговой и прочих структурах. Причем оплата налогов будет производиться по месту регистрации основной фирмы и с учетом ее системы налогообложения. Это может быть УСН или ЕНВД.

Порядок открытия обособленного подразделения ИП

Обособленное подразделение обычно открывается в других регионах, в которых предприниматель хочет получить новых клиентов и увеличить прибыль. При этом процесс открытия подробно прописан в статье 23 Налогового Кодекса РФ.

Сама процедура не очень сложная и занимает минимум времени. Вначале необходимо создать непосредственные рабочие места и зарегистрировать их у налоговиков. А по месту открытия нового подразделения предпринимателю необходимо предоставить паспорт и письменное заявление, в котором указана цель — открытие нового подразделения.

Статья 23. Обязанности налогоплательщиков (плательщиков сборов, плательщиков страховых взносов)

Закон допускает вариант с созданием филиала и его последующей регистрацией. Узаконить его необходимо не позже, чем через месяц после открытия, в противном случае могут быть применены штрафные санкции в виде материального взыскания и пени.

В ФНС подразделение будет поставлено на учет в течение недели после подачи документов. Если же открытый филиал впоследствии переносится в другой населенный пункт, то перед этим необходимо закрыть старое предприятие.

Обособленные подразделения подлежат регистрации не только в налоговой, а также в Пенсионном фонде и Фонде соцстрахования. Эти инстанции нужно пройти в обязательном порядке тем, кто имеет открытый банковский счет, с которого и делаются выплаты работникам.

Не производить регистрацию можно только тогда, когда нет ни одного рабочего места. А при закрытии подразделения необходимо подать соответствующие документы в налоговую в течение 3-х дней.

Как платить налоги

Каждое подразделение подразумевает уплату налогов отдельно от главного офиса. Согласно Налоговому кодексу РФ, пункту 2 статьи 346.28 открытие любого подразделения временщиком подразумевает постановку на учет в налоговую по ЕНВД.

Данный вид налогообложения зависит от муниципалитетов и округов городского значения. Об этом говорится в пункте 1, статьи 346.26 НК РФ. Пункт 3 этой же статьи разрешает этим региональным муниципальным органам устанавливать разные базовые доходные коэффициенты. Из-за этого, документация и бухгалтерия в двух регионах будет оформляться по-разному.

Однако Минфин говорит о том, что можно становится на учет только по главному отделению и сдавать отчетность в одну налоговую службу. Об этом же свидетельствует информация, которая содержится в Налоговом кодексе РФ пункте 2, статьи 346.28.

Но в таким случае могут возникнуть разногласия с ФСС. Поэтому стоит учитывать такой момент как месторасположение. При открытии обособленного отдела в одном городе могут отличаться районы. Тогда не стоит регистрировать отдельную вмененку.

В остальных ситуациях отдельный учет — обязателен. Он поможет избежать путаницы и споров с налоговыми органами. С 2013 года предприятия могут добровольно выбирать ЕНВД. В связи с этим бизнесмен может использовать как одну систему налогообложения для всех подразделений, так и разные в каждом отдельном случае.

Учёт по ЕНВД

Расчет суммы должен быть оформлен начиная с первого дня создания подразделения. При этом если организацию снимают с ЕНВД, то расчет производится за период с первого дня регистрации до момента завершения использования системы.

Бывают ситуации, при которых отдел был поставлен на учет не в первый день месяца. Тогда расчеты будут осуществляться по другой формуле.

При ЕНВД сумма за месяц рассчитывается из базовой доходности, умноженной на физический показатель. Эту цифру следует разделить на количество дней в месяце, умноженных на количество дней фактической работы предприятия.

От открытия обособленного отдела в том же регионе, где и главный офис, будет меняться физический показатель. При этом учет ведется с начала месяца. Оплатить все следует до 25 числа месяца, который следует за отчетным периодом.

С точки зрения юридических норм и законных актов, обособленных предприятий у ИП быть не может. Но это не значит, что на практике предпринимателю запрещено заводить представителей, открывать новые торговые точки. Для этого даже не нужно уведомлять госорганы.

Правила проведения налоговой проверки контрагента описаны здесь.

Таблица отличий филиала от обособленного подразделения представлена далее.