В начале января 2012 года была введена новая форма для счетов-фактур, которые применяются для осуществления расчетов по налоговым сборам на добавочную стоимость. Данный документ представляет собой форму установленного образца, которая выписывается продавцом после реализации товара или оказания услуг.

Форма выступает в качестве прямого основания для принятия к вычету или возмещению НДС. В соответствии со статьей 169 действующего Налогового Кодекса РФ каждый налогоплательщик должен в обязательном порядке выставить счет-фактуру и вести на его основе специальную книгу учета.

Для понимания особенностей счетов-фактур необходимо ознакомиться с особенностями документа, с порядком его оформления, с установленным принципом нумерации, с порядком работы с электронным форматом, со сроками и способами подачи, а также со случаями аванса или отказа в принятии.

Особенности

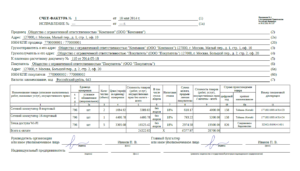

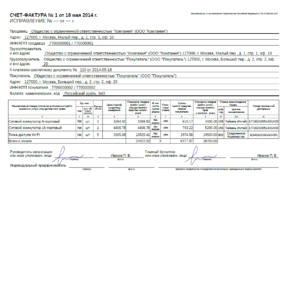

Бланк для счета-фактуры должен быть обязательно составлен корректно – это является основным требованием для последующего расчета НДС. Соответствующий документ имеет строгую, установленную действующим законодательством, форму. Счет-фактура состоит из шапки бланка и основной табличной части.

При заполнении шапки необходимо указать актуальный номер документа или его исправленного варианта, а также кодификацию платёжного бланка вместе с названием валюты, которой оплачивается сделка. Помимо прочего, указывается информация об отправителе и получателе груза.

Что касается табличной части, то она заполняется сведениями о товаре, его единице измерения, стоимости с учетом налогового сбора и так далее. В данной части также стоит указать наименование единицы измерения объекта и его кодификацию из ОКЕИ, если соответствующий товар был ранее внесен в реестр уполномоченными лицами. В случае его отсутствия в соответствующей графе ставится прочерк.

Образец счёта-фактуры может получить каждое заинтересованное лицо в территориальном отделении налоговой службы. При составлении бланка важно удостоверится в том, что название объекта на каждом конкретном листе указано одинаково.

Оплата услуг осуществляется после оформления соответствующего счета. Все без исключения операции производятся на основании заранее заключенного двустороннего соглашения. Все заинтересованные в оформлении товаров и услуг организации или лица должны не допускать пропуска установленных законодательством сроков.

Порядок заполнения образца счёта-фактуры

Образец счета-фактуры заполняется следующим образом:

| Графа «Счет-фактура №» | В ней указывается порядковый номер счета. В соответствии с новыми поправками в законодательстве управляющие организациями могут совершать дополнение основного номера собственным индексом. |

| Графа исправлений | Необходимо выбрать соответствующее ситуации значение. При первоначальном заполнении счета-фактуры нужно оставить значение по умолчанию. В случае выбора значения «вносились», в поле исправления необходимо указать порядковую кодификацию исправления и проставить дату совершения. |

| Поле с авансовыми платежами | Нужно выбрать положительное значение, если соответствующий счет составлялся на аванс. |

| Графа с валютной документацией | Необходимо выбрать актуальное наименование валюты, которая используется в конкретном случае для всех перечисленных в рамках счета товаров. Важно указать специальный цифровой код в соответствии с положениями, содержащимися в государственном классификаторе валют. |

| Таблица расчетно-платежного документа | Вносятся все номера и даты оформления соответствующей документации, по которой были получены средства за оплату товаров или услуг. |

| Раздел с информацией о продавце | Выбирается значение организации в случае, если оформлением данного документа занимается индивидуальный предприниматель или юридическое лицо. |

Стоит отметить, что образец можно скачать бесплатно с официального сайта Федеральной Налоговой Службы.

Дополнительные условия

Принцип нумерации

Порядок нумерации счетов фактур не устанавливается, а организации не могут принять его в самостоятельном порядке с помощью закрепления в учетной политике.

Ключевым условием в данных рамках является правильная нумерация и присвоение индивидуальных номеров их бланкам в порядке возрастания. Основной целью общей нумерации является борьба с теми лицами или организациями, которые осуществляют выписку документации незаконно.

Оформление соответствующей документации может быть оформлена в программе Microsoft Word.

Новые установленные правила содержат в себе перечень ситуаций, в рамках которых допускается применение составных номеров:

- если документ был сформирован обособленным подразделением организации;

- если реализация была осуществлена доверительным управляющим;

- если реализацию осуществил член простого товарищества.

Стоит отметить, что особой формы счетов на аванс не существует, а их нумерация осуществляется по всем фактурам в организации. В случае необходимости к авансовым бланкам может быть добавлено буквенное обозначение. Неправильная нумерация не предусматривает ответственность административного или уголовного характера.

Соответствующие счета формируются на каждый конкретный документ реализации товаров, которые облагаются налогом на добавочную стоимость. Корректное заполнение документа может помочь покупателю принять налог к вычету. Именно поэтому важно понимать ключевые особенности формирования.

Для перевода платежей в бюджетную систему РФ код УИН необходимо указывать в поле «Код» ПП.

Для перевода платежей в бюджетную систему РФ код УИН необходимо указывать в поле «Код» ПП.Образец заполнения бухгалтерской справки можно найти на далее.

Правила для корректировочного бланка

Корректировочный бланк заполняется следующим образом:

- В первой строке указывается порядковый номер и актуальная дата формирования корректировочного счета, который, в свою очередь, применяется при расчетах по налогу на добавочную стоимость – все порядковые номера должны начисляться в порядке хронологической последовательности.

- В случае, если компания реализовала товары или услуги, а составлением соответствующей документации занималось обособленное подразделение, то в данном случае порядковый номер корректировочного документа дополняется специальным цифровым индексом, который был утвержден предприятием.

- Если реализацию товаров или услуг осуществляет участник товарищества, то также должен быть указан индивидуальный цифровой индекс.

- В строке 1а указывается номер внесенного в бланк исправления и конкретная дата внесения такого исправления – до осуществления исправлений в соответствующей строке должен быть в обязательном порядке проставлен прочерк.

- В пункте 1б указывается номер и дата оформления счета фактуры, непосредственное отношение к которому имеет исправительный бланк.

Работа с электронным форматом

В каждом конкретном случае ключевым преимуществом документооборота в электронном виде является повышенная скорость и оперативность. Раньше для обмена документацией между предприятиями, которые находились в разных регионах страны, требовалось достаточное количество времени. Однако теперь, с возможностью электронного обмена данными, на аналогичную операцию может быть потрачено не более пяти минут.

Помимо прочего, стоит отметить факт того, что существенно сокращается статья расходов организации на канцелярские нужды. Организации, которые решили осуществлять документооборот исключительно в электронной форме, должны учитывать факт того, что с 1 апреля 2020 года начал действовать приказ, который содержит в себе новые правила обмена информацией.

В соответствии с новыми положениями, которые содержатся в специальном приказе правительства:

- вся документация, предоставляемая в пользу другой организации в электронном виде, должна быть удостоверена с помощью цифровой подписи;

- отправление извещения о получении теперь не требуется – однако такой документ может быть передан продавцу по первому требованию;

- появилась возможность прикрепления к основному счету-фактуре дополнительной информации.

Поправки, внесенные в законодательство, предусматривают изменение терминов при выставлении электронных счетов. Теперь вместо термина «счет-фактура» используется «счет-фактура в электронном виде». Электронная форма применяется практически всеми организациями.

Сроки и способы передачи

На начальном этапе заказчики и исполнители для формирования двусторонних отношений подписывают специальное соглашение об оказании услуг. Такой договор определяет все актуальные условия в рамках сделки. После оказания услуги исполнитель должен в обязательном порядке отчитаться перед заказчиком путем предоставления специального акта о завершении процесса.

Заказчик должен осуществить передачу счета-фактуры в течение пяти рабочих дней с момента подписания акта всеми заинтересованными сторонами. Стоит отметить, что данный срок не может быть нарушен ни при каких обстоятельствах. При этом, фактическая дата формирования счета-фактуры может приходиться на любой день установленного законодательством временного промежутка.

Действующее федеральное законодательство предусматривает передачу счета-фактуры как в письменной, так и электронной форме. Последняя может быть применена в случаях, когда обе стороны в рамках заключенного ранее соглашения были подключены к единому оператору, который занимается оказанием соответствующих услуг.

Как заказчик, так и агент-исполнитель должны в обязательном порядке иметь необходимое оборудование для передачи или приема специальной документации в электронном виде. Также стороны должны позаботится о получении электронной подписи для заверения передаваемых бумаг.

Стоит отметить, что стороны соглашения должны оформить письменный вариант договора о том, что обмен счетами-фактурами будет осуществляться исключительно в письменном виде. Если все эти условия соблюдаются, то счета могут передаваться посредством электронной рассылки. Исправление и корректировка возможны через установленное оборудование. Это приобрело в последнее время особую популярность благодаря скорости проведения операций и удобству.

Что касается бумажной формы документооборота, то она доступна для всех организаций. Если стороны договора используют бумажный вид, то исполнитель должен в каждом конкретном случае получать два экземпляра. В первом проставляется подпись главного бухгалтера, после чего документ передается в пользу заказчика для использования при возмещении НДС. Второй экземпляр заносится в журнал продаж и направляется на хранение.

Случаи аванса или отказов

В случае получения от заказчика аванса за оформление товара или услуги, которые будет переданы получателю, исполнитель должен в течение пяти рабочих дней осуществить формирование счета-фактуры без заполнения следующих полей:

- 3-4 строки, где в других случаях должны быть указаны все актуальные реквизиты отправителя и получателя груза;

- пункты 2, 2а, 3 и 4 – информация о стоимости и количестве, а также об единице измерения;

- пункт 5 – в остальных случаях указывается стоимость без НДС;

- пункт 6 – актуальный уровень акциза;

- пункт 10, 10а и 11 – информация о товарах импортной группы.

Стоит отметить, что не рекомендуется оставлять поля пустыми – они должны быть в обязательном порядке заполнены прочерками. При отсутствии прочерков территориальная налоговая служба не примет счет-фактуру. Однако в данной ситуации не исключено некорректное внесение сведений в пустые поля.

Стоит рассмотреть одну поправку, принятую в 2020 году. В пункте 6 можно вместо прочерка проставить запись «без акциза». При получении соответствующего счета от исполнителя заказчик должен проверить актуальность и правильность оформления всех реквизитов. Отсутствие любой информации может привести к отказу о вычете налогового плана.

Например, ошибки при оформлении актуальных реквизитов ИНН и КПП сторон соглашения является поводом для непринятия счета.

Стандарты ISO гарантирует, что продукты или услуги являются качественными и надежными.

Стандарты ISO гарантирует, что продукты или услуги являются качественными и надежными.

Как связаны между собой добавочный капитал, резервный капитал и нераспределенная прибыль — расскажем здесь.

Как правильно отразить уменьшение или увеличение уставного капитала в бухгалтерском балансе — специалисты объяснят вот тут.