Действующее законодательство предусматривает необходимость выплаты налогов практически с любых видов прибыли, и касается это не только организаций и различных юридических лиц, но и обычных граждан или частных предпринимателей.

При этом устанавливается не только обязанность по выплате, но еще и правила, в соответствии с которыми нужно перечислять указанные суммы в государственный бюджет, а в противном случае, соответственно, на физическое лицо будут накладываться соответствующие штрафы и другие виды санкций.

Именно поэтому важно знать, какие установлены сроки уплаты НДФЛ в 2020 году и как правильно начислять эти суммы.

Законодательная база

В первую очередь стоит отметить тот факт, что НДФЛ выплачивается только физическими лицами, но при этом каждое физическое лицо должно знать о том, какие правила установлены действующим законодательством, может предусматриваться для всех остальных категорий налогоплательщиков.

Сам порядок, в соответствии с которым должна рассчитываться и оплачиваться сумма налогов, нужно знать и понимать всем юридическим лицам, так как они относятся к категории налоговых агентов. Это относится к тому, что именно в их обязанности входит удержание налогов с физических лиц, которые выплачивают ежемесячную зарплату.

В соответствии с нормами статьи 232 Налогового кодекса, налоговые агенты должны подавать в Налоговую службу определенные данные, включая сумму НДФЛ, которую нужно будет начислять и удерживать, а также о прибыли физического лица, рассчитанной в указанном истекшем периоде. Помимо этого, стоит отметить тот факт, что в соответствии с Налоговым кодексом срок перечисления НДФЛ ограничивается первым апреля того года, который идет за отчетным. Если же сроки уплаты задерживаются, то в таком случае работодатель будет нести административную ответственность.

Статья 232. Обязанность стороны трудового договора возместить ущерб, причиненный ею другой стороне этого договора

Кто должен платить

Для исключения каких-либо санкций нужно правильно понимать, кто должен заниматься оформлением декларации и соблюдением установленных сроков.

В частности, в данном случае речь идет о следующих категориях:

- лица, не имеющие статуса налоговых агентов, но при этом получающих доходы в соответствии с гражданско-правовыми соглашениями;

- лица, использующие в качестве основного вида заработка сдачу недвижимого имущества в аренду;

- лица, ведущие предпринимательскую деятельность, но при этом не оформляющие статус юридического лица;

- лица, получившие в качестве прибыль определенную сумму выигрышей;

- лица, получившие какие-либо средства или ценные бумаги в качестве подарка;

- лица, получающие прибыль не на территории России, но при этом сохраняющие за собой статус налоговых резидентов РФ;

- лица, получившие прибыль за счет наличия у них права на долю уставного капитала той или иной компании;

- лица, получающие прибыль от ведения предпринимательской деятельности.

Категория лиц, являющихся сотрудниками каких-либо организаций, не должна начислять налог на доходы физических лиц самостоятельно, так как вместо них данная операция проводится налоговыми агентами.

Как изменились сроки уплаты НДФЛ в 2020 году

У уполномоченных лиц далеко не всегда получается выступать в роли налогового агента для того, чтобы полноценно взыскивать налоги на доходы физических лиц по каким-либо причинам. В такой ситуации оплата налога на доходы физических лиц будет осуществляться самим получателем, то есть физическим лицом, причем раньше устанавливались сроки по выплате данных сумм до 15 июля того года, который идет за расчетным.

В соответствии с Федеральным законом №396-ФЗ, который был принят 29 декабря 2020 года, изменился срок уплаты налогов в 2020 году, и теперь он продлевается до 1 декабря. Таким образом, поправки в действующее налоговое законодательство вступают силу с того момента, как должен уплачиваться налог за прошедший 2020 год.

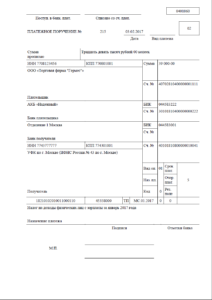

Если по тем или иным причинам налоговому агенту не удалось удержать налог с физического лица, то в таком случае он должен заранее подать информацию о доходах в справке, составленной по форме 2-НДФЛ, и сделать это нужно до 1 марта. Помимо этого, в верхней части указанного документа должен указываться признак №2.

Скачать образец заполнения нулевой формы 2-НДФЛ

Важные замечания

Чтобы не столкнуться с какими-либо проблемами в процессе перечисления налога, лучше всего заранее ознакомиться с основными особенностями проведения этой процедуры, которые могут помочь избежать ошибок и проблем со стороны контрольных органов.

Назначенные периоды

Налоги с зарплаты физических лиц должны оплачиваться на протяжении одного дня после того, как был перечислен оклад. При этом большинство экспертов рекомендует проводить данные платежи одновременно, чтобы не забыть, причем специалисты рекомендуют перечислять сумму налога в том размере, в котором он удерживается из зарплаты, и делать это раньше срока крайне не рекомендуется, так как сотрудники налоговых органов признают в качестве налогов те средства, которые удерживаются из оклада, а не выплачиваются из своих средств.

Сроки, установленные для перечисления налогов с отпускных выплат и пособий, в 2020 году можно корректировать на свое усмотрение. Если компания имеет относительно небольшой штат, и бухгалтеру достаточно удобно оплачивать подоходный налог вместе с больничными и отпускными, он имеет право поступать именно так.

Компании, использующие расчет в натуральном виде, могут перечислять нужную сумму налога не позднее того дня, который идет за датой перечисления материальных ценностей. Если же получатель трудоустроен, налог нужно начислять вместе с начислением подарка, а в казну переводить вместе с налогами с ближайшей заработной платы.

Помимо всего прочего, компании имеют право выплачивать определенную прибыль и своим акционерам, и подобная прибыль также облагается НДФЛ. Частным предпринимателям и самозанятым гражданам нужно перечислять выплаты до 15 июля, 15 октября и 15 января путем внесения авансовых платежей.

Пособие по беременности и родам не облагается НДФЛ (п. 1 ст. 217 НК РФ). Поэтому исчислять и удерживать с него налог не нужно.

Пособие по беременности и родам не облагается НДФЛ (п. 1 ст. 217 НК РФ). Поэтому исчислять и удерживать с него налог не нужно.

Узнайте какой налоговый период 2-НДФЛ из статьи.

Коды и размеры выплат

Специалисты Налоговой службы добавили также новые вычеты, а главным изменением в кодах является добавление новых кодов, которые указываются для премиальных выплат – «2002» и «2003».

Коды вычетов же выглядят следующим образом:

| Установленный код | Описание |

| 126 | На первого несовершеннолетнего ребенка, а также на каждого ребенка, возраст которого составляет менее 24 лет и который проходит обучение на очной форме. |

| 127 | На второго несовершеннолетнего ребенка, а также на каждого ребенка, возраст которого составляет менее 24 лет и который проходит обучение на очной форме. |

| 128 | На третьего и каждого следующего несовершеннолетнего ребенка, а также на каждого ребенка, возраст которого составляет менее 24 лет и который проходит обучение на очной форме. |

| 129 | На несовершеннолетнего ребенка-инвалида I или II группы, а также на каждого ребенка, возраст которого составляет менее 24 лет и который проходит обучение на очной форме. |

| 130 | На первого несовершеннолетнего ребенка, а также на каждого ребенка, возраст которого составляет менее 24 лет и который проходит обучение на очной форме, и при этом находится на попечении опекунов или приемных родителей. |

| 131 | На второго несовершеннолетнего ребенка, а также на каждого ребенка, возраст которого составляет менее 24 лет и который проходит обучение на очной форме, и при этом находится на попечении опекунов или приемных родителей. |

| 132 | На третьего и каждого следующего несовершеннолетнего ребенка, а также на каждого ребенка, возраст которого составляет менее 24 лет и который проходит обучение на очной форме, и при этом находится на попечении опекунов или приемных родителей. |

| 133 | На несовершеннолетнего ребенка-инвалида I или II группы, а также на каждого ребенка, возраст которого составляет менее 24 лет и который проходит обучение на очной форме, и при этом находится на попечении опекунов или приемных родителей. |

https://www.youtube.com/watch?v=t7WPSpfjqh0

Условия для юрлиц

Для юридических лиц в 2020 году действует новое правило, в соответствии с которым перечисление НДФЛ должно осуществляться не позднее того дня, который идет за днем выплаты дохода. Таким образом, нет никакой разницы в том, как именно перечисляются средства, важен только факт начисления зарплаты, в связи с чем расчет в любом случае должен осуществляться не позднее следующего дня после того, в котором работнику была выплачена зарплата.

Последствия нарушений

При игнорировании установленных сроков для перечисления налогов на доходы физических лиц на компанию могут быть наложены соответствующие штрафы. При этом может накладываться ответственность как на физических лиц, так и на тех, кто является их налоговыми агентами. Стандартно штраф начисляется в виде 20% от суммы платежа.

Помимо этого, предусматривается возможность начисления пени, сумма которой составляет 1/360 от ставки рефинансирования, принятой Центральным банком. Она начисляется в том случае, если налог был удержан с зарплаты, но не перечислен в бюджет.

Ставку НДФЛ с дивидендов можно посмотреть тут.

Здесь можно вычислить подоходный налог онлайн.