Каждое открывающееся предприятие или ИП, когда проходит процедуру регистрации в территориальном отделении налоговой, должен определиться с налоговым режимом, который будет использоваться. Обычно СХД, предполагая виды деятельности, которыми планирует заниматься, вносит их в заявление при регистрации, и одновременно выбирает систему налогообложения (СН).

Существуют ситуации, когда СХД уже выбрал систему и работает какое-то время, а потом желает сменить налоговый режим. Он может осуществить переход с УСН на ЕНВД, с общей СН на упрощенную, использовать совмещение двух систем по разным видам деятельности, т. е. выбрать наиболее подходящий вариант. Например, некоторым ИП подойдет патентная СН, а фермерские хозяйства могут использовать единый сельскохозяйственный налог (ЕСХН).

От выбранного налогового режима будет зависеть в дальнейшем, какую отчетность придется формировать СХД, какие уплачивать налоги, возможность использования различных льгот, предоставляемых законодателем. Учредители предприятия или ИП выбирают налоговый режим самостоятельно.

Так, если общая СН подходит всем СХД, то льготные режимы типа УСН и ЕНВД разрешается применять только при определенных условиях. При выборе будет играть роль не только вид(ы) хозяйственной деятельности, но и количество нанятых сотрудников, размеры годового дохода, его соотношение к издержкам, наличие основных средств, другое.

Сегодня законодатель разрешил СХД переходить на единый налог на вмененный доход (ЕНВД) добровольно, но некоторые предприятия могут осуществлять такую деятельность, что власти обяжут их перейти на «вмененку». По закону переход должен осуществляться только с нового отчетного периода (календарного года), но возникают ситуации, когда использовать ранее выбранный налоговый режим становится невозможно.

Так, при потере возможности использовать льготный режим УСН субъекту ХД придется перейти на ОСНО, а затем только на «вмененку». Для перехода СХД подает заявление в налоговую по месту регистрации. Но прежде чем выбирать ЕНВД, необходимо уточнить, можно ли его применять.

Льготным режимом не могут пользоваться:

- общеобразовательные учреждения и предоставляющие услуги соцобеспечения, здравоохранения;

- предприятия, сдающие в аренду АЗС, в том числе и газовые;

- крупные налогоплательщики;

- организации, имеющие больше 100 наемных работников;

- другие.

Центральные требования

СХД, которые рассматривают ЕНВД, как льготный режим, который помогает уменьшить их затраты на уплату налогов, а также предоставит другие возможности для развития бизнеса, должны знать:

- кто может использовать эту систему;

- когда разрешается на нее переходить;

- другие моменты, которые освещает законодатель.

Кто может

Для выбора упрощенной СН СХД необходимо иметь меньше 100 наемных работников и не более 100 млн руб. основных средств на остатке. Если предприниматель не обязан работать на иной СН, он может выбрать эту. Малому предприятию необходимо иметь доходы менее 45 млн руб. за 9 месяцев, чтобы ему разрешили перейти на льготный режим.

Если по результатам года СХД получит доходы, которые превысят допустимую норму, то право на использование УСН у него отнимется. При использовании «вмененки» ИП или ООО ограничение на получение доходов в отчетном периоде не налагается.

Но существует определенный перечень видов ХД, указанный в НК, в ст. 346.26, которыми необходимо заниматься, чтобы получить разрешение перейти на ЕНВД, например, оказание услуг:

- ветеринарных, бытовых, ремонтных, в том числе по техобслуживанию;

- перевозки грузов и пассажиров при наличии до 20 машин в автопарке;

- автостоянок;

- розничной торговли на площадях не более 150 кв. м.;

- общественного питания;

- рекламных;

- аренды помещений под торговые залы или общепит;

- другое.

Статья 346.26. Общие положения

Когда это реально

Необходимое условие регистрации ЕНВД – подача заявления, сделать это можно по месту регистрации СХД или осуществления деятельности.

Для перехода необходимо соблюсти некоторые сроки:

- Заявление о переходе подается до 5 января года, который следует за отчетным, когда СХД уже применял УСН. В то же время это заявление подается в течение 5 дней с даты, как начала осуществляться деятельность, попадающая под налогообложение по ЕНВД, т. е. ее можно начинать с 1 января.

- Прошение об отказе от УСН подается до 15 января. Если это заявление не будет подано вовремя, СХД останется на «упрощенке» до конца года или до момента, пока его деятельность будет попадать под этот налоговый режим.

Может произойти ситуация, когда налогоплательщик, находясь на УСН, теряет право на использование данной системы по разным причинам, указанным в ст. 346.12. Он обязан сообщить об этом в налоговую в течение 15 дней по окончании квартала, в котором он потерял это право.

За этот квартал и последующие ему придется начислять налоги согласно общей СН до конца календарного года. Законодатель не предусматривает смены «упрощенки» на ЕНВД в течение года в любом случае. Но теперь с начала года потребуется подать прошение о переходе на ЕНВД, но не с УСН, а с общей СН.

Законы и нововведения

Законодатель разъясняет, что при переходе с одной СН на другую у СХД могут возникнуть ситуации с начислением налога, например:

- Налогоплательщик находится на УСН и реализовывает продукцию, но оплату от покупателя получает после того, как переходит на ЕНВД. Дебиторская задолженность у него возникает, когда он находится на УСН, но уплачивать налог ему необходимо будет только по «вмененке». Потому что доход будет получен в налоговом периоде, который попадает под ЕНВД.

- СХД, применяющий УСН, получает предоплату за товар, который реализовывает после того, как переходит на ЕНВД. Налог на поступившую предоплату необходимо начислять за квартал, когда она была учтена на бухучете, и рассчитывать согласно УСН.

- Когда планируется переход с начала года на ЕНВД, но в данном налоговом периоде необходимо еще работать на УСН, то придется приобретать кассовый аппарат, даже на 1–3 месяца. Эта ситуация касается СХД, деятельность которых связана с наличными расчетами.

Оформленные заявления от ООО принимаются на бланке ЕНВД-1, а от ИП – ЕНВД-2. Для уведомлений об отказе от использования УСН применяется бланк № 26.2-3. Если СХД работает на УСН, но желает использовать другие виды ХД, попадающие под ЕНВД, то прошение подается в течение 5 дней с начала их осуществления.

В данном случае произойдет совмещение налоговых режимов. Законодатель считает, что началом осуществления ХД является, например, начало розничной торговли или оказание услуг.

Что стоит знать

Уплата налогов в 2020 году – это прямая обязанность СХД, независимо от формы собственности. Она возникает с момента, как субъект прошел госрегистрацию и стал налогоплательщиком. Но порядок начисления и уплаты налогов, других обязательных сборов зависит от того, какой налоговый режим он выберет.

Дополнительно предприятия обязаны учитывать доходы и расходы, составлять баланс, предоставлять налоговую декларацию и другие отчеты в НС. Предприниматели, например, освобождены от формирования баланса, но отчеты они сдают так же, как и предприятия. Отчетность СХД сдается по месту регистрации или ведения коммерческой деятельности, т. е. в территориальное отделение НС.

Декларация по единому налогу представляется ежеквартально до 20 числа месяца, следующего за отчетным кварталом.

Когда СХД применяет две СН, он отдельно:

- ведет бухучет;

- формирует отчетность;

- начисляет и уплачивает налоги.

После перехода на ЕНВД налог придется вычислять не от фактических доходов, а предполагаемых с учетом возможных издержек. Для расчета налоговая использует данные, которые были представлены за предыдущий период.

Рассчитывая авансовый платеж, НС формирует уведомление и отсылает его налогоплательщику, оплату он должен сделать до 25 числа месяца, следующего за отчетным кварталом. Затем по результатам сданного отчета происходит корректировка задолженности по единому налогу перед бюджетом, может оказаться, что некоторую часть средств необходимо СХД возвращать.

При расчете суммы налога к оплате применяются корректирующие коэффициенты, они называются дефляторами.

Порядок перехода с УСН на ЕНВД и обратно

Порядок перехода одинаков для всех СХД, единственное, что начиная с 2013 г. они получили возможность это делать добровольно.

Как осуществляется переход:

| С УСН на ЕНВД |

|

| С ЕНВД на УСН | Субъектам ХД, которые используют ЕНВД, можно перейти на другую СН, в том числе и вернуться на УСН в случае, когда:

Обратный переход осуществляется по такому же принципу, – с начала календарного года. Для отказа от применения ЕНВД в НС юрлица подают заявление на бланке ЕНВД-3, а ИП – ЕНВД-4 в те же сроки, до 5 января года, в котором будет применяться УСН. Но до подачи заявления необходимо представить декларацию и уплатить налог. Когда оформляется заявление об отказе от УСН, указываются конкретно виды деятельности (коды по ОКВЭД), которыми занимается СХД. При оформлении заявления на применение ЕНВД, указываются виды деятельности, которыми СХД планирует или начал заниматься. Образец заполнения заявления по форме ЕНВД-4 Бланк заявления по форме ЕНВД-4 После того как заявление будет принято и рассмотрено налоговой, СХД получит в течение 5 дней письменное уведомление о том, что он поставлен на учет, как налогоплательщик, использующий ЕНВД или УСН. |

Случаи совмещения

Законодатель не запрещает СХД вести учет хозяйственных операций отдельно по видам деятельности, которые могут попадать под обложение налогом по ЕНВД и УСН. В этом случае речь идет о совмещении режимов. Но применяя расчет суммы налога к доходам по отдельным видам деятельности, относящейся к ЕНВД, придется применять УСН к остальным.

ЕНВД для интернет-магазина в 2020 году — лучший выбор, т.к. затраты на налоги при этом минимальные.

ЕНВД для интернет-магазина в 2020 году — лучший выбор, т.к. затраты на налоги при этом минимальные.

Правила расчета ЕНВД для розничной торговли вы можете найти здесь.

Учет ведется отдельно не только налоговый для формирования отчетов, но и первичный бухгалтерский. В случае когда у СХД уже происходит совмещение двух налоговых режимов, для отказа от одного необходимо подать заявление соответствующей формы, но тоже только с начала года, т. е. до 5 января. Налоговая направит СХД уведомление, что он снят с учета указанной СН.

Бланк заявления о переходе на ЕНВД:

На что стоит обратить внимание

Перед прохождением процедуры перехода, следует выяснить, как производится расчет налога и заполняется декларация, что необходимо знать о других СН, возможно ли зарегистрироваться на ЕНВД в середине года.

Детали расчётов

Для самостоятельного расчета ЕНВД необходимо будет проделать несколько действий:

- изучение НК, ст. 346.29;

- определение видов деятельности к показателю базовой доходности;

- расчет суммы предполагаемых доходов.

Для расчета ЕНВД можно применить следующие формулы:

| Налогооблагаемая база (НБ) за квартал | Представляет собой произведение показателей: НБ = БД х ФП х К1 х К2.

Где:

|

| Порядок расчета налога за квартал | ЕНВД = НБ х 15% — ВС

|

По каждому виду деятельности, которая попадает под ЕНВД, нужно рассчитывать сумму налога отдельно.

Как заполнять отчёт

Когда применяются две СН – УСН и ЕНВД, то отдельно придется заполнять 2 налоговых декларации. Отчет по «упрощенке» подается предприятиями до 31 марта, а предпринимателями до 30 апреля. Но, если в каком-либо квартале было утрачено право на «упрощенку», то декларация подается до 25 числа месяца, который следует за ним.

Авансовые платежи по УСН производятся до 25 числа месяца, следующего за отчетным кварталом, а по итогам года в срок представления декларации.

Форма декларации по ЕНВД была изменена законодателем и вступила в действие с начала 2020 г.

СХД заполняет разделы 2–3 и построчно указывает:

- коэффициенты-дефляторы;

- базовую доходность;

- физические показатели.

Декларация по ЕНВД подается до 20 числа, а оплата производится до 25 числа месяца, следующего за отчетным кварталом.

В середине года

Законодатель не предусматривает для СХД переход с УСН на ЕНВД в течение календарного года. Можно только перейти на общую СН, и то в случае, когда по причине нарушения использования льготного режима было утрачено право на «упрощенку».

Данное ограничение не распространяется на ситуации, когда в середине года предприятие открылось, и было зарегистрировано. В таком случае разрешается становиться на учет по ЕНВД в любое время.

Выбор налогового режима

Право принимать решение по выбору СН теряют только СХД, которые совершили нарушение при использовании льготного режима, и поэтому обязаны перейти на ОСНО, другие могут это делать самостоятельно. При принудительном переходе на общую СН предприятие или ИП оплачивает налоги, как вновь зарегистрированный налогоплательщик.

Используя «вмененку» СХД можно перейти на общий режим или упрощенный. При переходе на ОСНО не предусмотрены ограничения, что удобно для СХД, которые совмещали ее раньше с ЕНВД, они просто переводят всю деятельность на общий режим и необходимость раздельного учета отпадает.

Но упрощённая система налогообложения может подойти не каждому СХД, для ее применения законодатель предусмотрел ограничения по видам ХД в гл. 26.2. Поэтому находясь на ЕНВД, необходимо заранее проверить, сможет ли предприятие работать на УСН. Положительным является то, что при переходе с ЕНВД на УСН нет ограничений по доходности.

Плательщики ЕНВД, переходя на УСН, определяют только доходы, полученные от видов деятельности в рамках ОСНО, а это возможно при ее совмещении с единым налогом. Но когда предприятие использует только ЕНВД, без совмещения с ОСНО, то, естественно, доходы, облагаемые по общей СН, отсутствуют.

У предпринимателей ситуация намного проще, они, отказавшись от ЕНВД, легко переходят на ОСНО, УСН или патентную. Но для применения льготных режимов предпринимателями также предусмотрены некоторые ограничения, а патентная система действует не во всех регионах РФ.

Сложные моменты

При переходе на ЕНВД необходимо учитывать некоторые нюансы, например:

- расходы, связанные с приобретением материальных активов и основных средств, не учитываются для расчета налога по ЕНВД, поэтому достаточно ведения бухучета по этим статьям, корректировки делать не придется;

- СХД, применяющим УСН или единый налог на временный доход, не нужно платить НДС, поэтому при смене СН нет необходимости корректировать эти цифры;

- если при использовании УСН не велся бухучет или велся частично, его придется восстановить, т. к. «вмененщики» обязаны полностью вести учет и формировать отчетность;

- для восстановления показателей входящего сальдо на счетах баланса потребуется использовать различную бухгалтерскую документацию;

- при уходе с «упрощенки» на «вмененку» первичное сальдо по каждому в отдельности счету отражается с помощью введения субсчетов.

https://www.youtube.com/watch?v=z9h41gaUla4

Плюсы и минусы

Предварительно, перед тем как предприятие или ИП решит перейти на ЕНВД, необходимо сделать сравнительный анализ всех СН.

К преимуществам применения «вмененки» можно отнести:

- освобождение от налогов – на прибыль, НДС, на имущество, хотя НДС на ввозимую на территорию России продукцию придется оплатить;

- упрощенный вариант ведения налогового и бухучета, когда нет необходимости хранить первичные документы, вести КУ доходов и расходов;

- отсутствие необходимости приобретения кассового аппарата, обслуживание которого стоит СХД расходов;

- условия для совмещения «вмененки» с другими режимами;

- фиксированная налоговая ставка (15%);

- применение корректирующих коэффициентов;

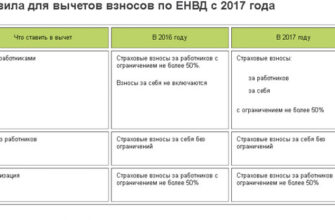

- возможность уменьшения НДФЛ на сумму уплаченных взносов по соцстрахованию, временной нетрудоспособности (юрлица могут уменьшать сумму ЕНВД только на 50%).

Применение данной СН имеет также свои недостатки, например:

- необходимо уплачивать налог даже при убытках в отчетном периоде;

- когда доходность снижается, налоговая ставка остается неизменной;

- физические показатели имеют свои лимиты, установленные законодателем;

- обязанность в некоторых случаях юрлицам применять этот льготный режим, что не дает им права выбора;

- базовая доходность, применяемая для расчета единого налога, часто необоснованна, идет вразрез с фактическими результатами ХД;

- отказ многих плательщиков НДС сотрудничать с СХД, которые применяют ЕНВД.

Одним из существенных недостатков является невозможность перехода на льготный режим в течение отчетного периода. Но очень часто оказывается, что именно середина года является для СХД моментом, когда ему необходимо начать применение льготного режима, потому что полностью меняется направление его бизнеса. Но законодатель фактически обязывает его еще несколько месяцев работать на ОСНО или «упрощенке».

Изменения в декларации ЕНВД в текущем году описаны здесь.

Виды деятельности по ЕНВД в 2020 году вы можете найти по ссылке.