Налоговый кодекс называет плательщиками страховых взносов (СВ) субъектов хозяйственной деятельности – предприятия и предпринимателей, которые обязаны их начислять и перечислять, они же называются страхователями. Но также плательщиками СВ являются физ. лица, не имеющие статуса предпринимателя.

Еще одна категория плательщиков – это лица, занимающиеся частной юридической практикой (нотариусы, адвокаты). У ИП двойной статус, являясь работодателем, он обязан обеспечить медицинское, социальное и пенсионное страхование не только работникам, но и себе. Начисление и оплата обязательных и необязательных взносов предпринимателями вызывает немало споров.

Многие считают, что предприниматель, не ведущий деятельность, не имеет прибыли, поэтому не должен оплачивать обязательные СВ. Но законодатель исходит из других принципов, считая, что гражданин(ка) числится в госреестре ИП (ЕГРИП) независимо от наличия или отсутствия прибыли.

Индивидуальный предприниматель, не имеющий прибыли и не ведущий ХД, фактически по документам не прекращает ее и не снимается с учета. Но никто не мешает ему сняться, а потом зарегистрироваться снова. Поэтому законодатель утверждает, что обязанность выплачивать обязательные взносы у ИП возникает с момента получения статуса и не может быть связана с осуществлением ХД.

При регистрации или в процесс работы ИП имеет право выбрать ЕНВД – льготную систему, когда не требуется вести строгий налоговый учет и бухгалтерский. От оплаты некоторых налогов законодатель освободил предпринимателей, использующих единый налог на временный доход, но обязательные СВ они оплачивают, необязательные – по желанию.

В зависимости оттого, есть у ИП наемные работники или нет, будут отличаться размеры начислений, а также право на включение взносов в состав расходов при начислении единого налога. При отсутствии сотрудников ИП начисляет взносы только на себя. Но отчетность, даже нулевую, ИП на ЕНВД сдает обязательно.

Что это такое

К обязательному страхованию относятся взносы в ПФР, ФСС, Фонд ОМС (Федеральный и территориальный). Добровольные взносы ИП может перечислять в ПФР для увеличения накопительной части пенсии своей и работников, а также в ФСС.

Порядок начисления и уплаты взносов регулируется НК, гл. 34, где говорится, что обязательному страхованию подлежит:

- пенсионное;

- медицинское;

- социальное на случай ВНТ и материнства.

Исключение составляют случаи, указанные в НК, в ст. 430, когда деятельность временно не ведется, например:

- период службы в армии по призыву;

- уход за ребенком (до достижения 1,5 лет, инвалидом);

- присмотр за престарелым близким родственником;

- проживание с супругом-военнообязанным по месту прохождения воинской службы или за границей для работы в дипломатическом представительстве, консульстве РФ в течение не более 5 лет.

Если есть право на льготу у ИП, но доходы от бизнеса все равно получены, то СВ придется уплачивать на общих основаниях.

Существующие варианты

ИП на ЕНВД могут производить расчет СВ:

- не имея работников, значит только на себя;

- имея работников.

В разных случаях начисленные и уплаченные взносы могут быть включены в расходы ИП, но играет немаловажную роль, использует предприниматель только ЕНВД, или совмещает льготный режим с другим. Законодатель указывает, что с момента, как гражданин зарегистрируется, как налогоплательщик, указав определенные виды деятельности, согласно ОКВЭД, он сможет подать заявление на постановку на учёт в качестве налогоплательщика по ЕНВД. Этот момент может произойти в начале развития предпринимательской деятельности или в течение.

После того, как заявление было принято и он получил уведомление от налоговой, что он стал налогоплательщиком, он автоматически становится страхователем, а значит плательщиком обязательных СВ, независимо от того, какой налоговый режим выбрал.

Причем отдельно ему придется уведомить о регистрации в качестве налогоплательщика все фонды и подать заявление на постановку на учет с прилагающимися документами. Если ЕНВД было выбрано в течение предпринимательской деятельности, т. е. спустя время достаточно будет подать заявление только в налоговую. Она самостоятельно уведомит Фонды о том, что налоговый режим у страхователя изменился.

Расчёт на себя

Расчет взносов ИП производит в любом случае, а при отсутствии работников — только на себя. В обязательном порядке ИП на себя, не имея работников, уплачивают взносы в ПФ и ФОМС.

Предприниматели, использующие ЕНВД, не могут оплачивать в обязательном порядке взносы в ФСС за себя, если не имеют других работников. Поэтому они должны будут взять все риски, связанные с заболеваниями и травматизмом на себя, или застраховаться на добровольных началах при наличии трудового договора или гражданско-правового.

Но и в этом случае их ожидают ограничения:

- выплату на случай ВНТ можно будет получить с года, следующего за годом заключения добровольного договора в ФСС;

- взносы должны рассчитываться исходя из МРОТ, что значительно урезает размер пособия на случай ВНТ, а тем более — по беременности и родам.

Расчет взносов производится на ОМС и ОПС согласно формуле:

1МРОТ х 12 месяцев х СТ

Где:

| МРОТ | Установлен в 2020 году равным 7500 руб. |

| СТ | Страховые тарифы (для ОМС – 5,1%, для ОПС – 15% и 26%). |

Взносы по ОМС, например, для всех предпринимателей составляют фиксированную сумму – 4590,00 руб. Взносы предпринимателями уплачиваются, как им удобно, каждый месяц или квартал, единовременно, но целесообразнее это делать ежеквартально.

Экономия для работников

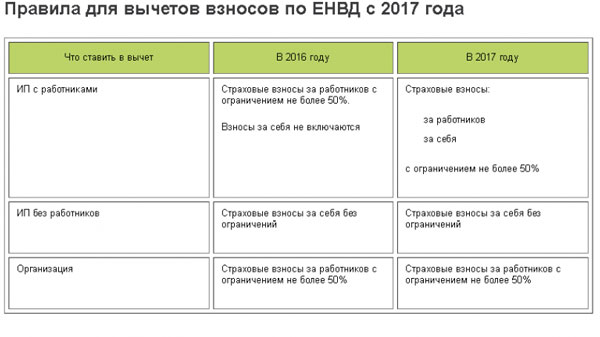

Начиная с 2020 года, законодатель позволил ИП на ЕНВД уменьшать сумму единого налога на СВ, уплаченные за себя и наемных работников. Но вычет не должен составлять больше 50% от исчисленного ЕНВД, а взносы должны быть уплачены в отчетном квартале. Поэтому, имея работников, предприниматель экономит на налоге, который требуется уплачивать в бюджет.

Страховые взносы ИП на ЕНВД включаются в расходы, которые уменьшают размер доходов. Доходы у ИП на ЕНВД считаются не фактическими, а предполагаемыми, которые рассчитывает НС с учетом данных за предыдущие налоговые периоды.

Случай с ПФР

Размер взносов на ОПС зависит от годовых доходов, которые имеет предприниматель.

Они рассчитываются согласно формуле:

- 1МРОТ х 12 месяцев х 26,0% = 23400,00 руб. (когда доходы ИП составляют не больше 300 тыс. руб. в год);

- 1МРОТ х 12 месяцев х 26,0% + доходы свыше 300 тыс. руб. х 1% (для доходов ИП, которые больше 300 тыс. руб. в год).

В ПФ предприниматель за себя не может заплатить больше 187200,00 руб., что является верхним ограничением для уплаты СВ. Формулы представлены для расчета взносов, которые ИП может платить за себя.

Нанятый персонал

Когда ИП работает еще в качестве работодателя, т. е. у него есть наемные работники, то, кроме СВ за себя, ему придется платить за них.

Для расчета размера СВ необходимо применять другие страховые тарифы (СТ):

- 22% для ПФ;

- 5,1% для ФОМС;

- 2,9% для ФСС (работники – резиденты РФ);

- 1,8% для ФСС (работники – не резиденты или работают по патенту);

- 0,2% для ФСС (при страховании от производственных травм).

Если ИП оформился у другого ИП, как наемный работник, то его работодатель оплачивает за него СВ, начисляемые на ФОТ. Но это не освобождает самого предпринимателя уплачивать взносы за себя.

Совмещение с УСН

Если у ИП происходит совмещение двух льготных режимов, то необходимо рассматривать, для какой деятельности были наняты работники.

Если работники приняты для деятельности:

- которая попадает под ЕНВД и в «упрощенке» их нет, то налог по УСН уменьшается на СВ предпринимателя за себя, а по ЕНВД только до половины на сумму взносов, рассчитанных на ФОТ;

- попадающей под УСН, то налог по этому режиму можно уменьшить до половины на СВ за работников, а «вмененный» налог на взносы предпринимателя за себя.

Бухучет ИП на ЕНВД лучше доверять аутсорсинговым фирмам.

Бухучет ИП на ЕНВД лучше доверять аутсорсинговым фирмам.

Срок уплаты ЕНВД за 4 квартал 2020 года указан в этой статье.

Вести учет в этом случае ИП требуется раздельно по двум налоговым режимам (НК, ст. 346.18) и отдельно по расходам и доходам.

Статья 346.18. Налоговая база

Как было до 2020 года

ФЗ № 212 (24.07.09) о страховых взносах действовал до 2020 г. Согласно нему предприниматели, которые не производили выплат наемных работникам, т. е. их не было, уплачивали взносы только за себя, размер взносов был установлен ст. 14. Взносы за работников ИП должен был перечислять согласно тарифам, указанным в ст. 58.2.

С уменьшением размера ЕНВД на сумму СВ до 2020 г. складывалась не совсем понятная ситуация, которую можно рассмотреть с помощью таблицы:

| Есть наемные работники | Нет наемных работников |

| СВ за себя не могут учитывать для вычета из ЕНВД. Взносы за работников, которые наняты для деятельности, попадающей под ЕНВД, можно. Сумма вычета не может быть больше 50% от начисленного единого налога. | Начисляют и уплачивают взносы только за себя, могут всю сумму фиксированных СВ, независимо от доходов, использовать для вычета. Ограничение для размера вычета отсутствует. |

Такое положение, например, шло вразрез с УСН, где было разрешено уменьшать сумму «упрощенного» налога на весь размер СВ, т. е. за себя и за работников. Из такого положения следовало, что ИП, использующие «вмененку» и «упрощенку», работают на неравных условиях.

Доступные операции

Единый налог можно уменьшать за счет уплаченных взносов, но для этого необходимо соблюдать некоторые условия.

Фиксированный размер

Налоговый период для «вмененки» — квартал, ЕНВД рассчитывается по его итогам. Возможность уменьшать единый налог на сумму фиксированных СВ за себя появляется, если их выплачивать каждый квартал. Это необходимо делать до сдачи налоговой декларации, до 20 числа. Если, к примеру, после расчета окажется, что сумма отчислений в Фонды намного больше, чем ЕНВД, то налог можно будет вовсе не платить.

Когда ИП оплачивает взносы за себя только раз в год, тем самым он только увеличивает налоговую нагрузку, потому что вычеты можно применять только в те периоды, когда совершались платежи. Если, например, взносы были оплачены в начале года, то уменьшить ЕНВД можно будет только в 1-м квартале.

Как можно уменьшить

К общим условиям, когда можно проводить уменьшение размера ЕНВД, относятся:

- уменьшать можно сам единый налог, а не размер налоговой базы или вмененного дохода;

- размер вычета в отчетном периоде напрямую зависит от выплат физическим лицам по трудовым договорам и гражданско-правовым;

- вычеты необходимо делать в тех кварталах, в которых уплачивались взносы, независимо от того, за какие периоды они были оплачены;

- при отсутствии работников ЕНВД уменьшается на 100% на сумму взносов, которые ИП заплатил за себя;

- при наличии работников ЕНВД уменьшается на 50% на сумму взносов, уплаченных за них и за себя;

- единый налог уменьшается только на сумму взносов, уплаченных за период, в котором ИП был «вмененщиком».

Есть различные способы для уменьшения единого налога за счет СВ:

| Когда нет работников | Лучше всего ежеквартально ИП вносить платежи за себя. Если окажется, что к концу года размер доходов превышает 300 тыс. руб., то к начисленным взносам за себя необходимо добавить 1% от доходов, которые превышают указанную норму доходности. Сумму в размере 1% можно распределить на два платежа, один заплатить в конце года так, чтобы свести к нулю размер ЕНВД. Другой можно внести в 1-м квартале следующего года и уменьшить размер ЕНВД. |

| Когда есть работники | Вносить обязательные платежи за работников ежемесячно, чтобы уменьшать единый налог ежеквартально. Затем в конце года внести одним платежом всю сумму взносов ИП за себя. Дополнительно по итогам года придется рассчитать взнос в размере 1% в ПФ при доходности свыше 300 тыс. руб. По желанию его можно перечислить в конце года или в 1-м квартале следующего. |

Взносы, которые ИП уплачивает добровольно, не участвуют в вычетах. Для примера можно рассмотреть ситуацию. За 1-й квартал у ИП размер вмененного налога составил 30 тыс. руб. В этом же периоде его взносы составили 9 тыс. руб. (за себя) и 10 тыс. руб. (за работников).

Общая сумма СВ, поступившая в бюджет, составляет 19 тыс. руб. Но вмененный доход можно уменьшить не более, чем на 50 % (1/2), а 19 тыс. руб. по отношению к 30 тыс. руб. будет больше. Поэтому за 1-й квартал ИП обязан заплатить единого налога на сумму: 30 тыс. руб. х 50% = 15 тыс. руб.

Сроки уплаты страховых взносов ИП на ЕНВД

Предпринимателям необходимо знать, как платить различные взносы. Например, если доходы не превышают 300 тыс. руб., то за себя ИП платит взносы до 31 декабря. Понятие о ежеквартальных выплатах у законодателя отсутствует, но ИП может самостоятельно разделить годовую сумму взносов и платить их для удобства каждый квартал. Это даст ему возможность ежеквартально на всю сумму взносов уменьшать единый налог.

При желании до 31 декабря он может один раз в год заплатить всю сумму обязательных платежей. Предпринимателю необходимо самостоятельно выработать политику по оплате фиксированных СВ. Конечно, основную часть взносов лучше платить, когда ожидаются максимальные доходы.

Декларация по ЕНВД не может сдаваться с нулевыми показателями, независимо от наличия или отсутствия доходов. У плательщика единого налога предполагается оплата по итогам каждого квартала. Налог рассчитывается по специальной формуле, а значит, данные заносятся в декларацию.

Сумма взносов в размере 1% от годовых доходов, которые превышают 300 тыс., должна оплачиваться до 31 марта года, следующего за отчетным. Это обозначает, что ее можно оплатить в последнем квартале отчетного периода или в 1-м следующего.

Ответственность

С начала 2020 г. законодатель изменил ответственность за просрочку СВ и несвоевременную сдачу отчетности, если:

- отчет не был подан в установленные сроки, то нарушитель заплатит штрафных санкций 5% от суммы, которую он не уплатил вовремя за каждый месяц (полный или неполный), минимальная сумма штрафа составляет 1 тыс. руб., а максимальная – 30% (НК, ст. 119, п. 1 — Статья 119. Непредставление налоговой декларации);

- был грубо нарушен учет, занижена база для начисления СВ, то размер штрафа должен составить 20% от неуплаченных взносов, минимально – 40 тыс. руб. (НК, ст. 120, п. 3 — Статья 120. Грубое нарушение правил учета доходов и расходов и объектов налогообложения (базы для исчисления страховых взносов));

- произошла неполная уплата или неуплата взносов по разным причинам, то ИП заплатит штрафных санкций 20% от не поступившей в бюджет суммы (НК, ст. 122, п. 1 — Статья 122. Неуплата или неполная уплата сумм налога (сбора, страховых взносов));

- выявлен случай умышленной неуплаты СВ, придется оплатить 40% от неуплаченной суммы (НК, ст. 122, п. 3);

- были представлены недостоверные сведения или неполные и не вовремя в ПФ по персонифицированной отчетности, то за каждое застрахованное лицо, в отношении которого были выявлены нарушения, придется заплатить по 500 руб. (ФЗ № 27, ст. 17).

Если ранее платежи по взносам производились на расчетные счета Фондов, то ИП необходимо знать, куда следует сегодня делать платежи. С момента, как отчетность по страховым взносам перешла под контроль ФНС, перечислять платежи необходимо не в сами Фонды, а на специальные счета территориальных отделений налоговых инспекций.

Интернет-магазин на ЕНВД должен вести свою отчетность в общем порядке.

Интернет-магазин на ЕНВД должен вести свою отчетность в общем порядке.

Как правильно составляется декларация ЕНВД за 4 квартал 2020 года — смотрите здесь.

Отсюда вы можете подробнее узнать про ставки ЕНВД в 2020 году.