Начиная с 2019 года налоговой службой было предусмотрено новое обязательство для налоговых агентов. Теперь им следует подавать отчетность по форме 6-НДФЛ каждый квартал. В данную отчетность должна входить полная информация про физических лиц, ставших получателями доходов от работодателей. Расчет производится состоянием на заключительный день того периода, за который подается отчет.

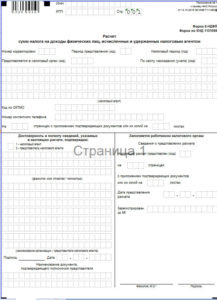

Данный отчет состоит из титульной страницы и двух разделов, первый из которых должен быть заполнен по каждому кварталу нарастающим итогом. Во 2-ом же разделе, согласно разъяснениям налоговиков, должны отображаться операции, произведенные непосредственно в отчетном периоде, то есть только за три месяца.

Неправильное заполнение строк в расчете 6-НДФЛ может стать основанием для наложения штрафных санкций на компанию и ее руководителя. В конце 2019 года налоговая служба пересмотрела свой взгляд на данный вопрос и штраф будет наложен только в том случае, если пострадал бюджет или интересы работника. Санкций не удастся избежать, когда отчет был сдан несвоевременно.

Положение законодательства

В 2019 году налоговое законодательство претерпело определенных изменений: была введена ежеквартальная отчетность по налогу на доход физлиц, которые начислил и удержал налоговый агент, то есть бланк 6-НДФЛ нужно подавать каждые 3 месяца.

При этом по-прежнему предполагается подача справок 2-НДФЛ, то есть начиная с 2019 года работодатели должны подавать не только годовую отчетность, но и квартальную. Данное положение зафиксировано в статье 230 Российского Налогового кодекса. К заполнению новой формы у специалистов, которые отвечают за это в каждой компании, возникает масса вопросов.

Порядок и методы предоставления

Подавать отчетность по форме 6-НДФЛ должны все компании и частные предприниматели, которые имеют статус налогового агента согласно нормам законодательства.

В пункте 2 230 статьи НК приведен перечень особ, которые должны подавать отчет, среди них:

- юр. лица;

- индивидуальные предприниматели;

- частные нотариусы;

- адвокаты и прочие специалисты, которую занимаются частной практикой.

Порядок подготовки документа предполагает формирование расчета по всем гражданам, которым налоговый агент выплачивал доходы. Исключение составляют физические лица, получившие доход по контрактам купли-продажи или контрактам, в рамках которых особы выступают как индивидуальные предприниматели.

Общее правило устанавливает, что налоговый агент должен подать 6-НДФЛ в налоговую службу по месту взятия на налоговый учет.

Статья 230. Обеспечение соблюдения положений настоящей главы

Для некоторых налоговых агентов Налоговый кодекс устанавливает особенные правила сдачи отчетности:

- компании, которые имеют обособленные подразделения, должны подавать отчет в налоговую по месту расположения таких подразделений, если физические лица получали доходы от данной структуры;

- компании, которые относятся к крупным налогоплательщикам, сдают отчет в налоговую по месту постановки на учет в качестве крупнейшего плательщика налогов или же по месту постановки на учет отдельных подразделений компании;

- частные предприниматели, которые применяют ЕНВД и ПСНО, подают отчет в налоговую по месту учета в связи с деятельностью, которая облагается соответствующим налогом.

Согласно приказу Российской Налоговой службы отчет можно подать несколькими способами:

- при личном обращении или посредством услуг представителя, датой подачи отчета станет дата посещения налоговой для сдачи отчета;

- посредством почтового отправления, в этом случае датой предоставления отчетности будет считаться дата отправки письма с описью вложения;

- в электронном виде по специальным каналам связи.

Отчет на бумажном носителе может быть подан налоговым агентом в том случае, если численность сотрудников предприятия, которые получают доход, не больше 25 человек.

Что важно помнить про оформление

Объяснение от ФНС

Налоговая служба в феврале 2019 года в своем письме дала разъяснения относительно того, как происходит заполнение строк в расчете 6-НДФЛ. Раздел один за каждый квартал должен заполняться по принципу нарастающего итога. Во втором же разделе указываются исключительно выплаты за три последних месяца периода.

В том же письме налоговиков содержится напоминание о том, что в качестве даты получения особой дохода в виде оплаты труда, принято считать заключительный день месяца, за который начислили заработную плату/премию в результате выполнения человеком его служебных обязанностей.

Начисленная сумма налога должна быть удержана налоговым агентом из доходов плательщика налога непосредственно в момент их выплаты. Налог при этом должен быть обязательно перечислен в бюджет не позже, чем на следующий день после совершения выплаты физической особе.

Когда речь идет про выплату сотруднику пособия по временной утрате трудоспособности, в том числе пособия по уходу за больным малышом, а также отпускных, налог на доходы физических лиц перечисляют до конца того месяца, за который производилась выплата.

Периоды и отражение задолженности

Как происходит отражение задолженности в бланке 6-НДФЛ, можно рассмотреть на примере: организация 15 мая 2019 года произвела частичную выплату задолженности по заработной плате своим работникам за декабрь 2019 – март 2019 года.

При заполнении формы отчета нужно руководствоваться такими письмами налоговой службы:

| Письмо № БС-4-11/17931@ от октября 2013 года | Гласит, что положения 2 пункта 223 статьи Российского Налогового кодекса про дату получения сотрудником дохода в виде заработной платы не применимо к ситуации, при которой заработок выплачивается с опозданием, то есть нарушаются термины, которые установлены статьей 136 Трудового кодекса. В подобной ситуации налог следует отражать в отчете в том месяце, когда произошла его фактическая выплата. |

| Письмо № БС-4-11/3058@ от февраля 2019 года | Определяет, что во втором разделе формы должны отображаться те операции, которые были произведены за последний квартал. |

Учитывая это, заработок за предыдущие месяцы, который выплачен в мае, будет считаться доходом мая. В строчке 100 формы отчеты нужно отобразить именно ту дату, когда деньги были выплачены сотрудникам. Дальнейшее заполнение формы происходит, исходя из этой даты.

Авансы и нулёвка

Поскольку организация должна выплачивать заработную плату сотрудникам дважды в месяц, отображение данного факта в справке 6-НДФЛ можно рассмотреть на примере: в компании установлены следующие термины для осуществления выплаты зарплаты: 30 числа происходит выплата авансового платежа, а 15 – заработной платы.

Согласно нормам Налогового кодекса, если начисление и выплата аванса произошла в финальный день месяца, то дата, когда доход получен и дата его реальной выплаты совпадут. А это означает, что организация должна будет произвести удержание и отчисление НДФЛ за месяц, который прошел.

Налог следует перечислить в бюджет максимум на следующий рабочий день. Данная обязанность возникает в том месяце, в котором 30 дней, в том же месяце, в котором 31 день, НДФЛ начисляется после выплаты заработной платы в середине месяца.

Определенная специфика присутствует при нулевых выплатах работникам. Например, в июне оказалось, что сумма, которая подлежит выплате работнику, равняется нулю. Это вызвано тем, что он недавно вернулся из очередного отпуска, а кроме этого производились некоторые удержания из его заработной платы по судебному решению.

В этом случае при заполнении справки 6-НДФЛ нужно отталкиваться от следующего: дата, когда доход фактически был получен — это 30 апреля. Именно на эту дату налоговым агентом должен быть рассчитан налог. После этого при первой фактической выплате должно произойти исчисление суммы и перевод в бюджет на следующий рабочий день.

Исходя из этого, в справке 6-НДФЛ будет отображено следующее:

| Строчка 100 | 30.04. |

| Строчка 110 | Дата, когда в мае произведена первая выплата дохода, включая аванс. |

| Строчка 120 | Это первый рабочий день, который идет за датой из строки 110. |

| Строчка 130 | Сумма заработной платы, которая была начислена за апрель, до того, как были произведены удержания. |

| Строчка 140 | Сумма НДФЛ, который был удержан с заработной платы за апрель. |

Детали заполнения строк в расчете 6-НДФЛ

Материальные вознаграждения, выплаченные сотруднику в отчетный период, но не облагаемые НДФЛ, не должны отображаться в документе. В форме отчета указывается полный размер дохода до его уменьшения на размер подоходного налога.

Цифры и сведения, которые указываются в двух разделах, не совпадают. Это связано с тем, что в 1-ом разделе бухгалтер приводит нарастающий итог налогового периода, а во 2-ом – сведения исключительно отчетного периода.

Если в один и тот же день работником были получены доходы, которые имеют различные термины уплаты налога в государственный бюджет, в отчете их следует отобразить в разных строчках.

Сверхнормативные суточные в 6НДФЛ нужно отражать в бланке в разделе под номером 2.

Сверхнормативные суточные в 6НДФЛ нужно отражать в бланке в разделе под номером 2.

Как составляется 6-НДФЛ по обособленным подразделениям — читайте далее.

В строчке 120 бланка отображаются граничные даты перечисления НДФЛ. Если подоходный был перечислен раньше установленного термина, в данной строке нужно отображать не фактическую дату, а предельно допустимую согласно нормам Налогового законодательства.

Особое внимание нужно уделить ситуации, когда выплата дохода произошла в последний день отчетного квартала. В качестве даты уплаты подоходного в госбюджет будет указано число следующего отчетного периода. Исходя из этого, запись про выполненную операцию будет отражаться в форме отчета за следующий квартал.

Если компанией выплачивался доход сотрудникам только в одном квартале или вовсе один раз в году, то форму нужно будет сдавать за тот квартал, когда выплата была произведена и обязательно в следующих кварталах поточного года. Например, если доход был выплачен только во третьем квартале, сдавать отчет за первый и второй кварталы не нужно. За все же остальные кварталы сдача отчета обязательна.

Информация в строчках 100-120 отчета зависит от вида произведенных начислений:

| Вид полученного дохода | Строчка 100 | Строчка 110 | Строчка 120 |

| Зарплата, премия, доплата | Заключительный день месяца начисления зарплаты | Дата, когда з/п была выплачена | Следующая за днем перечисления средств дата |

| Отпускные выплата, пособие по больничному | День произведения выплаты этого дохода | Соответствует строке 100 | Финальный день месяца, когда выплачены средства |

| Расчет, связанный с увольнением сотрудника | День, когда особа уволилась | День, когда произведена окончательная выплата | День, идущий за датой окончательной выплаты |

| Натуральный доход | День, когда произошла передача дохода в натуральной форме | День, когда произошла ближайшая выплата дохода | День, который следует за днем из строчки 110 |

| Суточные выше лимита | Заключительный день месяца, в котором был оформлен авансовый отчет | Ближайший день, когда будет произведена выплата иного дохода | Следующий день за днем выплаты |

| Другие доходы, которые не связаны с оплатой труда | День, когда получен доход | Соответствует строчке 100 | Следующий день за днем получения дохода |

| Вознаграждение по контракту предоставления услуг подрядчику | День, когда деньги перечислены подрядчику | Соответствует срочке 100 | День, идущий за днем выплаты вознаграждения |

Сроки и штрафы

Отчет в налоговую должен быть подан не позднее наступления заключительного дня того месяца, который следует за отчетным периодом. Форма сдачи отчета не влияет на срок его подачи: для бумажной и электронной версии установлена одна дата.

Отчетными периодами является первый квартал, полгода, 9 месяцев, год. При выпадении срока на выходной день, отчет должен быть подан в ближайший рабочий день.

В 2019 году отчет за предыдущий год следовало подать до 3 апреля, за первый квартал 2019 года – до 2 мая этого же года, за полугодие – до 31 июля, третий квартал – до 31 октября.

При нарушении порядка подачи данного отчета законодатель установил 3 возможных вида штрафных санкций:

- за недостоверные сведения в документе, включая ошибки;

- за подачу документа не в положенной форме (бумажная или электронная в зависимости от количества работников);

- за несоблюдение терминов подачи отчетности.

За неподачу отчета в установленный срок придется заплатить тысячу рублей за каждый месяц просрочки (полный и неполный). Статья 126 Налогового кодекса предусматривает аналогичный штраф за допущенные ошибки. Просрочка начинает считаться налоговой службой, начиная со следующего за крайним сроком сдачи дня.

До ноября 2019 года налоговая служба придерживалась мнения, что ошибками является любая допущенная неточность и в результате налагался штраф. Однако, в ноябре был сделан другой вывод и теперь инспектор не имеет права штрафовать за ошибки, если не пострадал бюджет или интересы сотрудника.

За несвоевременно произведенный расчет руководитель организации должен будет заплатить от 300 до 500 рублей. Если задержка составит более 10 рабочих дней, налоговики имеют право заблокировать счет компании.

Нужно ли сдавать нулевую 6-НДФЛ? — финансисты, говорят, что да, но важно знать правила оформления.

Нужно ли сдавать нулевую 6-НДФЛ? — финансисты, говорят, что да, но важно знать правила оформления.

Таблицу сроков сдачи 6-НДФЛ в 2019 году вы можете увидеть далее.

Пример заполнения 6-НДФЛ за 9 месяцев 2019 года вы можете увидеть вот тут.