Целью любого СХД является получение прибыли, если, конечно, деятельность организации связана с бизнесом. Некоммерческие предприятия не могут извлечь выгоды из своей деятельности, а потому прибыли у них быть не может. Согласно российскому законодательству коммерческие предприятия обязаны по результатам отчетного периода рассчитывать прибыль и оплачивать налог.

После расчета может оказаться, что за данный период предприятие сработало в «в минус», т. е. в результате хозяйственной деятельности (ХД) оказалось в убытках, тогда оплачивать налог на прибыль не придется. Базовой ставкой для расчета налога на прибыль принято считать 20%. Но может быть применена льготная, которую имеют только некоторые категории налогоплательщиков.

Порядок налогообложения регулируется Налоговым кодексом. Благодаря оплате налога на прибыль (НП) предприятиями в бюджет формируется его доходная часть, что способствует всестороннему развитию государства и обеспечению нужд населения.

За счет налога на прибыль государство может принимать антикризисные меры, обеспечивать малоимущих граждан и многое другое. Для расчета прибыли (убытков) предприятию требуется сначала подсчитать свои доходы и расходы, их разница и составит прибыль или убыток, после чего к полученной величине может быть применена налоговая ставка.

Расходы, которые предприятие несет в результате ХД, являются прямыми, когда они связаны с производством и реализацией продукции, оказанием услуг, косвенными, если дополнительно сокращают объем доходов. Учетная политика по распределению доходов на прямые и косвенные проводится каждым предприятием самостоятельно.

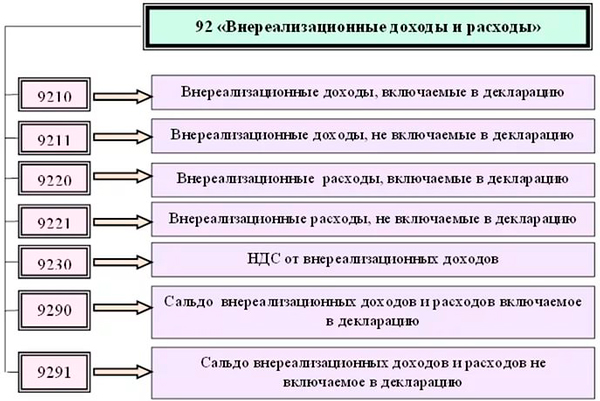

Доходы предприятия, учитываемые для расчета прибыли, также разделяются на реализационные, т. е. получаемые от реализации продукции или выполнения работ, и на внереализационные.

Налоговым периодом для уплаты НП принято считать календарный год, но производить расчеты требуется по результатам каждого квартала (иногда месяца) с нарастающим итогом. В результате чего после каждого квартала (месяца) предприятия обязаны вносить авансовые платежи по налогу, его окончательная сумма будет скорректирована только на конец года.

В последнее время для бухгалтеров и предпринимателей на многих сайтах предлагается услуга, с помощью которой можно провести расчет налога на прибыль онлайн. При наличии на предприятии программного обеспечения несложно это сделать самостоятельно, конечно, предварительно на протяжении отчетного периода следует вести учет бухгалтерского документооборота.

Налоговая прибыль, которая учитывается для расчета налога, всегда отличается от бухгалтерской. Поэтому по результатам отчетного налогового периода при формировании годового баланса требует делать специальную проводку. Налоговую декларацию в НО сдают все организации по результатам каждого отчетного периода (1-го квартала, полугодия, 9 месяцев, года), но некоммерческим предприятиям разрешается оформлять ее упрощенный вариант.

Статья 80. Налоговая декларация, расчеты

Основные участники финансовых операций

Налогоплательщиками являются не только СХД – предприятия и ИП, но и физические лица, которые могут быть нерезидентами РФ или резидентами. Юридические лица и ИП должны вести свою деятельность на территории России, но зарегистрировать предприятие или предпринимательскую деятельность они могли не только в РФ, но и за рубежом, т. е. являются иностранными организациями.

Так, налогоплательщиками являются 3 категории субъектов – физ. лица, ИП, юр. лица:

| Физические лица |

|

| ИП | Упрощенная система налогообложения (УСН) чаще всего выбирается ИП, если их вид деятельности попадает под нее. В этом случае не требуется учитывать расходы, а ставка налога для ИП на УСН составляет 6%, вместо стандартной. |

| Юридические лица |

|

Какие данные задействованы

Для расчета прибыли требуется использовать определенные величины.

Общие доходы предприятия, которые, в свою очередь, делятся на:

| Реализационные | Связанные с основной деятельностью (выручка от продажи товаров, выполненных работ (предоставленных услуг), другое. |

| Внереализационные | Т. е. не связанные с основной деятельностью. |

Общие расходы, их несет предприятие в результате своей работы, поэтому они являются:

| Производственные | Когда требуется, например, оплатить сырье для изготовления продукции, труд наемных работников, топливо, электроэнергию, газ и воду, другими общепроизводственными. |

| Внереализационные | Которые напрямую не связаны с ХД предприятия. |

Стандартная налоговая ставка, согласно законодательству составляет 20%, но может быть применена льготная или повышенная.

В случае применения стандартной ставки предприятие и ИП после исчисления по ней налога отчисляет в бюджет:

| Федеральный | 2% |

| Региональный (местный) | 18% |

Только предприятия, которые занимаются добычей углеводородного сырья с морских глубин, оплачивают НП в федеральный бюджет в полном объеме. Работа предприятия или ИП на УСН позволяет ему оплачивать в бюджет 6% от всех доходов без учета расходов.

Для физ. лиц, когда гражданин, резидент РФ или нерезидент, не являющийся ИП, осуществляет трудовую деятельность и иную, приносящую доходы, налоговые ставки составляют:

| Для резидентов РФ от различных видов деятельности | 9%, 13%, 15%, 35%. |

| Для нерезидентов | Применяется ставка только 30%. |

К примеру, если физ. лицом – гражданином РФ будет осуществлена продажа квартиры, то от полученного дохода он оплатит государству 13%, а нерезидент – 30%. Необходимо учитывать, что для расчета налоговой базы, к которой применяется ставка, также потребуется сделать налоговые вычеты из общего дохода.

Вычеты у физ. лица, которые у предприятия именуются расходами, могут быть имущественными, социальными, профессиональными, стандартными. Но применить их можно, когда доходы облагаются по ставке 13%, причем расходы (вычеты) требуется подтвердить документально.

Помимо ситуации с расчетом подоходного налога, в остальных физ. лицо, как и юр. лицо, подает в НО декларацию о своих доходах, расходах и сумме начисленного налога.

Для исчисления бухгалтерской прибыли используется оборотно-сальдовая ведомость, куда на протяжении отчетного периода вносятся все операции, которые совершало предприятие со средствами или имуществом.

С помощью этого учетного регистра можно рассчитывать не только различные налоги, обязательства, но и разницы, возникающие между налоговой и бухгалтерской прибылью. Этот показатель рассчитывается согласно Положениям ПБУ 18/2. Когда величины прибыли не идентичны, бухгалтером делается специальная проводка, которая позволяет откорректировать бухгалтерскую прибыль и рассчитанный НП до налогового значения.

Акт взаимозачета обычно составляют в тех случаях, когда между предприятиями-контрагентами существует взаимная задолженность.

Акт взаимозачета обычно составляют в тех случаях, когда между предприятиями-контрагентами существует взаимная задолженность.

Пример отражения общехозяйственных расходов и проводки приведены в этом материале.

Правила расчета налога на прибыль онлайн

Положения о налоге на прибыль, который обязаны рассчитывать коммерческие предприятия, базе налогообложения, других показателях, применяемых при расчете, законодатель оглашается в НК.

Там говорится, что:

- Налогоплательщиками являются организации, которые получают доходы от своей ХД на территории РФ:

- российские;

- иностранные.

- Не могут быть налогоплательщиками организации:

- иностранные, которые в момент проведения Олимпийских игр занимаются их организацией и вещанием с места событий;

- российские, которые получили статус исследовательских в рамках проекта Сколково.

- Объектом налогообложения является прибыль, которую получило предприятие, за минусом понесенных расходов.

- Учет расходов и доходов разрешается проводить по методам:

- кассовому;

- начисления.

- Базой налогообложения является прибыль, выраженная в денежном эквиваленте. Ее следует определять по нарастающей с начала года за каждый квартал. Если в одном из кварталов вместо прибыли предприятие получило убыток, то считается, что налоговая база равна нулю. Расчет налога на прибыль онлайн производится от налоговой базы, ее следует исчислять на основании налогового учета, а не бухгалтерского.

- Налоговой ставкой для исчисления НП за исключением определенных случаев считается 20% для российских и иностранных предприятий, максимально она может быть понижена до 13,5%. Если иностранное предприятие не имеет постоянного представительства в России и занимается международными перевозками или сдает транспорт в аренду, то применяется ставка 10% от этих доходов.

- Налоговым периодом считается 1 квартал, 6, 9 и 12 месяцев. Если налогоплательщик оплачивает авансовые платежи по налогу ежемесячно, то для исчисления налога требуется применять отчетные периоды равные одному месяцу, двум, трем и так далее до конца года.

- Исчисление налога происходит при применении налоговой ставки к налоговой базе за отчетный период. Уплата налога происходит авансовыми платежами в каждом квартале (месяце) за предыдущий.

- Налогоплательщикам после уведомления налоговой разрешается перейти на ежемесячное исчисление прибыли и авансовых платежей, потому что ежеквартальные расчеты применяются предприятиями, которые:

- за предыдущий календарный год имели доход в пределах 10 млн руб.;

- не могут иметь прибыли (некоммерческие) или не имели дохода, но обязаны подавать отчет.

Окончательная сумма НП за вычетом авансовых платежей уплачивается ежегодно до 28 марта. Авансовые платежи (ежемесячные или ежеквартальные) уплачиваются до 28 числа месяца, следующего за отчетным периодом.

- Налоговая декларация подается каждым налогоплательщиком по окончании налогового периода (месяца, квартала) до 28 числа месяца, следующего за отчетным периодом.

Порядок и примеры работы с формулой

Периодом для расчета налоговой базы является календарный год.

Если предприятие выбирает рассчитывать НП ежеквартально для перечисления авансовых платежей, то его отчетными периодами будут первые:

| 3 месяца года | 01.01–31.03 |

| 6 месяцев года | 01.01–30.06 |

| 9 месяцев года | 01.01–30.09 |

| 12 месяцев года | 01.01–31.12 |

Если у предприятия есть право выбрать отчетным периодом 1 месяц, тогда исчисление будет проводиться ежемесячно за каждый истекший месяц. Для расчета размера НП необходимо налоговую ставку умножить на налоговую базу. Ставку предприятие выбирает согласно действующему законодательству, а налоговую базу рассчитывает самостоятельно с помощью своих программных средств или используя онлайн калькулятор.

Так, для вычисления налоговой базы следует:

| Посчитать прибыль (убыток) от основной (реализационной) деятельности (ПотР) | Она будет равна сумме доходов (ДотР), уменьшенных на расходы (РотР), которые предприятие понесло в результате основной ХД: ПотР = ДотР — РотР. |

| Посчитать прибыль (убыток) от внереализационных операций (ПотВРО) | Для этого требуется из соответствующих доходов (ДотВРО) отнять расходы (РотВРО): ПотВРО = ДотВРО — РотВРО. |

| Окончательная сумма налоговой базы (НБ) | Получится, когда сложится две полученных величины прибыли (ПотР и ПотВРО) и от результата отнимутся убытки, которые подлежат переносу или убытки перенесенные (УП): НБ = ПотР + ПотВРО — УП. |

Расчет НП можно рассмотреть на примере. Так, выручка предприятия (ДотР) за 1 квартал составила 1,8 млн руб., в том числе НДС равно 300 тыс. руб.

Затраты (РотР) за данный период составили на:

| Производство продукции | 600 тыс. руб. |

| Зарплату | 400 тыс. руб. |

| Амортизацию | 60 тыс. руб. |

| Страховые взносы | 80 тыс. руб. |

| Корректировку прошлогоднего налогового убытка (УП) | 110 тыс. руб. |

За данный период не было внереализационных доходов и расходов.

Поэтому прибыль или налоговая база в млн руб. составит:

НБ = 1,8 (ДотР) – 0,3 (НДС) – 1,14 (РотР) – 0,11 (УП) = 0,25

Сумма налога на прибыль равна:

НП = 250 тыс. руб. (НБ) х 20% (НС) = 50 тыс. руб.

В бюджет придется перечислить:

| Федеральный | 5 тыс. руб. = 250 тыс. руб. х 2% |

| Местный | 45 тыс. руб. = 250 тыс. руб. х 18% |

Учитываемые доходы и расходы

Законодатель разделяет доходы предприятия на облагаемые НП, и нет:

| К налогооблагаемым относятся |

|

| К необлагаемым НП доходам относится |

|

Расходы предприятия также следует учитывать для расчета налоговой базы в одних случаях, и не учитывать в других.

Так:

| Вычитать из доходов в 2020 году следует |

|

| Не учитывают для вычета из доходов |

|

Простым языком рассказываем о бухгалтерском учете для чайников в этой статье.

Перечень учредительных документов юридического лица, необходимых для госрегистрации специалисты собрали здесь.