Понимая, как сложно купить жилье в наше время, государство старается помочь в этом деле своим гражданам. Сегодня действуют программы помощи молодым семьям, работникам бюджетной сферы, материнский капитал. Не менее привлекательным и полезным при покупке квартиры или постройке дома является возмещение государством понесенных покупателем затрат.

Имущественным вычетом пользуются многие граждане. По нему осуществляется возврат НДФЛ, уплаченного в бюджет, если плательщик приобрел жилье и заявил о своем праве. Поэтому получить вычет может только лицо, имеющее доходы, облагаемые таким налогом: заработная плата, премии, вознаграждения, выплаты за аренду, прибыль от продажи автомобиля или квартиры.

Получить вычет можно по месту работы или через налоговый орган. Для этого потребуется заявление и сопроводительная документация, подтверждающая право гражданина на возмещение. При обращении в ИФНС потребуется составление декларации по форме 3-НДФЛ.

- Общие моменты

- Центральные замечания

- Законные основания получения

- Кто и в каком размере может рассчитывать

- Теория и практика

- Порядок оформления и подачи

- Правила по заявлению в ИФНС о праве на имущественный вычет по НДФЛ

- Прочие рекомендации

- Сопроводительные документы

- Когда можно применять

- Как подготовить при операциях с квартирой

- Часто задаваемые вопросы

Общие моменты

Имущественный вычет может получить любой гражданин РФ, купивший жилой объект недвижимости. Главные требования к нему: наличие доходов, облагаемых НДФЛ, и документального подтверждения понесенных расходов.

За счет вычета можно возместить 260 тысяч рублей (13% от двух миллионов рублей), если жилье приобретено с 1 января 2020 года. В случае покупки ранее – 13% от стоимости.

Суть вычета заключается в возврате НДФЛ, уплаченного в бюджет. Поэтому гражданин, не имеющий доходов, которые облагаются этим налогом, воспользоваться им не сможет. Исключением являются пенсионеры, но с определенными нюансами.

Чтобы воспользоваться вычетом, нужно обратиться в налоговую инспекцию или к работодателю. В первом случае будет произведен возврат уже уплаченного налога за пройденный налоговый период (не раньше последних 3-х лет с момента обращения). Во втором – работодатель не будет больше удерживать НДФЛ из заработка, что увеличит его размер на время пользования вычетом.

Обращаться за вычетом необходимо с заявлением и сопроводительными документами.

Центральные замечания

Законные основания получения

В случае покупки или возведения жилья российские граждане могут воспользоваться налоговым вычетом. Такое право есть у каждого плательщика подоходного налога. Лица, имеющие в собственности недвижимое имущество, имеют возможность использовать различные виды вычетов, предполагающих возврат потраченных денежных средств.

Имущественный вычет представляет собой возмещение затрат на приобретение жилой недвижимости в счет излишне уплаченного налога с доходов. Право на него определено пп. 2 п. 1 ст. 220 НК РФ. Воспользоваться им можно обратившись в налоговую инспекцию или в бухгалтерию работодателя. Первый способ наиболее распространен и удобен для граждан, поскольку позволяет получить сразу «на руки» значительную сумму.

Возместить покупку жилого имущества, вклада в застройку или выплату кредитных процентов можно в случае фактического несения расходов. Для получения компенсации следует обратиться в инспекцию федеральной налоговой службы с заявлением, подтверждающим наличие такого права.

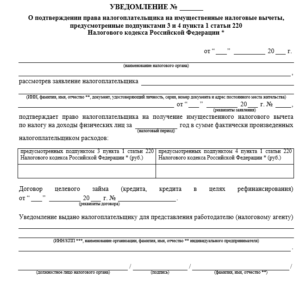

Налоговая служба разработала форму документа для предоставления непосредственно в инспекцию или работодателю, являющемуся налоговым агентом по НДФЛ. Основной акт, которым подтверждается право на имущественный вычет, — выписка из государственного реестра прав.

В письме ФНС № БС-4-11/18925@ от 2020 года представлена рекомендуемая форма документа, помогающая в установке единого выполнения требований Налогового кодекса.

Кто и в каком размере может рассчитывать

На любом предприятии имеются работники, имеющие право на получение стандартных вычетов, поскольку у многих из них растут несовершеннолетние дети. В связи с этим они могут попросить работодателя не удерживать налог на доходы физических лиц с некоторой части их дохода. Для бухгалтерии в таком случае важно принять правильно составленное заявление на предоставление вычета.

Стандартными вычетами могут пользоваться не только граждане с детьми, но и инвалиды, военнослужащие. Отличительной особенностью этих вычетов является принадлежность получателя к определенной категории, к которой они применяются.

Помимо стандартных вычетов, некоторые работающие граждане имеют право на имущественный вычет. Оно появляется в случае несения фактических затрат на приобретение или постройку жилья. Такой вычет по НДФЛ также уменьшает налоговую базу плательщика, увеличивая тем самым его доход. Воспользоваться им можно по месту своей работы.

В таблице, представленной ниже, приведены категории плательщиков НДФЛ, имеющие право на стандартные вычеты и размеры сумм, на которые они могут претендовать:

| Работник, имеющий право на стандартный вычет | Размер вычета, в рублях | Необходимые документы |

| Сотрудники, являющиеся с детства инвалидами, инвалиды первой и второй групп, работники с лучевой болезнью или иными заболеваниями, обусловленные радиационным облучение, а также категории, приведенные в пп. 2 п. 1 ст. 218 НК РФ | 500 | Копия удостоверения, справки об инвалидности и т.п. |

| Работники, которые пострадали в результате катастрофы на Чернобыльской АЭС или в ходе работ по устранению ее последствий, а также иные граждане, отнесенные к данной категории пп. 1 п. 1 ст. 218 НК РФ | 3000 | |

| Сотрудник, имеющий одного или двоих несовершеннолетних детей или детей в возрасте до 24 лет, обучающихся по очной форме | 1400 | Копии свидетельств о рождении, справки об обучении |

| Сотрудник, имеющий третьего или последующих несовершеннолетних детей или детей в возрасте до 24 лет, обучающихся по очной форме | 3000 | |

| Работник с несовершеннолетним ребенком-инвалидом или ребенком до 24 лет, являющимся инвалидом первой или второй группы и обучающийся по очной форме | 3000 | Копия свидетельства о рождении, справки об инвалидности, обучении |

Рассмотренные вычеты предоставляются только на основании заявления сотрудника. Однако, многие граждане о них даже не знают.

Теория и практика

Практическое применение права на имущественный вычет отличается от теории. Теоретически все нормы Налогового кодекса РФ должны соблюдаться в обязательном порядке.

С наступлением налогового периода плательщик НДФЛ обращается к своему работодателю для получения вычета с заявлением, составленным в свободной форме. В ИФНС необходимо представить документ, заполненный по установленному образцу. В случае подозрения на неправомерность уведомления бухгалтер вправе отправить запрос в налоговую инспекцию для его проверки.

Для получения имущественного вычета необходимо:

- наличие правоустанавливающих документов на имущество;

- в отдельных случаях наличие договора о долевом строительстве;

- подтверждение прав собственности на участок земли для застройки жилого объекта;

- при участии детей свидетельства их рождения;

- при разделении долей с ребенком разрешение органа опеки;

- документы, подтверждающие фактические расходы (расписки, квитанции).

Представленные в бухгалтерию документы должны приниматься сразу. Ожидания конца налогового периода не нужно. На практике зачастую происходит все иначе.

Можно выделить несколько вариаций, с которыми приходится сталкиваться гражданам, желающим получить имущественный вычет у работодателя:

- Работник подает документацию в бухгалтерию не по окончании налогового периода (в начале года), а в середине. В результате истекшие месяцы текущего года бухгалтерами зачастую не включаются в расчет, хотя делать это нельзя! Согласно постановлению Верховного суда, исчисление должно производиться с момента представления документов с учетом предшествующего периода.

- Бухгалтер направляет работника в ИФНС для получения возврата НДФЛ за прошедший период. В таком случае можно обратиться в суд за подтверждением прав плательщика.

- Зачастую на покупку жилья у гражданина недостаточно средств. Он продает имеющуюся квартиру и добавляет не хватающую сумму. В этой ситуации получение вычета встает под вопрос, поскольку совершается сразу две сделки с имуществом.

Вычет может быть представлен по двум направления. За счет него уменьшается доход от реализации жилья. Большая часть подлежит обложению НДФЛ.

Благодаря имущественному вычету осуществляется возврат налога в крупном размере. В большинстве случаев заработок не позволяет гражданам получить его сразу весь. По закону оставшаяся сумма переносится на будущий налоговый период и выплачивается в дальнейшем помесячно до полного возмещения.

Порядок оформления и подачи

В 2020 году заявление на подтверждение права на вычет не поменялось. Оформлять его нужно по правилам, установленным письмом ФНС № БС-4-11/18925@ от 2010 года. Бланк и образец заполнения можно взять в налоговой инспекции или скачать в Интернете. Оформить документ можно на предприятии в бухгалтерии.

Обязательно в заявлении следует отразить:

- наименование ИФНС, куда представляется документ;

- индивидуальные сведения заявителя: ФИО, ИНН, дата рождения, серия и номер паспорта, адрес, номер телефона;

- просьба о подтверждении права с указанием конкретной суммы для возмещения;

- сведения о всех работодателях, которые будут осуществлять отчисления: ИНН, КПП, адрес;

- список приложений;

- подпись заявителя с расшифровкой;

- дата представления документа.

Порядок обращения за вычетом в ИФНС следующий:

- Заполнение декларации по форме 3-НДФЛ.

- Подготовка документов, подтверждающих право собственности на жилье, понесенные на покупку расходы, начисленный и удержанный НДФЛ.

- Составление заявления на получение вычета.

- Подача подготовленного пакета документов в налоговую инспекцию.

Для получения имущественного вычета у работодателя необходимо сделать следующее:

- В свободной форме написать заявление в ИФНС о праве на имущественный вычет по НДФЛ.

- Собрать копии документов, подтверждающих право на имущественный вычет.

- Сдать в ИФНС по месту проживания подготовленное заявление и пакет приложений.

- Через 30 дней получить в налоговой инспекции уведомление о праве на получение вычета.

- Представить полученное в ИФНС уведомление работодателю (в бухгалтерию).

Правила по заявлению в ИФНС о праве на имущественный вычет по НДФЛ

Для использования имущественного вычета у работодателя необходимо подать заявление в ИФНС о праве на имущественный вычет по НДФЛ. На его основании будет выдано уведомление, предоставляемое в дальнейшем на работе в бухгалтерию. Такое правило действует как для первоначального обращения за вычетом, так и для возмещения его остатка.

В таблице представлено содержание заявления:

| Часть заявления | Вносимые сведения |

| Шапка | Название ИФНС по месту прописки, личные данные заявителя (ФИО, дата рождения, паспортные данные, ИНН, телефон, адрес) |

| Центральная часть |

|

| Завершение |

Прочие рекомендации

Сопроводительные документы

Для получения имущественного вычета необходимо подготовить пакет документов. Он отличается в зависимости от ситуации.

Документы, необходимые для подтверждения права собственности на купленное имущество:

| Свидетельство о государственной регистрации | При постройке или покупке дома, приобретении квартиры. |

| Договор о покупке, акт передачи или свидетельство о праве собственности | При приобретении комнаты, квартиры, дома, их долей. |

| Свидетельства о регистрации прав собственности на землю и жилой дом или доли | При покупке земельного участка с жилым домом или земли под постройку жилья. |

| Договор займа или ипотеки | При покупке жилья с использованием целевого кредита. |

Подоходный налог с продажи автомобиля следует в указанные сроки уплатить в бюджет и отчитаться об этом в налоговую.

Подоходный налог с продажи автомобиля следует в указанные сроки уплатить в бюджет и отчитаться об этом в налоговую.

Сроки уплаты НДФЛ узнайте тут.

Копии платежной документации, подтверждающей расходы плательщика НДФЛ на покупку жилой собственности: квитанции, банковские выписки, чеки, акты о закупке строительных материалов или выполненных работ.

При покупке жилья по ипотеке и возмещения затрат по ней потребуется банковская справка об уплаченных суммах, выписка из лицевого счета или квитанции об оплате.

Если имущество куплено в общую долевую собственность супругами, необходима копия свидетельства о заключенном браке и письменное соглашение о разделении вычета между собственниками жилья.

Когда можно применять

У многих вопрос об использовании имущественного вычета встает еще на этапе планирования покупки жилья. Воспользоваться таким правом можно в разное время.

Во-первых, когда оно уже возникло, т.е. купленный объект недвижимости прошел государственную регистрацию. В этом случае можно сразу обращаться за получением имущественного вычета к работодателю и начать его получать с месяца представления уведомления ИФНС с заявлением.

Во-вторых, по окончании года, в котором сделана покупка. В таком случае вычет можно получить не только у работодателя, но и через налоговую инспекцию. Данный способ более привлекателен для большинства граждан.

Не менее важным условием применения вычета является наличие дохода у налогоплательщика в том периоде, за который он желает получить возврат. Согласно п. 9 ст. 220 НК РФ вычет будет применяться столько лет, сколько потребуется для полного возмещения расходов.

Пенсионеры имеют право на использование имущественного вычета за три года, предшествующие появлению права на него, т.е. получения свидетельства о собственности на купленное жилье (п. 10 ст. 220 НК РФ). В случае отсутствия доходов, облагаемых НДФЛ, в году появления права на вычет, обратиться за возмещением налога можно в будущем периоде, но не позже трех лет с окончания периода, за который необходимо сделать возврат (письмо Минфина № 03-04-05/28218 от 2020 года).

Как подготовить при операциях с квартирой

Если куплены шикарные апартаменты за 20 миллионов рублей, не стоит рассчитывать на возмещение НДФЛ в размере 2,6 миллионов рублей (13% от стоимости). Размер имущественного вычета имеет максимальный предел – 2 миллиона рублей. Следовательно, если квартира стоит более этой суммы, то вернуть с нее можно максимум 260 тысяч рублей.

Правила расчета имущественного вычета зависят и от даты приобретения жилья. С 2020 года они изменились. Так, если квартира куплена, к примеру, в 2013 году за 1,5 миллиона рублей, то вернуть с нее можно только 195 тысяч рублей. В случае данной покупки хотя бы 1 января 2020 года возврату подлежала бы вся возможная сумма – 260 тысяч рублей.

На жилую недвижимость, приобретенную 2020 года, распространяются другие правила. Имущественный вычет по ней возможно переносить на другие объекты, если он использован не в полной мере при покупке одного. Применять его можно до тех пор, пока не исчерпается предельный размер – 13% с двух миллионов рублей.

Начиная с 2020 года получать вычет по квартире можно и у работодателя.

Кроме стоимости квартиры в расходы по ее приобретению можно включать и ремонт, если в договоре покупки указано, что она передана без отделки. Учесть затраты на ремонт вторичной квартиры в имущественном вычете не удастся.

Если квартира куплена по долевому строительству, не обязательно дожидаться сдачи дома и получения свидетельство о собственности. Для использования вычета достаточно акта передачи квартиры, договора о долевом участии и свидетельства о данном факте.

Важно знать ситуации, в которых получить вычет не удастся:

- если жилье куплено у созависимого лица, к примеру, родственника или опекуна;

- если квартиру купил работодатель или государственный орган;

- с суммы государственной помощи, к примеру, материнского капитала или средств, полученных по программе «Молодая семья».

Часто задаваемые вопросы

| Когда работодатель перестает удерживать НДФЛ? | Плательщик НДФЛ может начать применять имущественный вычет с месяца, в котором он обратился к работодателю с заявлением на его получение и уведомлением ИФНС о праве на него (письма Минфина 03-04-06/15541 от 2020 года, 03-04-05/41417 от 2020 года, № 03-04-08/4-301 от 2012 года, Определение ВС РФ № 304-КГ 14-6337 от 2020 года). |

| Можно ли вернуть НДФЛ через работодателя за прошлый период? | При обращении за вычетом к работодателю возврат уплаченного НДФЛ не производится. В таком случае налог перестает удерживаться из дохода, получаемого на предприятии. Если жилье куплено в середине года, то вернуть НДФЛ за прошлые месяцы этого года можно путем подачи декларации в налоговую инспекцию по окончании налогового периода, т.е. на следующий календарный год. |

| Что делать в случае смены места работы? |

|

| Как получить вычет при наличии нескольких мест работы? | До 2020 года налоговый вычет можно было получать только у одного работодателя по своему выбору. Теперь разрешено одновременное обращение сразу к нескольким налоговым агентам с указанием в заявлении на вычет распределительных долей. |

| Как получить неисчерпанный остаток вычета? | Для этого необходимо в новом году получить очередное уведомление в налоговой инспекции при использовании вычета у работодателя и представить его в бухгалтерию или подать очередную декларацию в ИФНС. |

Единый срок уплаты НДФЛ в 2020 году — не позднее следующего дня после выплаты дохода (п. 6 ст. 226 НК РФ).

Единый срок уплаты НДФЛ в 2020 году — не позднее следующего дня после выплаты дохода (п. 6 ст. 226 НК РФ).

Здесь можно узнать, как в ЗУП вернуть излишне удержанный НДФЛ.

Какие льготы родителям в 2020 году по НДФЛ — читайте тут.