В России сегодня действует 5 систем налогообложения (СН), они разработаны для того, чтобы налогоплательщикам было удобно не только вести документооборот по хозяйственным операциям, но и в первую очередь начислять различные налоги для уплаты государству.

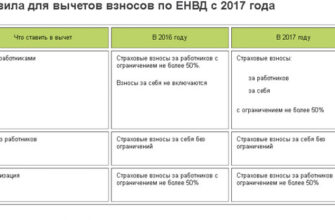

В рамках налоговых режимов ИП может выбрать для себя такой, чтобы оплачивать один налог – единый налог на вмененный доход (ЕНВД). Он рассчитывается не от фактически полученных доходов, а подразумеваемых. Льготная СН позволяет предпринимателям работать на щадящих условиях, а значит, сократить расходы по уплате налогов.

Благодаря тому, что ИП используют ЕНВД, они оплачивают только единый налог, тогда как НДС, на прибыль, НДФЛ, на имущество, – им платить не нужно. Но оплата взносов в бюджетные и внебюджетные фонды остается обязательной. В рамках применения «вмененки» ИП многая отчетность в налоговую отменяется.

Использование ЕНВД регулируется НК, гл. 26, п. 3. Если налогоплательщик не платить налог на доходы физлиц, значит, он и не должен сдавать форму 3-НДФЛ. Унифицированный бланк декларации о доходах был утвержден Приказом ФНС еще в 2020 г., он представляется за отчетный период физлицами, в том числе и ИП.

Форма 3-НДФЛ за 2020 год

Отчетным периодом для подачи декларации является календарный год, сроком представления в налоговую по месту регистрации ИП период с 05 января по 30 апреля года, следующего за отчетным. Оплачивать НДФЛ можно до 15 июля. По общим правилам ИП, находящиеся на льготном режиме, не уплачивают НДФЛ, но существуют ситуации, когда им необходимо это делать.

В таких случаях ИП, использующие ЕНВД, будут обязаны сдавать и декларацию. Законодатель приводит таких ситуаций только пять. Если какая-либо из них возникнет в отчетном периоде, то декларацию придется заполнить и подать, в дальнейшем, при отсутствии случаев, попадающих под начисление подоходного налога, ее подавать не нужно.

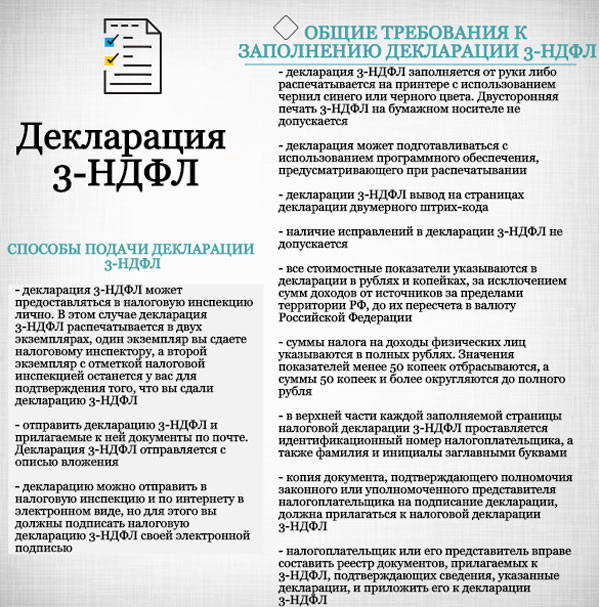

Главные детали требований

Декларация сдается физлицами, которые без помощи агентов рассчитывают и уплачивают налог на доход. Если граждане, получившие доходы в отчетном периоде, подают декларацию в обязательном порядке, то ИП в некоторых случаях.

Что говорится в законе

ИП обязан сдавать 3-НДФЛ на том же бланке, что и другие лица, потому что бланк является единой формой для всех. Особые требования к его заполнению не предъявляются, а предпринимателям вообще не требуется заполнять все разделы бланка.

ИП обязан сдавать декларацию по результатам календарного года, но если в отчетном периоде он закрывает бизнес и снимается с учета, то потребуется сдать ее за неполный год в течение 5 дней с момента прекращения хозяйственной деятельности.

Об этом законодатель сообщает в НК, в ст. 229. Если предприниматель находится на общей СН, то он обязательно сдает 3-НДФЛ. Кроме титульного листа, он заполняет разделы 1–2 и В. Кодом налогоплательщика в данном случае, который указывается на титульном листе, будет «720».

Но для предпринимателя, находящегося на ЕНВД, сдача декларации также станет обязательной, если в отчетном периоде он получил доход, который облагается налогом на общих основаниях или реализовал имущество.

Также придется заполнить декларацию при использовании УСН при получении беспроцентного займа от сторонней организации при условии, что другие операции с ней отсутствуют. Об этом законодатель сообщает в Письме Минфина РФ (07.08.15). Считается, что индивидуальный предприниматель получил материальную выгоду, ведь он сэкономил на процентах по займу, поэтому согласно НК доходы подлежат обложению НДФЛ.

ИП, которые не находятся на ЕНВД, обязаны даже сдавать декларацию с нулевыми показателями, она заполняется не полностью, только титульный и разделы 1, 2. В октябре 2020 г. законодатель обновил форму 3-НДФЛ, изменил к ней приложения и некоторые разделы.

Но предпринимателей нововведение касается только в соответствии со ст. НК 214, п. 9, где указывается, как определять налоговую базу, учитывать убытки, начислять налог по операциям, связанным с индивидуальными инвестиционными счетами. Также НДФЛ должен исчисляться по-новому физлицами, которые получают дивиденды от иностранных компаний.

Налоговая база расходов и доходов ИП должна определяться в соответствии с положениями НК, ст. 25. В ст. 252 говорится, что необходимо учитывать только обоснованные расходы. Предприниматель, как и обычный гражданин, теперь имеет право на налоговые вычеты, о которых законодатель говорит в ст. 23.

К отдельной категории относятся предприниматели-москвичи, уплачивающие торговый сбор. Им разрешается уменьшать НДФЛ на сумму сбора, которая уже уплачена. В случае когда по результатам отчетного периода у предпринимателя не было доходов, он не начисляет НДФЛ, но и не может переносить убытки на следующий налоговый период.

За несвоевременную сдачу отчета ст. 119 предусмотрены штрафные санкции в размере 5–30% от начисленной суммы НДФЛ, но не меньше 1 тыс. руб. За несвоевременность уплаты налога к ответственности ИП привлекается в соответствии с положениями ст. 122, где говорится, что размер штрафа должен составить 20% от указанной в декларации суммы. В этом случае также будет начисляться пеня.

Обязательство и права

В Налоговом кодексе сказано, что субъект имеет право сдавать декларацию, но в некоторых случаях у него возникает такая обязанность. Эти положения предусмотрены ст. 228, п. 3 и ст. 229, п. 1.

Статья 228. Особенности исчисления налога в отношении отдельных видов доходов. Порядок уплаты налога

Статья 229. Налоговая декларация

Когда гражданин не обязан сдавать 3-НДФЛ, он может это сделать по окончании календарного года, чтобы получить налоговый вычет:

- стандартный, который не был или был представлен, только в меньшем размере налоговым агентом (Статья 218. Стандартные налоговые вычеты, п. 4);

- социальный (Статья 219. Социальные налоговые вычеты, п. 2);

- имущественный (Статья 220. Имущественные налоговые вычеты, п. 2);

- профессиональный при отсутствии налогового агента, в обязанность которого входит его представление (Статья 221. Профессиональные налоговые вычеты, п. 3).

Граждане самостоятельно рассчитывают налог и оплачивают, согласно полученным доходам в отчетном периоде. Но сдают ли ИП на ЕНВД 3-НДФЛ? На общих основаниях ИП не подает декларацию на доходы, если его деятельность связана с ЕНВД или УСН. Значит, декларация должна подаваться, когда деятельность ИП, использующего ЕНВД, не связана с деятельностью, которая подлежит налогообложения в рамках этих льготных режимов.

В обязанность ИП подавать отчет входит ситуация, когда он заключил гражданско-правовой договор и из его вознаграждения не удерживаются и не перечисляются в бюджет суммы НДФЛ налоговым агентом. Для получения налоговых вычетов декларацию также потребуется оформить, но доходы ИП, который работает на ЕНВД или УСН, туда включать не нужно.

Виды деятельности по ЕНВД в 2020 году указываются в специальных законодательных актах, которые издает ФНС.

Виды деятельности по ЕНВД в 2020 году указываются в специальных законодательных актах, которые издает ФНС.

Как происходит обновление декларации по ЕНВД — смотрите тут.

Общие моменты

В зависимости от того, какую систему налогообложения использует ИП, он может платить или нет НДФЛ. Например, предприниматели, которые используют УСН, не уплачивают налог на прибыль. На основании ст. 226 они начисляют по ставке 13% и уплачивают НДФЛ, как и граждане, если будут в отчетном периоде осуществлять деятельность, которая не перечислена в ЕГРИП.

В случае осуществления деятельности, отраженной в ЕГРИП и получения от нее доходов, налог начислять и уплачивать не нужно. Если у ИП, находящегося на любой СН, нет наемных работников, он не уплачивает НДФЛ, когда они есть, то платить нужно.

В каком случае ИП, находящемуся на УСН, требуется оплачивать налог, когда он получил:

- Приз на сумму больше 4 тыс. руб., принимая участие в рекламной акции, проводимой производителем продукции или торговым предприятием (Статья 217. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения) п. 28, Статья 224. Налоговые ставки п. 2).

- Заем, налог потребуется уплатить с дохода, который вычисляется как разница между 2/3 ставки рефинансирования и суммой процентов по договору. При получении займа в валюте необходимо использовать для вычисления дохода разницу 9% годовых и процентов по договору (Статья 212. Особенности определения налоговой базы при получении доходов в виде материальной выгоды и ст.224).

- Проценты от вкладов в рублях или валюте (Статья 224. Налоговые ставки).

- Дивиденды от работы в сторонней организации (Статья 275. Особенности определения налоговой базы по доходам, полученным от долевого участия в других организациях).

- Доход от иностранного предприятия (Статья 209. Объект налогообложения).

В других случаях ИП на УСН оплачивает налог, который не начислил и не оплатил раньше, а также когда он использует наемный труд в качестве налогового агента. Предприниматели, находящиеся на общей СН, оплачивают налог с доходов, полученных от основной деятельности.

Для уплаты авансовых платежей по НДФЛ налоговая рассылает ИП уведомления. Расчет авансовых платежей производится налоговой на основании сведений, которые были поданы в предыдущем отчетном периоде, за минусом вычетов.

Оплаты требуется производить 3 раза за год до 15 числа месяца:

- июля за полугодие;

- октября за 9 месяцев;

- января за последний квартал года.

Если ИП не получит уведомление из налоговой о сумме авансового платежа, ему можно сделать расчет самостоятельно и оплатить налог. В таком случае задолженности перед бюджетом не будет. После сдачи декларации происходит корректировка уплаченных сумм, ИП доплачивает либо ему из бюджета возвращаются деньги.

Когда ИП находится на патентной СН, он не платит налог на чистую прибыль, т. е. деятельность должна попадать под налогообложение по этому льготному режиму. Если ИП использует вид деятельности, которая не относится в ПСН, он сдает 3-НДФЛ.

Кто должен отчитываться

Согласно НК декларация о доходах подается лицами, которые:

- зарегистрированы как ИП;

- занимаются частной юридической нотариальной или адвокатской практикой;

- являются гражданами РФ и получают доходы за пределами государства;

- получили вознаграждение на основании трудового или гражданско-правового договора, если по этому доходу налог не был раньше оплачен;

- получили доход в качестве наследства, стали правопреемниками авторских произведений литературы, науки, искусства, др.;

- продали собственность или имущественные права и, таким образом, получили доход;

- выиграли в лотерею или в другой игре определенную сумму;

- получили дар от физлица (не ИП), выражающийся в денежной или натуральной форме;

- получили доход, с которого раньше не удерживали налог.

Законодатель предусмотрел для некоторых категорий граждан освобождение от уплаты НДФЛ. В НК также говорится, что плательщиками единого налога могут быть предприятия и ИП, а НДФЛ – физлица, в том числе и предприниматели.

Когда ИП сдаёт на ЕНВД документы по 3-НДФЛ

Конечным днем подачи отчета является 30 апреля года, следующего за отчетным. Форма отчетности для ИП будет зависеть от наличия и отсутствия у него работников. Если наемные работники есть, то ИП является для них налоговым агентом в отношении подоходного налога и уплачивает его за них в размере 13%. Сдают ли ИП на ЕНВД 3-НДФЛ в этом случае?

Да, сдают, а, кроме этой формы, еще ряд отчетов:

- В ФСС ежеквартально.

- О среднесписочной численности сотрудников 1 раз в год. Для того чтобы ИП смог применять «вмененку», у него должно числиться не больше 100 наемных работников.

- Форму 2-НДФЛ ежегодно до апреля месяца. В отчете указываются начисленные и уплаченные суммы налога.

- В ПФ ежеквартально о начисленных и уплаченных взносах по каждому сотруднику.

- Декларацию по земельному налогу. Сдается теми ИП, кто для своей деятельности использует земельные участки.

- Декларацию по ЕНВД ежеквартально.

Скачать образец формы 2-НДФЛ

Отчетность может сдаваться:

- на бумажном носителе или в электронном виде доверенным лицом при наличии у него доверенности, оформленной нотариально;

- на бумаге через почту, когда отчеты направляются на почтовый адрес НС заказным письмом;

- в электронном виде через телекоммуникационный канал связи.

Когда ИП на ЕНВД не имеет работников, то не является налоговым агентом и не начисляет НДФЛ, подача отчетности не предусмотрена. Но если, не имея работников, ИП осуществлял в отчетном периоде деятельность, которая не попадает под ЕНВД, подать отчет ему придется. Когда показатели отчета нулевые, его сдавать не нужно.

Предприниматели без работников не сдают другую отчетность, например, в Фонды и справку 2-НДФЛ. Если предприниматель выплачивает себе зарплату и числится сам у себя, как работник, то, независимо от того, есть у него другие работники или нет, начислять подоходный и подавать 3-НДФЛ ему необходимо.

В этом случае считается, что он, как физлицо имеет доходы в виде зарплаты, они не считаются доходами от предпринимательской деятельности. Данная ситуация распространяется на случаи, когда ИП оказывает определенные виды услуг, например, ветеринарные, по ремонту, бытовые. Но по общим правилам предприниматели не могут заключать с самим собой трудовой договор и выплачивать себе зарплату.

Одна из деятельностей, когда разрешается применять ЕНВД, является осуществление грузоперевозок, но выгодна она при наличии в автопарке меньше 20 машин. Осуществляя грузоперевозки и не имея работников, ИП не сдает отчет.

Но при продаже одной из машин, которые использовались для предпринимательской деятельности, считается, что ИП получил доход, поэтому ему придется оплатить налог на доходы физических лиц. Он имеет право сделать профессиональный вычет, т. е. из дохода вычесть сумму стоимости авто при покупке.

Но такое право появляется только у предпринимателей, которые оплачивают подоходный, при отсутствии работников, – за себя. Имущественный вычет при продаже авто ему не положен, на него имеют право только граждане. Но дополнительно ИП начисляет НДС от продажной стоимости авто и сдает по нему декларацию. Для расчета подоходного продажную стоимость за минусом НДС необходимо умножить на 13%. Естественно, форма 3-НДФЛ таким ИП сдается.

Уплата на «вмененке»

Пятью ситуациями, когда ИП, использующим ЕНВД, необходимо сдавать 3-НДФЛ и уплачивать налог являются:

- Происходит совмещение двух СН – ЕНВД и общей, потому что предприниматель занимается такими видами деятельности, когда одни попадают под одну систему, а другие под другую. Форму 3-НДФЛ необходимо предоставлять по доходам, которые получены от деятельности, попадающей под обложение налогом согласно общей СН.

- По разным причинам предприниматель теряет возможность использовать ЕНВД, например, число его работников превысило 100 или произошло какое-либо нарушение льготного режима. С началом нового отчетного периода (квартала) ИП будет обязан перейти на общую СН, естественно, по результатам календарного года ему придется сдать 3-НДФЛ. Вернуться на льготный режим он сможет также с начала нового года, подав заявление в налоговую. Помимо НДФЛ придется пересчитать и другие налоги за период, в котором были допущены нарушения.

- Было продано в течение календарного года личное имущество ИП, поэтому от полученных доходов придется оплатить налог и подать декларацию.

- Предприниматель, как физлицо желает вернуть сумму НДФЛ, уплаченную раньше, для получения имущественного вычета при приобретении собственности. Декларацию ему необходимо подать в течение 3 лет с момента, как налог был уплачен в бюджет. В данном случае придерживаться срока до 30 апреля не нужно.

- Был получен доход, который не подлежит налогообложению по системе ЕНВД. Речь идет о продаже транспорта (основного средства), используемого для коммерческой деятельности, когда ИП находится на ЕНВД. Но если в данной ситуации, он будет использовать две системы – ЕНВД и УСН, то обложение произойдет в рамках другой системы упрощенным налогом.

В каком размере сдаются страховые взносы ИП на УСН и на ЕНВД — смотрите тут.

Скачать бесплатно заявление формы ЕНВД-1 вы можете далее.