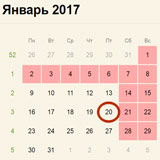

Все физ. лица, то есть плательщики единого налога на вмененный доход (ЕНВД), должны сдать декларацию вовремя, как в электронном, так и в письменном (бумажном) виде. Срок сдачи декларации по ЕВНД за 4 квартал 2020 года истекает 20 января следующего.

Отчетность сдается на бумаге, если численность задействованных за год работников не превысило 100 человек. При этом единый налог на вмененный доход за последний квартал 2020 года необходимо оплатить до 25 января 2020 года.

Тем организациям, которые осуществляют свою деятельность в разных городах, районах или поселках, нужно сдать несколько деклараций. В каждую инспекцию, находящихся на территории тех муниципальных образований, где работает плательщик, нужно сдать по одной декларации.

Общий порядок оформления

Срок сдачи декларации по ЕВНД за 4 квартал 2020 года не может быть изменен и перенесен на другую дату, он не зависит от обстоятельств работы плательщиков. Декларация состоит из титульного листа и трех разделов. Страницы с тремя знакоместами рекомендуется заполнять следующим образом: 001, 002, 003 и т. д.

Попробуйте начать заполнение с раздела №2, поскольку от этого зависит заполнение и других разделов. В нем даются расчеты во всех деталях, которые суммируются и вносятся в следующий, третий раздел. Затем заполняем раздел №1.

Обязательно скрепите все листы, во избежание путаницы. Печать ставить не обязательно. Поэтому, если при регистрации вы отказались от использования печати, то ваше право при заполнении декларации законодательно подтверждено.

Сначала заполним титульный лист: в первую очередь необходимо указать сведения об ИНН и КПП. В случае, когда плательщик занимается одним и тем же видом «вмененной» деятельности, но по разным адресам, которые находятся под ведомством одного отделения УФНС, то Раздел второй заполняется один раз.

Для ИП и организаций, занимающихся следующими видами деятельности, действуют особые правила:

- грузоперевозки и доставка пассажиров автомобильными видами транспорта;

- разносная торговля и развозная;

- размещение рекламы на транспортных средствах.

Эти плательщики подают декларацию только по месту нахождения — для организаций, или по месту жительства — для индивидуальных предпринимателей.

Далее при заполнении второго раздела указываем 10-ти (для организаций) или 12-ти значный (ИП) код ИНН. В поле «КПП»: девятизначный код указывает организация (можно посмотреть в налоговом уведомлении), а ИП ставит прочерк, так как не имеет КПП.

Если вы в первый раз подаете декларацию как плательщик ЕНВД, то в поле, где требуется указать «номер корректировки», ставим «0—». Если вы будете вносить исправления, то каждый раз ставим следующую цифру: «1—», «2—» и так далее, пока не закончатся исправления. Или другими словами, пока вы не завершите вносить коррективы.

Следующая строка «Код периода», в ней следует проставить цифру 24 (она ставится теми, кто подает сведения за IV квартал 2020 года). А в «Отчетном периоде» проставляем год — 2020. В документации, которая вывешивается в налоговой инспекции под вывеской «Образцы заполнения», вы можете отыскать номер для заполнения поля с кодом налоговой службы, к которой вы прикреплены.

Его можно найти и в документах, которые вам выдали при постановке на учет в ИФНС как плательщика вмененного налога. В строке «Коды ОКВЭД» впишите введенные недавно коды: вместо ОК 029-2001, который отменен, вставьте — ОКВЭД по ОК 029-2014 (ОКВЭД2). Можно посмотреть таблицу соответствия старых и новых кодов ОКВЭД и найти нужный.

К титульному листу придется вернуться еще раз, после того, как заполните все разделы декларации. В соответствующей строке Титульного листа нужно указать количество страниц заполненной декларации, далее указать свой номер телефона, по которому с вами может связаться сотрудник налоговой службы. В конце индивидуальный предприниматель ставит свою подпись. Если это — компания, то ее руководитель. В обоих случаях расписываться может и доверенное лицо.

Раздел первый

В первом разделе декларации нужно сначала заполнить поле «010». В нем несколько строк, которые нужны для того, чтобы вписать код ОКТМО. В случае, если фирма крупная и имеет офисы, расположенные по разным адресам, следует вписать несколько кодов.

В поле «020» напишите сумму требуемого налога. Если компания имеет несколько подразделений, которые находятся в разных муниципальных образованиях, то при заполнении деклараций строка 020 заполняется несколько раз. В случае, когда для записи не хватает места, можно использовать дополнительные листы первого Раздела.

Раздел второй

Он заполняется индивидуально, в зависимости от того, какими видами деятельности занимается организация. В поле 070 и 090 нужно вписать налоговую базу на основе IV квартала. Физический показатель вписывается в графу вторую, а базовая доходность содержится в графе №3 строк 050 и 060.

При этом базовая доходность будет скорректирована на коэффициент дефлятор К1 и коэффициент корректировки К2. Коэффициент К1 учитывается так же, как и в 2020 году, когда он был установлен Минэкономразвития РФ. Тогда и сейчас он составляет 1,798.

Коэффициент К2 зависит от экономического состояния региона, к котором действует налогоплательщик, и устанавливается местными властями. В отделении УФНС по месту регистрации обязательно помогут указать этот коэффициент правильно. По умолчанию, К2 будет равен единице.

Обновление декларации по ЕНВД сделают в текущем году, поэтому обратитесь в ближайшее отделение ФНС за точной информацией.

Обновление декларации по ЕНВД сделают в текущем году, поэтому обратитесь в ближайшее отделение ФНС за точной информацией.

Возможна ли работа обособленного подразделения на ЕНВД — читайте вот тут.

В четвертой графе поля 070 указывается произведение, которое выходит при перемножении цифр из строк 040, 050, 060 и графы 2 поля 070. Также нужно проверить себя при заполнении строк 080 и 090 четвертой графы. Во второй графе полей 080 и 090 указываем показатель, который получится при их умножении на коэффициенты К1, К2 и базовую доходность.

В 105 строке вписываем ставку налога ЕНВД, которая составляет от 7,5% до 15%. Величина зависит от того, какую ставку ввели местные власти. Сумму ЕНВД пишем в строке 100.

Раздел третий

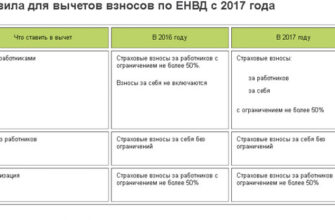

Этот раздел вмещает в себя общи расчет суммы ЕНВД. Сведения о признаке налогоплательщика заполняем в строке 005. Цифра «1» указывается, если речь идет о компаниях и ИП, выплачивающих доходы физлицам. Цифра «2» пишем в случае, когда речь идет об ИП, осуществляющего свою деятельность без работников.

В строке 010 указывается сумма всех строк 110 со всех листов второго Раздела. Это делается в случае, когда указывается не один вид деятельности. Поле 020 третьего Раздела отражает суммы страховых взносов, уплаченных во внебюджетные фонды за всех сотрудников. Указываются не начисленные в 4 квартале суммы, а уплаченные в этот период. Для ИП, действующего без работников, суммы уплаченных страховых взносов отражается в строке 030.

Формула для строки 040: поле 010 минус поле 020. Формула для ИП без работников: 010 минус 030. В любом случае, налоговые декларации по ЕНВД заполняются даже в том случае, если вы не вели деятельность в IV квартале. Подавать декларацию и платить налог по закону — необходимо.

Куда стоит сдавать

Сдавать декларацию за IV квартал 2020 года необходимо сдавать в одно из отделений УФНС. В какую именно — зависит от места ведения деятельности налогоплательщиком. Как поступать в случае, когда деятельность ведется на территориях различных муниципальных образований, подведомственных разным отделениям УФНС?

В этом случае декларация сдается в каждое отделение, где налогоплательщик состоит на учете. Если у плательщика несколько видов деятельности, то заполнять декларацию необходимо только по тому виду, который осуществляется именно на этой территории.

Исключения существуют только для тех, кто размещает рекламу на транспорте, занимается перевозкой грузов и людей автотранспортом и тех, кто осуществляет развозную и разносную торговлю. Они сдают декларации по месту жительства ИП.

Если территории, на которых осуществляет деятельность плательщик, разные (например, районный центр и поселок, находящийся в этом же районе), но они подведомственны одному отделению УФНС, то сдается только одна декларация.

В тех случаях, когда налогоплательщик осуществляет деятельность через обособленные подразделения, которые находятся на одной территории, то декларация сдается одна, поскольку она заполняется не от подразделений, а от организации.

Штраф за нарушение срока сдачи декларации по ЕНВД за 4 квартал 2020 года

За то, что налогоплательщик несвоевременно сдал декларацию по ЕНВД за IV квартал 2020 года, ему грозит как налоговая, так и административная ответственность. Налоговая ответственность выражается в штрафе 5% от всей суммы налога, которая указана к уплате. Основанием для этого наказания служит Налоговый кодекс. Штраф нужно будет заплатить за каждый месяц просрочки, причем, за неполный месяц, как за полный.

Время просрочки считается с того дня, в который установлена сдача декларации за IV квартал 2020 года. Но в целом штраф не сможет превысить 30% от задекларированной суммы налога. А узаконенный минимум штрафа — 1000 рублей. Если уплачена часть налога, то штраф платится из разницы между указанной суммой и заплаченной в бюджет.

При несвоевременном предоставлении декларации или ее отсутствии, может последовать судебное разбирательство, инициированное налоговой службой. Наказание для руководителей организации-должника может состоять как в административном — предупреждении, так и в денежном штрафе, составляющем 300-500 рублей.

Повышения ЕНВД в 2020 году не будет, но из-за постоянного роста К2 суммы выплат могут разниться в зависимости от региона.

Повышения ЕНВД в 2020 году не будет, но из-за постоянного роста К2 суммы выплат могут разниться в зависимости от региона.

Срок уплаты ЕНВД за 4 квартал 2020 года мы укажем в этой статье.

Как оформляется КБК для ЕНВД — смотрите тут.